Lạm phát – Nhà đầu tư cần thận trọng

Lạm phát là một nỗi sợ đối với các quốc gia và các nhà đầu tư. Vậy nguyên nhân gì đã dẫn tới lạm phát, và nhà đầu tư nên cẩn trọng thế nào trước hiện tượng kinh tế này. Đáp án cho những vấn đề trên sẽ được SAPP trả lời trong bài viết dưới đây.

1. Lạm phát là gì?

Lạm phát là sự tăng mức giá chung liên tục của hàng hóa, dịch vụ theo thời gian và là sự mất giá của một loại tiền tệ nào đó theo nền kinh tế vĩ mô.

Theo đó, ở một quốc gia, trong điều kiện bình thường một đơn vị tiền sẽ có thể mua được một đơn vị hàng hóa. Khi lạm phát sẽ xảy ra thì một đơn vị tiền đó không còn mua được một đơn vị hàng hóa nữa mà phải cần đến hai hoặc ba đơn vị tiền.

2. Lạm phát được phân thành bao nhiêu loại?

Hiện nay lạm phát được phân loại theo đơn vị % và chia thành 3 mức độ cụ thể như sau:

|

STT |

Mức độ |

Đặc điểm |

|

1 |

Lạm phát tự nhiên |

Có tỷ lệ lạm phát từ 0 – < 10%/năm. Ở mức độ này, hoạt động của nền kinh tế vẫn sẽ được diễn ra bình thường, ít gặp rủi ro. Đời sống của người dân vẫn hoạt động ổn định. |

|

2 |

Lạm phát phi mã |

Có tỷ lệ lạm phát từ 10 – <1000%/năm. Khi lạm phát ở mức độ này, nền kinh tế của quốc gia sẽ có những biến động nghiêm trọng. Đồng tiền bị mất giá trầm trọng dẫn đến phá vỡ thị trường tài chính. |

|

3 |

Siêu lạm phát |

Đây là tình trạng lạm phát nghiêm trọng nhất với tỷ lệ lạm phát > 1000%/năm. Khi xảy ra siêu lạm phát, nền kinh tế của quốc gia sẽ rơi vào tình trạng rối loạn, thảm họa và khó có thể khôi phục lại như tình trạng bình thường. |

3. Nguyên nhân lạm phát và sự tác động đến nền kinh tế

Lạm phát không chỉ là một vấn đề của người tiêu dùng mà còn là một trong những yếu tố quan trọng ảnh hưởng đến sức khỏe của nền kinh tế. Bằng cách hiểu rõ nguyên nhân gây ra lạm phát và cách nó tác động đến nền kinh tế, chúng ta có thể tìm ra cách để giảm thiểu rủi ro và tối ưu hóa hiệu quả hoạt động kinh doanh.

3.1. Nguyên nhân lạm phát

Nguyên nhân chủ yếu gây ra lạm phát là do nhu cầu của người tiêu dùng tăng đột biến kéo theo giá cả tăng lên. Khi đó, các doanh nghiệp sẽ cung ứng hàng hóa dịch vụ nhiều hơn và cần đến nhiều người lao động để sản xuất số hàng hóa dịch vụ tăng thêm đó, kéo theo tỷ lệ thất nghiệp giảm.

Mặt khác, lạm phát cũng có thể xảy ra khi giá cả một số yếu tố sản xuất như tiền lương, thuế gián thu và giá nguyên vật liệu tăng. Đây thường sẽ là các nguyên nhân chủ yếu đẩy chi phí sản xuất lên cao, làm lượng hàng hóa mà những doanh nghiệp cung ứng giảm xuống. Trong trường hợp này, doanh nghiệp sẽ cần ít công nhân hơn và làm cho tỷ lệ thất nghiệp tăng.

3.2. Sự tác động đến nền kinh tế

Trong điều kiện bình thường, nền kinh tế nào cũng tồn tại lạm phát và thường ở mức độ chấp nhận được, dưới 10%/năm đối với những quốc gia đang phát triển. Khi lạm phát vượt qua ngưỡng này thì lúc đó nó sẽ gây ra các hệ lụy, tác động đến sự phân phối của cải không theo nỗ lực cống hiến và nhu cầu, chẳng hạn các hợp đồng tín dụng dài hạn.

Các hợp đồng tín dụng này thường được tính toán dựa trên tỷ lệ lạm phát dự tính. Nếu lạm phát thực tế cao hơn mức lạm phát dự tính thì người đi vay, ngân hàng và các doanh nghiệp được lợi, trong khi đó, người cho vay, người đi gửi tiết kiệm và người lao động nhận tiền lương cố định chưa được điều chỉnh theo mức lạm phát sẽ chịu thiệt.

Khi lạm phát xảy ra, người dân cần nhiều tiền hơn để sẵn sàng cho việc chi trả các món hàng hóa như khi chưa có lạm phát, điều này khiến họ phải đi vay tiền tại tổ chức tín dụng chẳng hạn. Một số doanh nghiệp cũng cần vay vốn nhiều hơn để có thể nhập nguyên vật liệu, hàng hóa duy trì hoạt động kinh doanh.

Nhiều người vay dẫn đến các ngân hàng phải tiến hành tăng lãi suất. Nếu lãi suất tăng nhiều mà doanh nghiệp sử dụng số tiền đó để kinh doanh, khoản lợi nhuận do hoạt động kinh doanh mang lại nhỏ hơn số tiền lãi phải trả ngân hàng dẫn đến nền kinh tế có nguy cơ suy thoái vì doanh nghiệp thu hẹp sản xuất. Lúc đó, số người thất nghiệp sẽ gia tăng nhanh chóng, đời sống người dân sẽ khó khăn. Thu nhập người dân bị sụt giảm mạnh.

Một hệ lụy khủng khiếp là nếu lạm phát xảy ra người giàu sẽ tích lũy tài sản và hàng hóa. Trong khi người nghèo lại không có đủ tiền mua sắm hàng hóa thiết yếu sử dụng hàng ngày.

4. Tỷ lệ lạm phát là gì?

Tỷ lệ lạm phát được hiểu là tốc độ tăng mặt bằng giá của nền kinh tế. Nó thể hiện mức độ lạm phát của nền kinh tế. Việc tính toán tỷ lệ lạm phát thường sẽ dựa vào chỉ số giá tiêu dùng hoặc chỉ số giảm phát GDP. Tỷ lệ lạm phát có thể được tính cho 1 tháng, 1 quý, nửa năm hoặc 1 năm.

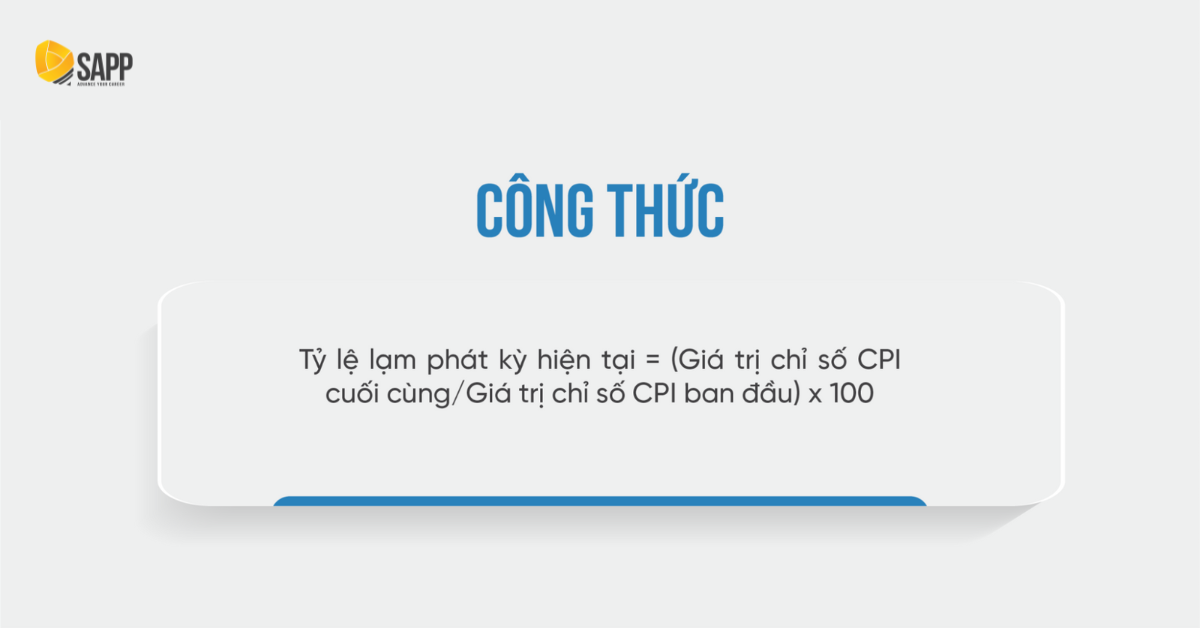

Công thức:

Tỷ lệ lạm phát kỳ hiện tại = (Giá trị chỉ số CPI cuối cùng / Giá trị chỉ số CPI ban đầu) x 100

Giả sử chỉ số CPI năm 2021 và 2022 lần lượt là 98 và 105. Như vậy tỷ lệ lạm phát của năm 2022 so với năm 2021 cụ thể là: (105 / 98) x 100 = 107,14%.

Bên cạnh cách tính lạm phát bằng CPI (Chỉ số giá tiêu dùng) như trên, bạn còn có thể tính lạm phát dựa theo chỉ số giảm phát GDP. Chẳng hạn, tỷ lệ lạm phát năm 2022 so với năm 2021 sẽ được tính như sau:

- Tỷ lệ lạm phát năm 2022 so với năm 2021 = [(Chỉ số giảm phát GDP năm 2022 – Chỉ số giảm phát GDP năm 2021) / Chỉ số giảm phát GDP năm 2021] x 100.

- Giả sử chỉ số giảm phát GDP năm 2022 và năm 2021 lần lượt là 98 và 105. Như vậy, tỷ lệ lạm phát năm 2022 so với năm 2021 cụ thể được tính là: [(105-98)/98]x100 = 7,14%.

5. Lạm phát có thực sự tồi tệ?

Không hẳn. Như đã phân tích ở trên, trong điều kiện bình thường, một nền kinh tế thường sẽ duy trì lạm phát ở mức độ phù hợp. Nếu nền kinh tế lạm phát bằng 0 hoặc giảm phát (còn gọi là lạm phát âm) cũng sẽ khiến cho nền kinh tế bị trì trệ. Nói đơn giản, giảm phát là tình trạng mức giá chung của nền kinh tế liên tục bị giảm xuống.

Nhiều người vẫn có quan điểm sai lầm rằng giá hàng hóa giảm xuống sẽ làm nền kinh tế có lợi, bởi vì người dân mua được nhiều hàng hóa hơn. Tuy nhiên, thực tế không phải như vậy. Nếu nền kinh tế trong tình trạng giảm phát, nó sẽ tồi tệ không kém một nền kinh tế lạm phát phi mã và dẫn tới:

- Thất nghiệp gia tăng

- Dòng vốn tắc nghẽn

- Nhiều doanh nghiệp đóng cửa do không có lợi nhuận và không có khả năng để chi trả lãi vay.

Do đó, mỗi quốc gia đều tìm các phương án kiểm soát lạm phát chứ không triệt tiêu lạm phát.

Đối với các cá nhân, khi lạm phát tăng cao thì việc gửi tiền ngân hàng đem lại lợi ích nhanh chóng, do lãi suất tiền gửi ngân hàng tăng cao nhằm giúp kiềm chế lạm phát. Chẳng hạn, với lãi suất suất ngân hàng là 14% giai đoạn 2017-2022 thì một người nắm giữ 500 triệu đồng sẽ nhanh chóng nhân đôi số tiền của họ chỉ sau hơn 5 năm.

Tạm kết

Lạm phát là một yếu tố kinh tế vĩ mô quan trọng, do đó để quản lý tài chính cá nhân hiệu quả thì mỗi người không thể không quan tâm đến lạm phát. Tuy nhiên, hãy nhìn nhận lạm phát như một cơ hội đến với bạn. Nếu lạm phát thấp, có thể gia tăng mua hàng hóa khi giá cả rẻ vừa hỗ trợ tăng trưởng kinh tế lại vừa tiết kiệm tiền. Nếu lạm phát cao, hãy nghĩ đến những tài sản có giá trị hoặc nhân đôi số tiền nhanh chóng trong ngân hàng.

Khóa học CFA Online tại SAPP Academy sẽ giúp bạn có thêm nhiều góc nhìn và hiểu đúng về lạm phát.

Nếu bạn đang tìm kiếm một “người đồng hành” trên hành trình chinh phục thành công CFA để có được định hướng học tập và luyện thi CFA phù hợp nhất, bạn có thể tham khảo khóa học CFA Online tại SAPP, giải pháp chinh phục CFA toàn diện, tối ưu “trọn gói – tiết kiệm – cá nhân hóa”, thiết kế theo khung năng lực của từng cá nhân ngay cả người trái ngành.

Liên hệ với SAPP qua Fanpage hoặc Website nếu cần bất cứ hỗ trợ nào nhé!