NIM là gì? Công thức tính hệ số NIM chi tiết

NIM là gì? Đây là chỉ số quan trọng trong ngành ngân hàng để đánh giá hiệu suất kinh doanh và khả năng sinh lời. Trong bài viết này, chúng ta sẽ tìm hiểu ý nghĩa của NIM trong hoạt động ngân hàng và cách tính chỉ số này.

1. NIM là gì?

NIM là viết tắt của Net Interest Margin. Chỉ số này còn được gọi là tỷ suất lợi nhuận ròng. Đây là phép đo so sánh thu nhập lãi ròng của một tổ chức tài chính từ hoạt động cho vay và tiền gửi. NIM được biểu thị dưới dạng phần trăm, là một ước tính xác suất không phải là con số chính xác.

NIM là một tiêu chí quan trọng giúp nhà đầu tư đánh giá và quyết định có nên đầu tư vào một công ty hay không. Việc lựa chọn đầu tư phải được thực hiện cẩn trọng và tỉ mỉ, vì rủi ro đầu tư rất cao.

Chỉ số NIM giúp xác định cơ hội và tăng trưởng của công ty, giúp đưa ra quyết định đầu tư có căn cứ và hiệu quả. Tránh đầu tư một cách ồ ạt mà thiếu sự xem xét và đánh giá kỹ lưỡng, giúp giảm thiểu rủi ro và đạt được lợi nhuận bền vững.

2. NIM là gì trong ngân hàng?

Trong ngành ngân hàng, NIM là một chỉ số quan trọng để đánh giá hiệu quả hoạt động của ngân hàng trong việc sinh lời từ hoạt động cho vay và tiền gửi của khách hàng. NIM cho biết tỷ lệ lợi nhuận mà ngân hàng kiếm được từ việc cho vay và tiền gửi của khách hàng sau khi trừ đi các chi phí liên quan.

Tỷ suất lợi nhuận ròng này rất quan trọng vì nó giúp ngân hàng đánh giá hiệu quả quản lý tài sản và nguồn vốn của mình.

- NIM cao thể hiện ngân hàng có khả năng sinh lời tốt và quản lý tài sản hiệu quả.

- Trái lại, NIM thấp có thể tác động tiêu cực đến lợi nhuận của ngân hàng và yêu cầu phải xem xét lại chiến lược hoạt động.

Những ngân hàng có NIM cao thường hấp dẫn nhà đầu tư và khách hàng vì khả năng cung cấp dịch vụ vay và tiết kiệm với lãi suất hấp dẫn, đồng thời đảm bảo lợi nhuận bền vững trong hoạt động kinh doanh.

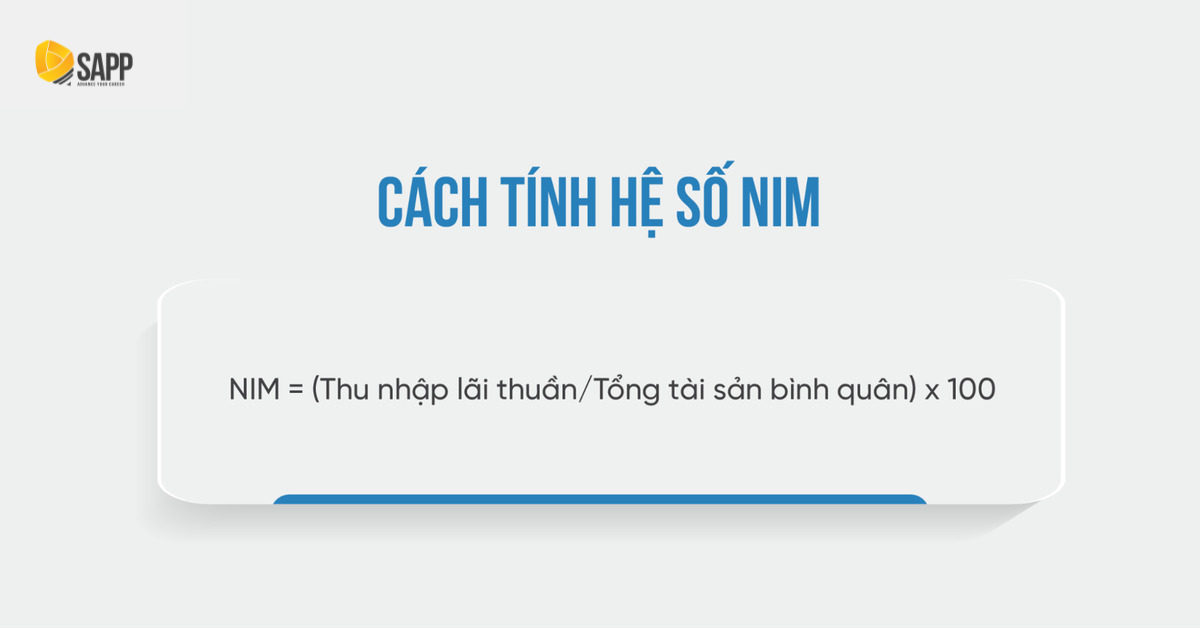

3. Cách tính hệ số NIM

Công thức tính NIM: NIM = (Thu nhập lãi thuần/Tổng tài sản bình quân) x 100

Cách bước tính hệ số NIM bạn cần thực hiện theo:

- Bước 1: Xác định Doanh thu lãi từ tiền gửi của khách hàng (Interest Income). Đây chính là tổng số tiền lãi mà ngân hàng nhận được từ việc cho vay và các khoản đầu tư có lãi.

- Bước 2: Xác định Chi phí lãi vay cho khách hàng (Interest Expense). Tức là tổng số tiền lãi mà ngân hàng trả cho khách hàng khi họ gửi tiền và các khoản vay.

- Bước 3: Tính Lãi ròng (Net Interest Income): Lãi ròng = Doanh thu lãi – Chi phí lãi vay

- Bước 4: Tính hệ số NIM. Hệ số NIM = (Lãi ròng/Tổng tài sản của ngân hàng) x 100

Ví dụ: Giả sử trong một năm, ngân hàng A có doanh thu lãi từ tiền gửi là 200 triệu đồng và chi phí lãi vay là 100 triệu đồng. Lãi ròng sẽ là 200 triệu đồng – 100 triệu đồng = 100 triệu đồng. Tổng tài sản của ngân hàng A là 1 tỷ đồng.

Áp dụng vào công thức, ta có:

Hệ số NIM = (100 triệu đồng/1 tỷ đồng) x 100 = 10%

Do đó, hệ số NIM của ngân hàng A là 10%. Hệ số này sẽ giúp đánh giá hiệu quả hoạt động và khả năng sinh lời của ngân hàng từ hoạt động cho vay và tiền gửi của khách hàng.

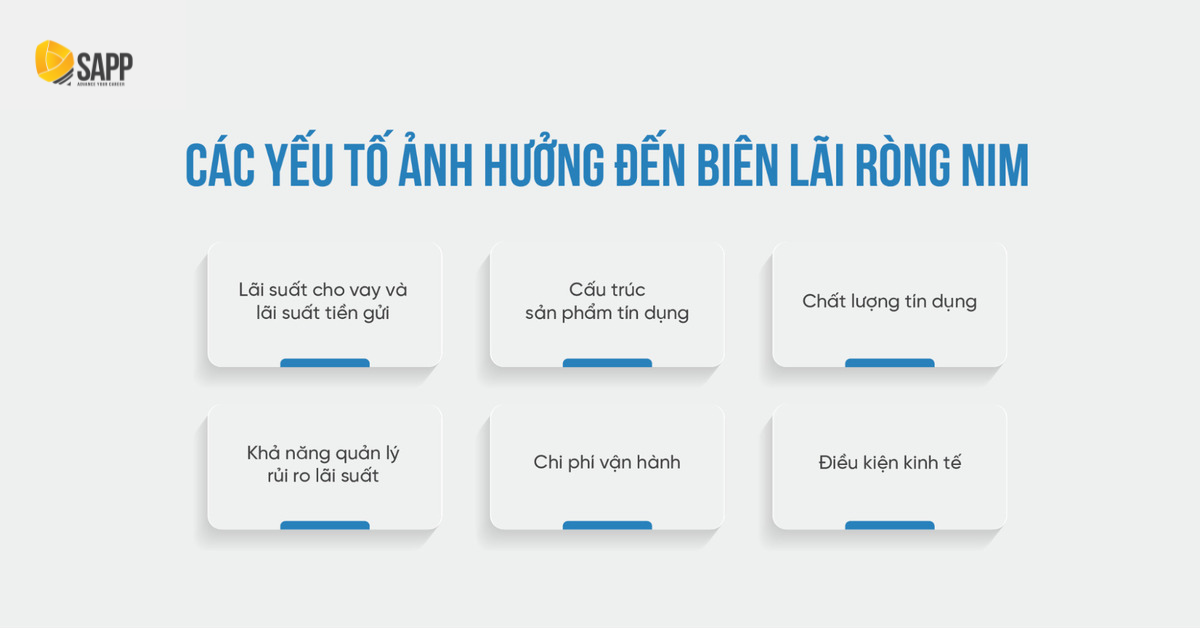

4. Yếu tố ảnh hưởng đến biên lãi ròng NIM

Để đạt được NIM tối ưu, ngân hàng cần phải tối ưu hóa chiến lược hoạt động, quản lý rủi ro và tối ưu hóa sự cân đối giữa lãi suất cho vay và lãi suất tiền gửi. Trong đó, ngân hàng phải quan tâm đến các yếu tố ảnh hưởng đến NIM, gồm có:

- Lãi suất cho vay và lãi suất tiền gửi: Đây là yếu tố chủ yếu ảnh hưởng đến lãi ròng. Nếu lãi suất cho vay cao hơn lãi suất tiền gửi, NIM sẽ cao hơn, và ngược lại.

- Cấu trúc sản phẩm tín dụng: Sự đa dạng trong cấu trúc sản phẩm tín dụng cũng ảnh hưởng đến NIM. Các sản phẩm tín dụng có mức lãi suất cao hơn hoặc có thời hạn dài có thể tạo ra lãi suất cao hơn từ khoản vay.

- Chất lượng tín dụng: Các khoản vay không hoàn tất, không thể thu hồi hoặc có rủi ro cao có thể ảnh hưởng tiêu cực đến NIM do tăng chi phí dự phòng rủi ro.

- Khả năng quản lý rủi ro lãi suất: Nếu ngân hàng có biện pháp bảo vệ khỏi biến động lãi suất thị trường, NIM có thể được duy trì ổn định.

- Chi phí vận hành: Các ngân hàng cần tối ưu hóa chi phí để tăng cường hiệu quả hoạt động và cải thiện NIM.

- Điều kiện kinh tế gồm điều kiện kinh tế tổng thể, chính sách tiền tệ, tình hình thị trường tài chính cũng có thể ảnh hưởng đến lãi ròng của ngân hàng.

5. 5. Ý nghĩa của hệ số NIM là gì?

- Hệ số NIM cho phép ngân hàng đánh giá hiệu quả hoạt động kinh doanh và mức lợi nhuận mà họ thu được từ các hoạt động cơ bản. Khi NIM tăng, tức là lãi suất thu được từ việc cho vay cao hơn lãi suất phải trả cho tiền gửi và các nguồn tài chính khác, điều này cho thấy ngân hàng đang có lợi nhuận tốt và có khả năng sinh lời cao. Ngược lại, khi NIM giảm, có thể ngân hàng đang gặp khó khăn trong việc kiếm lời từ hoạt động kinh doanh.

- NIM cũng giúp các nhà đầu tư và người quản lý ngân hàng đánh giá hiệu suất tài chính của ngân hàng so với các đối thủ cạnh tranh trong ngành. Chỉ số này cũng có thể sử dụng để so sánh hiệu quả quản lý của ngân hàng trong việc cân đối giữa lãi suất cho vay và lãi suất tiền gửi.

- Có thể thấy được, hệ số NIM là một công cụ quan trọng giúp đánh giá hiệu quả kinh doanh và lợi nhuận của ngân hàng, Nó cho phép các nhà đầu tư và người quản lý ngân hàng có cái nhìn tổng quan về vị thế cạnh tranh và hiệu suất tài chính của ngân hàng trong ngành.

Hy vọng với những thông tin SAPP Academy chia sẻ hôm nay đã giúp bạn có thêm kiến thức hữu ích về ngành tài chính ngân hàng.

Nếu bạn đang tìm kiếm một “người đồng hành” trên hành trình chinh phục thành công CFA để có được định hướng học tập và luyện thi CFA phù hợp nhất, bạn có thể tham khảo khóa học CFA Online tại SAPP, giải pháp chinh phục CFA toàn diện, tối ưu “trọn gói – tiết kiệm – cá nhân hóa”, thiết kế theo khung năng lực của từng cá nhân ngay cả người trái ngành.

Liên hệ với SAPP qua Fanpage hoặc Website nếu cần bất cứ hỗ trợ nào nhé!

- Fanpage: https://www.facebook.com/cfa.sapp / https://www.facebook.com/sapp.cfaonline/

- Website: https://sapp.edu.vn/

- Hotline: 19002225

- Youtube: https://www.youtube.com/@sapp-cfa