Chinh phục Quantitative Methods CFA – môn học về phương pháp định lượng

Quantitative Methods CFA là một trong những môn học mang tính định lượng cao, yêu cầu khả năng tính toán và tư duy logic tốt. Tuy chiếm tỷ trọng không quá cao, nhưng môn học này sẽ trang bị cho bạn kỹ năng làm chủ các công cụ xác suất thông kê và Big Data – Machine Learning, hai lĩnh vực đang ngày càng được quan tâm trong thị trường Tài chính. Cùng SAPP tìm hiểu trong bài viết dưới đây nhé!

1. Yêu cầu kỹ năng đầu vào của học viên với môn học

1.1. Yêu cầu về kiến thức nền

Kiến thức nền bao gồm những nguyên tắc toán học và tài chính cơ bản giúp bạn tiếp cận chương trình CFA một cách dễ dàng hơn. Nắm vững các khái niệm này không chỉ giúp bạn hiểu nhanh hơn các mô hình phân tích tài chính mà còn giảm bớt áp lực khi xử lý các bài toán phức tạp. Cụ thể như sau:

1.1.1. Toán học cơ bản

Toán học là công cụ quan trọng trong phân tích tài chính. Việc nắm vững các khái niệm về hàm số, thống kê và xác suất sẽ giúp bạn xử lý tốt hơn các bài toán tài chính trong chương trình CFA.

Hàm số và phương trình tuyến tính

Hàm số và phương trình tuyến tính là nền tảng quan trọng trong phân tích tài chính, giúp bạn tính toán giá trị tài sản, lợi suất đầu tư và đưa ra quyết định tối ưu. Khi học CFA, bạn sẽ thường xuyên làm việc với các phương trình toán học để mô hình hóa dữ liệu tài chính, vì vậy cần nắm vững cách giải phương trình tuyến tính đơn giản với một hoặc hai ẩn số.

Ngoài ra, đạo hàm là công cụ hữu ích trong việc xác định điểm cực đại, cực tiểu, giúp tối ưu hóa danh mục đầu tư. Nếu bạn chưa từng tiếp xúc với đạo hàm, vẫn có thể học trong quá trình ôn luyện CFA, nhưng việc hiểu trước sẽ giúp bạn tiết kiệm thời gian và tiếp thu nhanh hơn.

Thống kê và xác suất

Mọi quyết định tài chính đều dựa trên dữ liệu, và để hiểu dữ liệu một cách chính xác, bạn cần đến thống kê và xác suất. Đây là công cụ giúp đo lường mức độ biến động của thị trường, đánh giá rủi ro và dự báo xu hướng đầu tư.

Khi học chứng chỉ CFA, bạn sẽ làm việc với các thước đo quan trọng như trung bình (mean), trung vị (median), phương sai (variance) và độ lệch chuẩn (standard deviation) để phân tích biến động giá trị tài sản.

Hiểu về phân phối xác suất giúp bạn ước tính khả năng xảy ra của các sự kiện tài chính, từ đó đưa ra quyết định đầu tư chính xác hơn. Ngoài ra, kiểm định giả thuyết cũng đóng vai trò quan trọng trong việc xác định độ tin cậy của các mô hình tài chính.

1.1.2. Toán tài chính

Muốn biết một khoản đầu tư có đáng giá hay không, bạn cần hiểu toán tài chính. Đây là nền tảng giúp bạn tính toán giá trị tài sản, xác định lợi suất và phân tích dòng tiền. Trong CFA, toán tài chính giúp bạn nắm vững cách định giá cổ phiếu, trái phiếu, cũng như đo lường rủi ro và lợi nhuận. Khi hiểu rõ các nguyên tắc này, bạn không chỉ học tốt hơn mà còn dễ dàng áp dụng vào thực tế để đưa ra quyết định đầu tư chính xác.

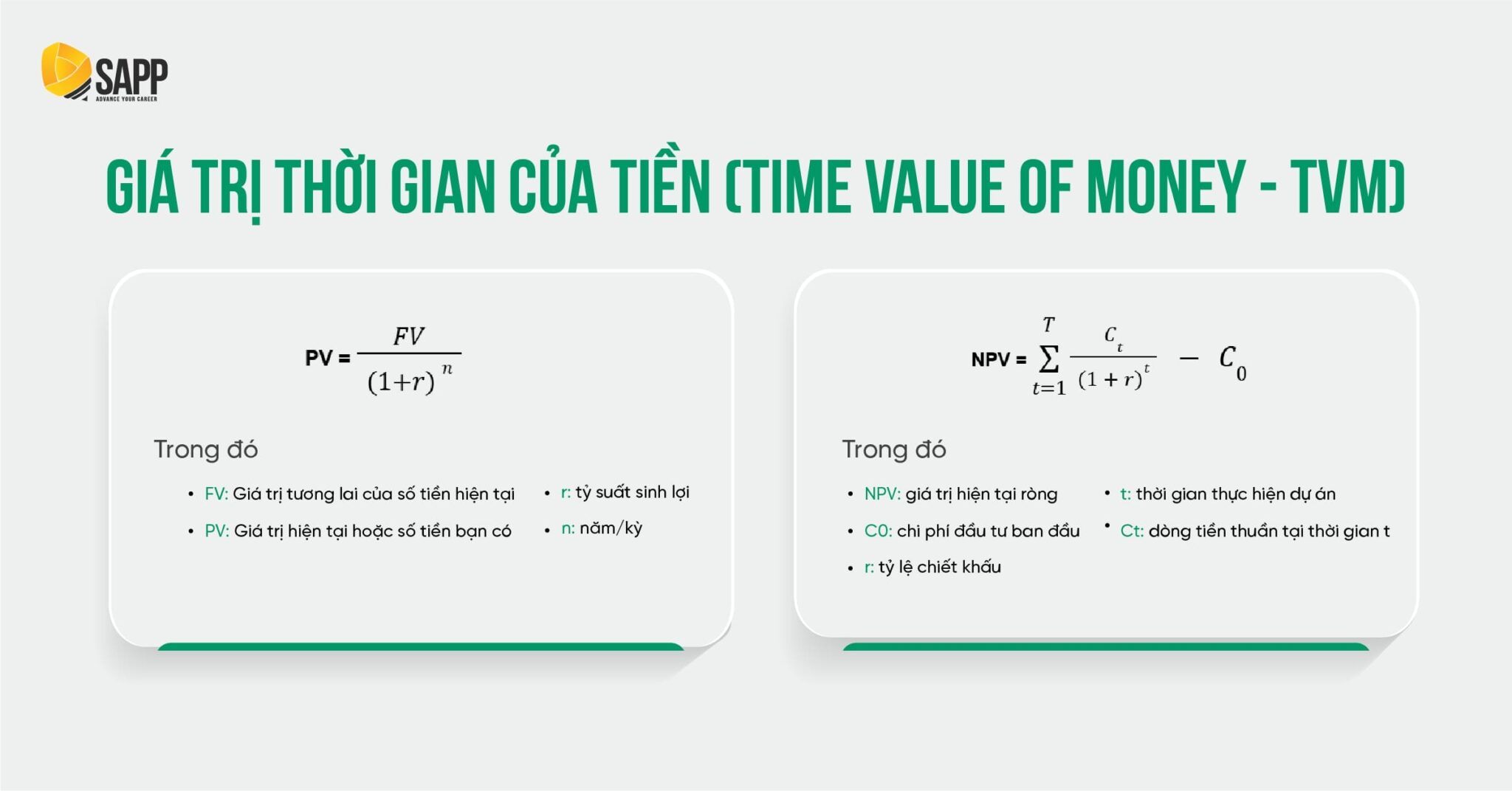

- Thời giá của dòng tiền (Time Value of Money – TVM)

Trong tài chính, giá trị của tiền thay đổi theo thời gian, một khoản tiền hôm nay luôn đáng giá hơn cùng số tiền đó trong tương lai. Đây là nguyên tắc cốt lõi trong CFA, được ứng dụng rộng rãi trong định giá chứng khoán, lập kế hoạch tài chính và đo lường lợi suất đầu tư.

Để hiểu rõ hơn, bạn cần nắm vững các khái niệm về lãi suất, bao gồm lãi danh nghĩa, lãi thực, lãi đơn và lãi kép. Đồng thời, việc thành thạo cách tính chiết khấu dòng tiền (discounting) để xác định giá trị hiện tại (PV – Present Value) và gộp lãi (compounding) để tính giá trị tương lai (FV – Future Value) sẽ giúp bạn xử lý bài toán tài chính một cách chính xác.

- Sử dụng máy tính tài chính BA II Plus/Pro

Trong kỳ thi CFA, thời gian là yếu tố quyết định, và máy tính tài chính CFA chính là công cụ giúp bạn xử lý nhanh chóng các phép tính phức tạp. Công cụ này cho phép bạn thực hiện nhanh chóng các phép tính quan trọng như Time Value of Money (TVM), phân tích dòng tiền (CF), tính giá trị hiện tại ròng (NPV) và tỷ suất hoàn vốn nội bộ (IRR).

Nếu chưa quen với máy tính, bạn nên bắt đầu bằng việc tìm hiểu cách nhập, xóa và chỉnh sửa dữ liệu, đồng thời luyện tập các bài toán thường gặp trong CFA. Để nắm rõ hơn các thao tác, bạn có thể tham khảo hướng dẫn sử dụng máy tính từ nhà sản xuất. Khi sử dụng thành thạo, bạn sẽ thao tác nhanh, chính xác và tự tin hơn khi giải quyết các câu hỏi tính toán trong kỳ thi.

1.2. Yêu cầu về Tiếng Anh

CFA là chương trình quốc tế, được giảng dạy và thi hoàn toàn bằng tiếng Anh. Nếu không có kỹ năng đọc hiểu tốt, bạn có thể gặp khó khăn khi tiếp cận tài liệu và làm bài thi.

1.2.1. Từ vựng chuyên ngành

Trong quá trình học CFA, bạn sẽ thường xuyên gặp các thuật ngữ tài chính như:

1.2.2. Đọc tài liệu học thuật

Môn Quantitative Methods CFA yêu cầu người học có khả năng tiếp cận và phân tích tài liệu tài chính bằng tiếng Anh một cách chính xác. Để theo kịp nội dung môn học, bạn cần từng làm việc với các văn bản học thuật chứa các khái niệm chuyên môn, biểu đồ, công thức toán học và ví dụ minh họa.

Ngoài ra, việc đã đọc và hiểu các bài viết trên CFA Institute Blog, Bloomberg, Financial Times, Investopedia sẽ giúp bạn dễ dàng tiếp cận cách trình bày thông tin và lập luận trong phân tích tài chính.

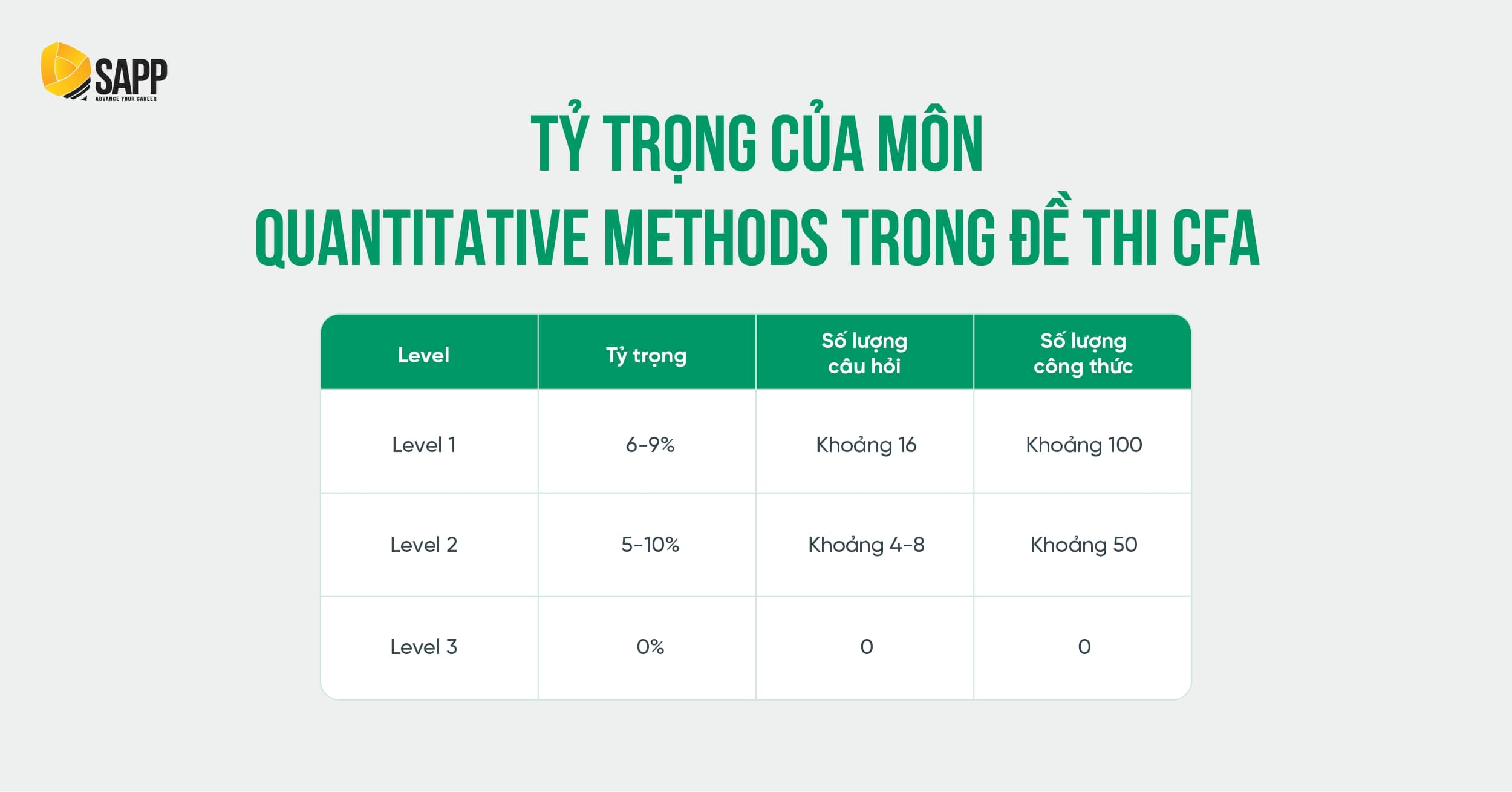

2. Tỷ trọng của môn Quantitative Methods trong đề thi CFA

Môn Quantitative Methods CFA không chiếm tỷ trọng quá lớn về điểm số, nhưng lại yêu cầu thí sinh ghi nhớ và vận dụng nhiều công thức toán học. Ở Level 1, môn này có khoảng 100 công thức và xuất hiện trong 6-9% tổng số câu hỏi, trong khi Level 2 giảm xuống còn 50 công thức với tỷ trọng 5-10%.

Dù số lượng câu hỏi không nhiều, nhưng đây là môn có tính định lượng cao, đòi hỏi bạn sử dụng máy tính tài chính thường xuyên để xử lý các phép tính liên quan đến xác suất, thống kê và mô hình toán học.

Dưới đây là bảng tổng hợp tỷ trọng, số lượng câu hỏi và công thức của môn Quantitative Methods trong kỳ thi CFA:

Ở Level 3, Quantitative Methods CFA không còn xuất hiện dưới dạng một môn học riêng, nhưng các kiến thức thống kê và mô hình toán học từ Level 1 và 2 vẫn có ảnh hưởng đến việc phân tích đầu tư và quản lý danh mục. Vì vậy, việc học kỹ ngay từ đầu sẽ giúp bạn hiểu sâu hơn và ứng dụng dễ dàng hơn khi tiếp cận các môn nâng cao.

Xem thêm: Thông tin tổng quan từ A – Z các môn học CFA 3 Level

3. Tổng quan môn học Quantitative Methods CA

3.1. Trong phạm vi CFA Level 1

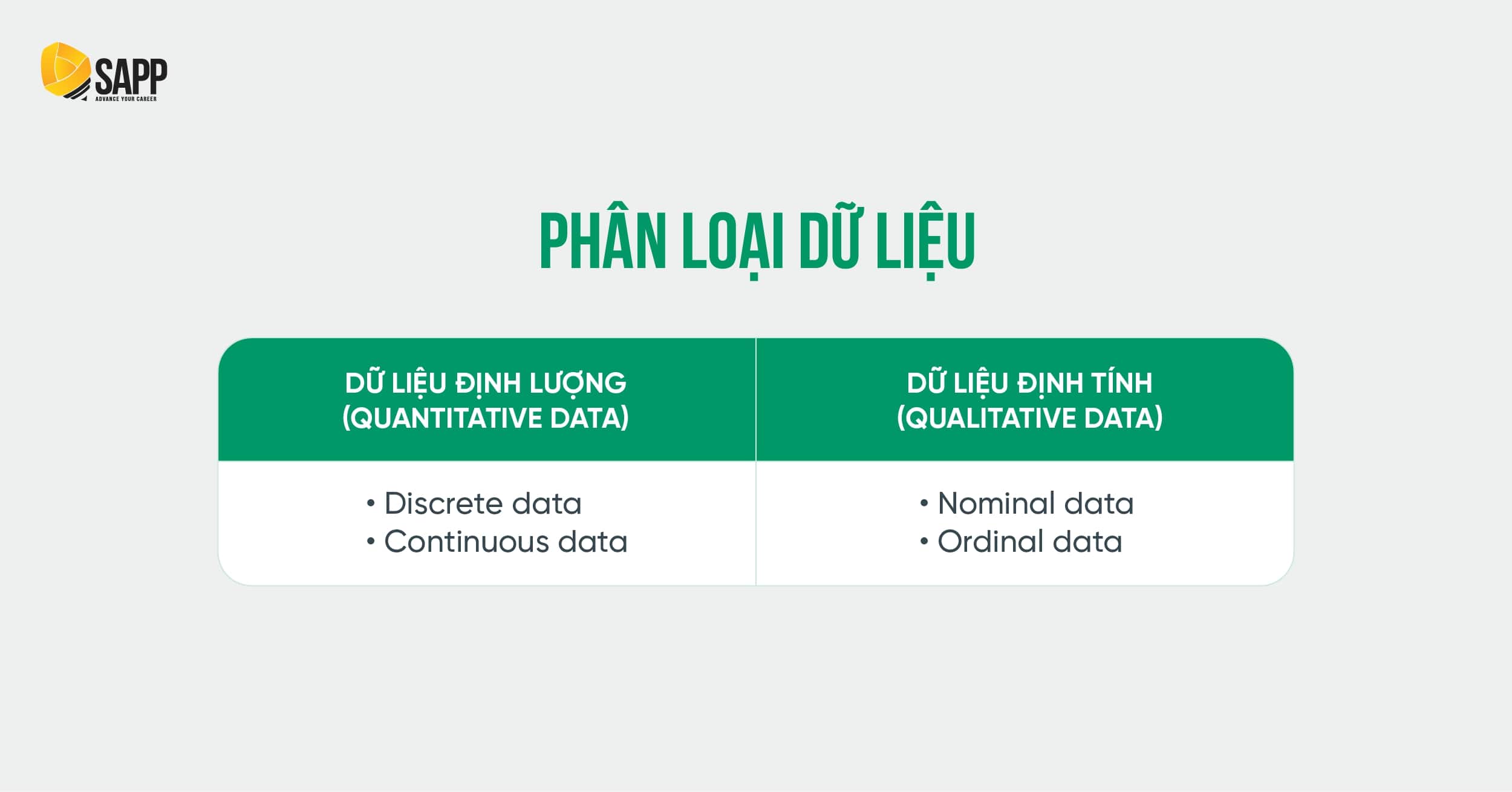

Môn Quantitative Methods trong CFA Level 1 cung cấp nền tảng toán học và thống kê quan trọng để phân tích dữ liệu tài chính, đo lường rủi ro và hỗ trợ ra quyết định đầu tư. Đây là công cụ giúp bạn hiểu cách dữ liệu được thu thập, xử lý và diễn giải trong các mô hình tài chính.

Các nội dung trong môn học tập trung vào lãi suất, xác suất, thống kê mô tả, hồi quy tuyến tính và các phương pháp mô phỏng, giúp bạn có cái nhìn định lượng về thị trường tài chính và tối ưu hóa chiến lược đầu tư.

3.1.1. Rates and Returns (Lãi suất và Lợi tức )

Lãi suất và lợi tức là hai yếu tố cốt lõi trong tài chính, ảnh hưởng trực tiếp đến quyết định đầu tư và định giá tài sản. Trong Quantitative Methods CFA level 1, bạn sẽ biết cách phân biệt các loại lãi suất như lãi đơn, lãi kép, lãi suất danh nghĩa và lãi suất thực, đồng thời nắm vững cách tính toán lợi suất của các khoản đầu tư. Việc hiểu rõ mối quan hệ giữa lãi suất và lợi tức sẽ giúp bạn đánh giá chính xác mức sinh lời và rủi ro của một tài sản tài chính.

3.1.2. Time Value of Money in Finance (Giá trị thời gian của tiền)

Tiền có giá trị khác nhau theo thời gian, và đây là nguyên tắc quan trọng trong tài chính. Học phần này đi sâu vào các khái niệm giá trị hiện tại (PV) và giá trị tương lai (FV), giúp bạn hiểu cách chiết khấu dòng tiền, gộp lãi và ứng dụng vào việc định giá trái phiếu, cổ phiếu, cũng như lập kế hoạch tài chính.

3.1.3. Statistical Measures of Asset Returns (Các thước đo thống kê của lợi tức tài sản)

Để đánh giá hiệu suất đầu tư, bạn cần hiểu các thước đo thống kê quan trọng như trung bình, trung vị, phương sai và độ lệch chuẩn. Những công cụ này giúp bạn phân tích mức độ biến động của lợi tức tài sản và đưa ra quyết định đầu tư dựa trên dữ liệu thực tế.

3.1.4. Probability Trees and Conditional Expectations (Cây xác suất và Kỳ vọng có điều kiện)

Xác suất không chỉ giúp dự đoán rủi ro mà còn là nền tảng cho các mô hình tài chính phức tạp. Học phần này giới thiệu về cây xác suất – một công cụ giúp mô hình hóa các kịch bản đầu tư và tính toán xác suất có điều kiện. Bằng cách sử dụng cây xác suất, bạn có thể đánh giá các tình huống thị trường và đưa ra quyết định hợp lý hơn.

3.1.5. Portfolio Mathematics (Toán học danh mục đầu tư )

Quản lý danh mục đầu tư không chỉ là lựa chọn tài sản mà còn là tối ưu hóa mối quan hệ giữa rủi ro và lợi nhuận. Phần này tập trung vào cách tính toán lợi tức kỳ vọng, độ lệch chuẩn, phương sai danh mục và hệ số tương quan giữa các tài sản. Đây là nền tảng để xây dựng danh mục đầu tư hiệu quả và quản lý rủi ro một cách khoa học.

3.1.6. Simulation Methods (Phương pháp mô phỏng)

Mô phỏng là một trong những phương pháp quan trọng giúp nhà đầu tư đánh giá rủi ro và dự đoán kết quả tài chính. Phần học này trong Quantitative Methods CFA level 1 giới thiệu kỹ thuật Monte Carlo, một phương pháp mô phỏng phổ biến trong định giá tài sản và quản lý rủi ro. Bạn sẽ học cách thiết lập mô hình mô phỏng và áp dụng vào các tình huống đầu tư thực tế.

3.1.7. Estimation and Inference (Ước lượng và Suy luận)

Trong phân tích tài chính, dữ liệu thực tế luôn có sai số, và các phương pháp ước lượng giúp bạn đưa ra kết luận chính xác hơn. Học phần này đề cập đến ước lượng điểm, ước lượng khoảng tin cậy và cách sử dụng suy luận thống kê để phân tích dữ liệu tài chính.

3.1.8. Hypothesis Testing (Kiểm định giả thuyết)

Để đánh giá tính hợp lý của một giả định trong tài chính, bạn cần đến kiểm định giả thuyết. Nội dung học phần bao gồm các bước thực hiện kiểm định, lựa chọn mức ý nghĩa, xác định giả thuyết gốc và giả thuyết thay thế. Bạn sẽ học cách áp dụng các phương pháp này để kiểm tra tính đúng đắn của một mô hình tài chính hoặc đánh giá tác động của một sự kiện đến thị trường.

Có thể bạn quan tâm: Tìm hiểu Portfolio Management And Wealth Planning CFA – môn học quan trọng nhất CFA Level 3

3.1.9. Parametric and Non-Parametric Tests of Independence (Kiểm tra tính độc lập tham số và phi tham số)

Không phải mọi dữ liệu tài chính đều tuân theo phân phối chuẩn, và đây là lúc các kiểm định phi tham số phát huy tác dụng. Học phần này giúp bạn phân biệt giữa kiểm tra tham số (như kiểm định t, kiểm định F) và kiểm tra phi tham số (như kiểm định Chi-square, kiểm định Spearman), từ đó lựa chọn phương pháp phù hợp để đánh giá mối quan hệ giữa các biến số.

3.1.10. Simple Linear Regression (Hồi quy tuyến tính đơn giản)

Hồi quy tuyến tính đóng vai trò quan trọng trong phân tích tài chính, giúp mô hình hóa mối quan hệ giữa hai biến số và dự đoán xu hướng thị trường. Bạn sẽ học cách ước lượng tham số hồi quy, kiểm tra độ phù hợp của mô hình và áp dụng vào thực tế để phân tích dữ liệu đầu tư. Kỹ năng này đặc biệt hữu ích khi đánh giá tác động của một biến số lên giá trị của một tài sản hoặc lợi suất danh mục đầu tư.

3.1.11. Introduction to Big Data Techniques (Giới thiệu về kỹ thuật Dữ liệu lớn)

Sự phát triển của công nghệ đã mở ra kỷ nguyên dữ liệu lớn, thay đổi cách tiếp cận và phân tích trong lĩnh vực tài chính. Nội dung này giúp bạn tiếp cận các phương pháp thu thập, xử lý và khai thác dữ liệu quy mô lớn, từ đó cải thiện khả năng dự báo và tối ưu hóa chiến lược đầu tư.

3.2. Trong phạm vi CFA Level 2

Môn Quantitative Methods trong CFA Level 2 tiếp tục mở rộng kiến thức từ Level 1, tập trung vào các phương pháp phân tích dữ liệu tài chính chuyên sâu hơn.

Các chủ đề trong chương trình không chỉ giúp thí sinh hiểu rõ hơn về hồi quy đa biến, kiểm định mô hình và phân tích chuỗi thời gian mà còn giới thiệu những công nghệ hiện đại như machine learning và big data trong phân tích tài chính. Những kiến thức này đóng vai trò quan trọng trong việc đánh giá rủi ro, dự báo thị trường và hỗ trợ ra quyết định đầu tư một cách chính xác hơn.

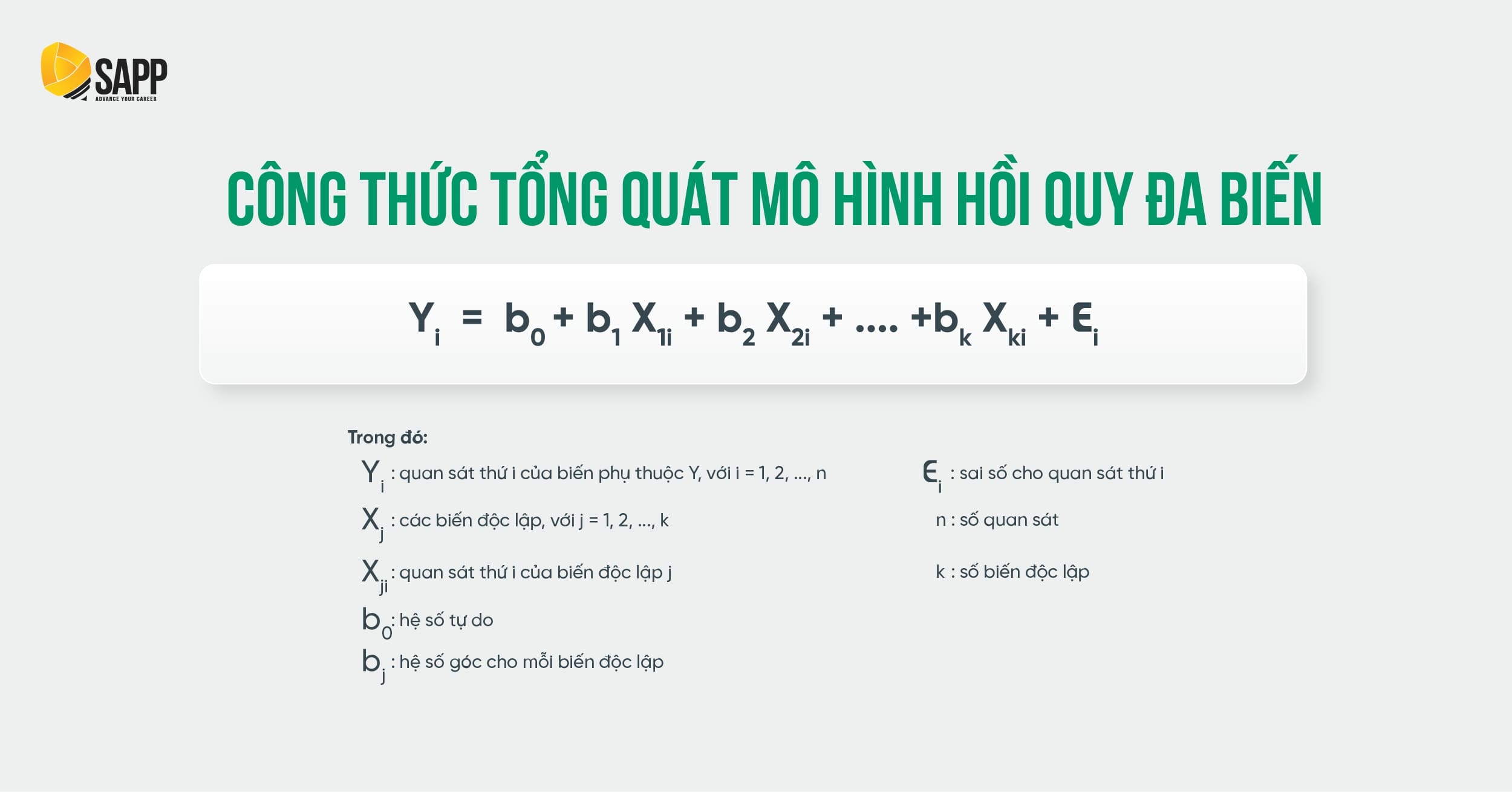

3.2.1. Basics of Multiple Regression and Underlying Assumptions (Các nguyên tắc cơ bản của hồi quy đa biến và giả định tiềm ẩn)

Hồi quy đa biến là công cụ phân tích dữ liệu quan trọng giúp xác định mối quan hệ giữa nhiều biến số trong tài chính. Phần này giới thiệu cách xây dựng một mô hình hồi quy tuyến tính đa biến, từ việc thiết lập mối quan hệ giữa biến phụ thuộc và biến độc lập cho đến ước lượng các hệ số hồi quy. Ngoài ra, thí sinh sẽ học về các giả định cơ bản của mô hình hồi quy tuyến tính và cách kiểm tra, xử lý các vi phạm giả định để đảm bảo mô hình phân tích đáng tin cậy.

3.2.2. Evaluating Regression Model Fit and Interpreting Model Results (Đánh giá độ phù hợp của mô hình hồi quy)

Không phải mô hình hồi quy nào cũng phù hợp để áp dụng vào phân tích tài chính. Trong nội dung này, bạn sẽ học cách đánh giá mức độ phù hợp của một mô hình hồi quy đa biến bằng cách sử dụng ANOVA và các thước đo thống kê.

Ngoài ra, phần này giúp bạn hiểu ý nghĩa của các hệ số hồi quy, thực hiện kiểm định giả thuyết để đánh giá tính hợp lệ của mô hình và dự đoán giá trị biến phụ thuộc dựa trên mô hình hồi quy.

3.2.3. Model Misspecification (Mô hình khuyết tật)

Sai sót trong mô hình hồi quy có thể dẫn đến những kết luận sai lệch trong phân tích tài chính. Nội dung này giúp bạn nhận diện các lỗi phổ biến trong mô hình hồi quy, chẳng hạn như vi phạm giả định về phương sai sai số, hiện tượng tương quan tuần tự và đa cộng tuyến. Bằng cách hiểu rõ các dạng sai số này, bạn sẽ biết cách điều chỉnh mô hình để đảm bảo tính chính xác của kết quả phân tích.

3.2.4. Extensions of Multiple Regression (Các dạng mở rộng của hồi quy đa biến)

Hồi quy đa biến không chỉ dừng lại ở mô hình tuyến tính đơn giản. Học phần này mở rộng kiến thức về hồi quy với các biến độc lập định tính, hồi quy logistic và các phương pháp phát hiện điểm dữ liệu ảnh hưởng. Những kỹ thuật này giúp nhà phân tích tài chính áp dụng mô hình hồi quy vào các tình huống thực tế phức tạp hơn, chẳng hạn như đánh giá xác suất một công ty có khả năng phá sản hoặc dự báo rủi ro tín dụng.

3.2.5. Time-Series Analysis (Phân tích dữ liệu chuỗi thời gian)

Dữ liệu tài chính thường có tính thời gian, và phân tích chuỗi thời gian giúp xác định xu hướng thị trường, dự báo giá chứng khoán và đo lường sự biến động của tài sản. Học phần này đề cập đến các mô hình dự báo như AR (AutoRegressive), MA (Moving Average), ARMA, ARIMA, cùng các kỹ thuật kiểm định độ dừng của chuỗi thời gian. Ngoài ra, bạn sẽ học cách xử lý sai số tự hồi quy, phân tích tác động của mùa vụ và đánh giá độ chính xác của mô hình dự báo.

3.2.6. Machine Learning (Máy học)

Công nghệ machine learning đang thay đổi cách phân tích tài chính và dự báo thị trường. Nội dung này giúp bạn làm quen với các kỹ thuật học có giám sát (supervised learning) như hồi quy cây quyết định, rừng ngẫu nhiên, cũng như học không giám sát (unsupervised learning) như phân cụm k-means. Ngoài ra, thí sinh sẽ hiểu cách áp dụng mạng thần kinh nhân tạo (neural networks) và học sâu (deep learning) vào phân tích dữ liệu tài chính.

3.2.7. Big Data Projects (Dự án dữ liệu lớn)

Dữ liệu tài chính ngày càng mở rộng, đòi hỏi các phương pháp khai thác và phân tích hiệu quả hơn. Trong học phần này, bạn sẽ học cách thu thập, làm sạch, chuẩn bị dữ liệu và áp dụng các thuật toán xử lý dữ liệu lớn trong thực tế. Ngoài ra, bạn sẽ tìm hiểu về các phương pháp trích xuất dữ liệu văn bản, phân tích dữ liệu phi cấu trúc và cách sử dụng dữ liệu lớn để tối ưu hóa mô hình dự báo tài chính.

4. Những kỹ năng sẽ đạt được từ môn học

Môn Quantitative Methods CFA giúp thí sinh phát triển tư duy phân tích và khả năng áp dụng các phương pháp định lượng vào tài chính. Sau khi hoàn thành, bạn sẽ:

- Phân tích dữ liệu tài chính: Thu thập, đánh giá và diễn giải dữ liệu để đo lường rủi ro, dự báo lợi nhuận và đánh giá hiệu suất đầu tư.

- Ứng dụng mô hình toán học: Thành thạo các công cụ như giá trị thời gian của tiền (TVM), hồi quy tuyến tính và chuỗi thời gian để hỗ trợ quyết định đầu tư.

- Ra quyết định dựa trên dữ liệu: Sử dụng các phương pháp định lượng để tối ưu hóa danh mục đầu tư và dự báo xu hướng thị trường.

- Sử dụng công nghệ phân tích tài chính: Làm quen với Machine Learning, Big Data và mô phỏng Monte Carlo trong phân tích tài chính.

- Phát triển tư duy logic: Nhận diện sai sót mô hình, đánh giá độ tin cậy của dữ liệu và đưa ra quyết định chính xác hơn.

5. Một vài kinh nghiệm học tập, ôn luyện thi môn học Quantitative Methods CFA

5.1. Nắm vững các khái niệm cơ bản

Môn Quantitative Methods CFA là một trong những môn có thể giúp thí sinh kiếm điểm hiệu quả ở CFA Level 1, chiếm khoảng 10-15% tổng số điểm. Kiến thức của môn này không quá khó nếu bạn có nền tảng về Xác suất – Thống kê, Kinh tế lượng hoặc đã từng học các môn toán ứng dụng trong tài chính.

5.1.1. Bắt đầu từ nền tảng

Trước tiên, bạn sẽ phải làm quen với các khái niệm cơ bản như Giá trị thời gian của tiền (TVM), các phương pháp đo lường lợi nhuận (Return – Yield), các thước đo thống kê (Mean – Median – Mode, phương sai, độ lệch chuẩn), khoảng tin cậy (Confidence Interval) và kiểm định giả thuyết (Hypothesis Testing).

Ngoài ra, những khái niệm như Tỷ số Sharpe, Hiệp phương sai (Covariance), Độ tương quan (Correlation) cũng sẽ xuất hiện xuyên suốt cả 3 cấp độ của CFA. Việc nắm vững ngay từ đầu sẽ giúp bạn tiết kiệm thời gian học các môn sau và dễ dàng ứng dụng vào thực tế.

5.1.2. Học từng bước

Thay vì học lan man hoặc nhảy cóc giữa các chủ đề, bạn nên có lộ trình rõ ràng:

- Bắt đầu với Time Value of Money (TVM): Đây là nền tảng cốt lõi cho nhiều môn học khác trong CFA như Corporate Issuers, Equity, Fixed Income, Derivatives. Việc hiểu rõ cách tính giá trị hiện tại, giá trị tương lai và chiết khấu dòng tiền sẽ giúp bạn dễ dàng tiếp cận với các chủ đề liên quan đến định giá tài sản sau này.

- Chuyển sang các chủ đề về thống kê và xác suất: Đây là tiền đề cho những phần khó hơn như Kiểm định giả thuyết, Hồi quy tuyến tính. Học tốt phần này sẽ giúp bạn dễ dàng xử lý các mô hình phân tích định lượng và làm quen với các công cụ đo lường rủi ro tài chính.

5.1.3. Làm quen với công thức

Môn học này có số lượng công thức lớn hơn nhiều so với các môn khác, và nhiều công thức có sự tương đồng khiến dễ nhầm lẫn. Để tránh điều này, bạn nên:

- Tạo bảng tóm tắt công thức quan trọng, sắp xếp theo từng chủ đề để dễ ghi nhớ.

- Luyện bài tập thực tế để hiểu ý nghĩa của mỗi công thức, thay vì chỉ học thuộc lòng.

- Sử dụng flashcard hoặc phương pháp lặp lại ngắt quãng để củng cố kiến thức lâu dài.

Xem thêm: Review lộ trình tự học CFA Level 1 cùng học viên top 10% tại SAPP

5.2. Thành thạo trong sử dụng máy tính tài chính

Trong môn Quantitative Methods CFA, học viên sẽ lần đầu tiên tiếp cận và sử dụng máy tính tài chính (BA II Plus hoặc BA II Plus Professional) – một công cụ quan trọng không chỉ giúp tiết kiệm thời gian mà còn hỗ trợ tính toán chính xác trong kỳ thi CFA.

Việc thành thạo máy tính này ngay từ đầu sẽ giúp bạn tăng tốc độ làm bài, tránh sai sót khi tính toán và thiết lập nền tảng vững chắc cho các môn học sau như Equity, Fixed Income, Derivatives, Portfolio Management.

Những chức năng quan trọng cần nắm vững:

| Time Value of Money (TVM) | Statistical Data Functions (DATA) | Các phép tính dòng tiền (CF, NPV, IRR) |

|

|

|

Mẹo luyện tập với máy tính tài chính:

- Luyện tập với từng chức năng: Khi học mỗi chủ đề, hãy thực hành ngay trên máy tính thay vì chỉ học lý thuyết.

- Tạo thói quen nhập và kiểm tra dữ liệu: Luôn kiểm tra dữ liệu trước khi nhấn Enter để đảm bảo không bị sai số.

- Sử dụng máy tính trong các bài thi thử: Điều này giúp bạn quen với tốc độ sử dụng máy trong thời gian giới hạn của kỳ thi CFA.

5.3. Xác định phương pháp học tập phù hợp

Tùy vào thói quen học tập mà mỗi học viên sẽ có các phương pháp học tập phù hợp nhằm tối ưu khả năng tiếp thu và ghi nhớ trong quá trình học kiến thức. Học viên có thể tham khảo một số cách tiếp cận bài giảng xuyên suốt quá trình học dưới đây để tối ưu giai đoạn học kiến thức:

| Trước buổi học | Trong buổi học | Sau buổi học |

|

|

|

6. Tạm kết

Quantitative Methods CFA trang bị cho thí sinh kỹ năng phân tích định lượng, giúp xử lý dữ liệu và áp dụng mô hình toán học vào tài chính. Dù không chiếm tỷ trọng cao nhất trong đề thi, nhưng việc nắm vững môn này sẽ giúp bạn làm bài nhanh, chính xác và hỗ trợ tốt cho các môn học khác trong kỳ thi CFA.

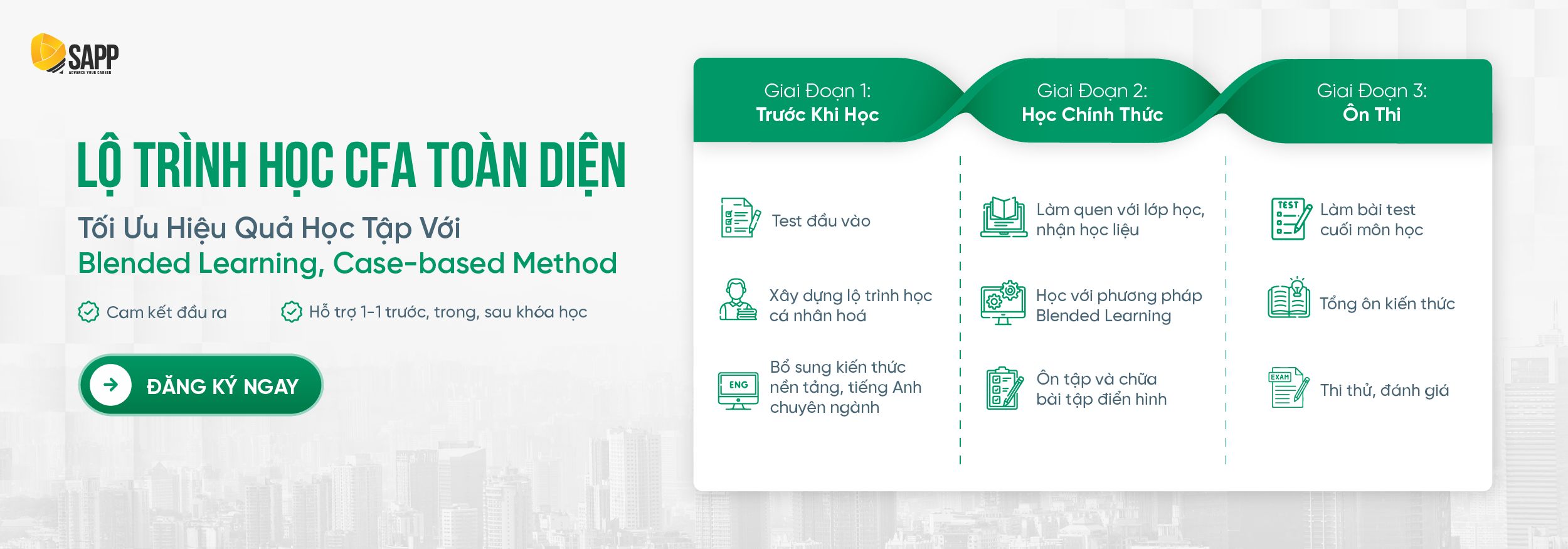

Nếu bạn đang tìm kiếm một môi trường học tập chất lượng để nâng cao kiến thức và chuẩn bị cho kỳ thi CFA, hãy đăng ký học thử tại SAPP. Với chương trình giảng dạy chuyên sâu và đội ngũ giảng viên giàu kinh nghiệm, SAPP sẽ giúp bạn vững vàng trên con đường chinh phục CFA.

Liên hệ với SAPP qua Fanpage hoặc Website nếu cần bất cứ hỗ trợ nào nhé!

- Fanpage:

- Website: https://sapp.edu.vn/

- Hotline: 19002225

- Youtube: https://www.youtube.com/@sapp-cfa