[Cost Of Capital Là Gì?]- Đặc Điểm Và Phương Pháp Tính

Đối với các nhà phân tích và đầu tư, khái niệm Cost Of Capital đã không còn xa lạ khi sử dụng để đưa ra các quyết định đầu tư đúng đắn. Bên cạnh việc giúp doanh nghiệp đưa ra căn cứ quan trọng để lựa chọn kế hoạch kinh doanh phù hợp giúp, chi phí sử dụng vốn còn giúp xác định phương pháp sinh lời và tăng giá trị doanh nghiệp. Vậy khái niệm, đặc điểm, bản chất và phương pháp tính của Cost Of Capital ra sao, hãy tìm hiểu qua bài viết dưới đây!

Cost of Capital là gì?

Định nghĩa

Chi phí vốn – Cost Of Capital là phép tính của công ty về lợi tức tối thiểu cần thiết để biện minh cho việc thực hiện một dự án lập ngân sách vốn , chẳng hạn như xây dựng một nhà máy mới.

Thuật ngữ Cost Of Capital được sử dụng bởi các nhà phân tích và nhà đầu tư, nhưng nó luôn là một đánh giá về việc liệu một quyết định dự kiến có thể được biện minh bằng chi phí của nó hay không. Các nhà đầu tư cũng có thể sử dụng thuật ngữ này để chỉ việc đánh giá lợi tức tiềm năng của một khoản đầu tư liên quan đến chi phí và rủi ro của nó.

Bản chất

Thực chất chi phí sử dụng vốn là chi phí cơ hội của vốn do nhà đầu tư tạo ra dựa trên số vốn đầu tư vào doanh nghiệp. Đây là tỷ suất sinh lợi tối thiểu mà các nhà đầu tư phải nắm vững trước khi đầu tư vào một công ty để đảm bảo rằng lợi nhuận hoặc thu nhập trên mỗi cổ phiếu không giảm.

Đặc điểm chi phí

- Chi phí sử dụng vốn vốn bị ràng buộc bởi quy luật thị trường. Về cơ bản, vốn là hàng hóa được mua, bán, trao đổi và chuyển giao trên thị trường. Nếu không tạo ra được lợi nhuận kỳ vọng, nhà đầu tư sẽ khó có thể rót vốn đầu tư vào các dự án thương mại. Do đó, giá vốn không do doanh nghiệp quyết định một cách chủ quan mà được hình thành theo quy luật của nền kinh tế thị trường.

- Cost Of Capital được xác định theo mức độ rủi ro của dự án đầu tư. Nếu tỷ lệ rủi ro của phương án kinh doanh cao thì tỷ suất sinh lợi mà nhà đầu tư yêu cầu cũng tỷ lệ thuận, và ngược lại.

- Chi phí sử dụng vốn được biểu thị bằng tỷ lệ phần trăm để đảm bảo khả năng so sánh giữa các dự án và doanh nghiệp khác nhau. Nhà đầu tư cần dựa vào một con số cụ thể để đưa ra quyết định kinh doanh.

- Cost Of Capital phản ánh lãi suất mà nhà đầu tư yêu cầu khi đầu tư vào vốn thương mại. Nói cách khác, giá vốn bao gồm lãi suất thực và phí bảo hiểm lạm phát.

- Chi phí sử dụng vốn phản ánh tỷ suất sinh lợi hiện tại mà các nhà đầu tư yêu cầu để đưa ra các quyết định đầu tư tài chính trong tương lai, do đó, không cần ước tính chi phí vốn cho dự án này, tức là các khoản tiền đã huy động được trong quá khứ.

Các loại Chi phí sử dụng vốn (Cost of capital)

Chi phí sử dụng vốn chủ sở hữu (Cost of equity)

Các công ty có thể huy động vốn từ nguồn vốn chủ sở hữu bằng cách phát hành cổ phiếu (thường là công ty cổ phần) hoặc sử dụng lợi nhuận để lại. Cả hai nguồn này đều có chi phí vốn và ba mô hình xác định mô hình định giá cổ tức, mô hình tăng trưởng cổ tức và CAPM.

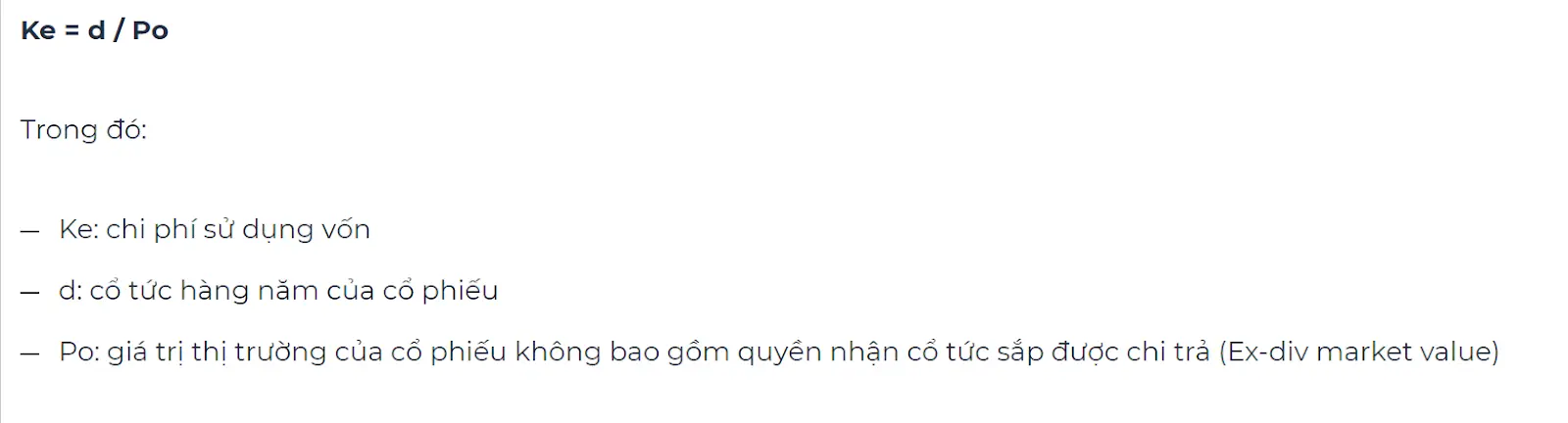

- Mô hình Dividend Valuation Model

Ta đặt trường hợp giả định cổ tức tương lai của cổ phiếu không đổi và giá trị thị trường liên quan trực tiếp đến cổ tức kỳ vọng trong tương lai của cổ phiếu. Ta có công thức:

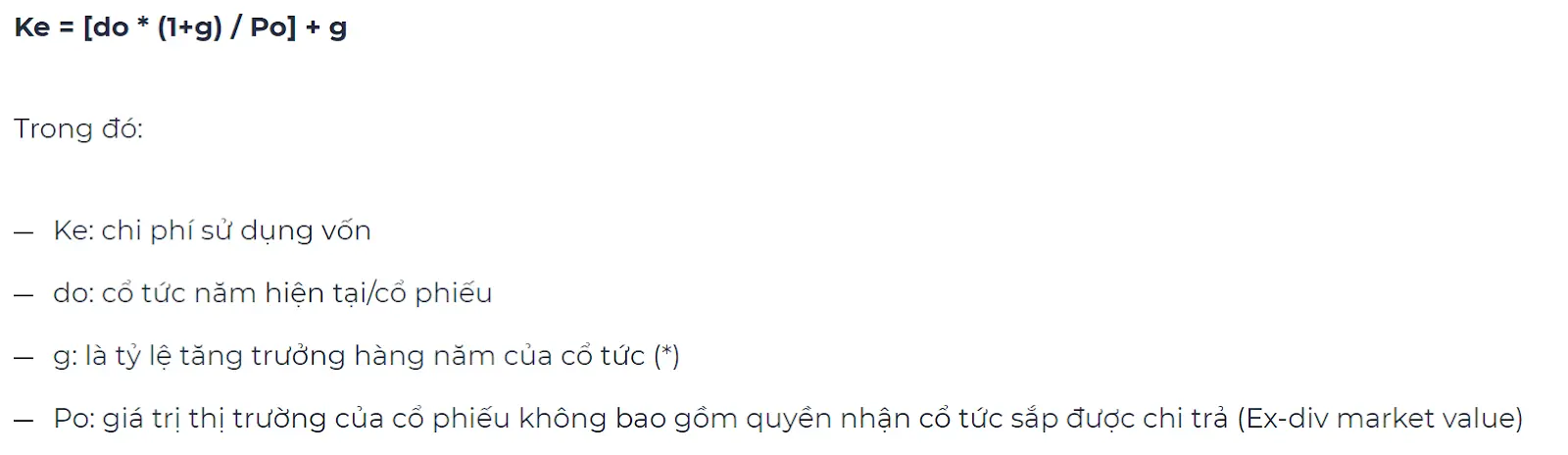

- Mô hình Dividend Growth Model

Ta đặt trường hợp giả định cổ tức tương lai của cổ phiếu tăng trưởng qua từng năm theo tỷ lệ nhất định và giá trị thị trường của cổ phiếu có liên quan trực tiếp đến cổ tức kỳ vọng trong tương lai của cổ phiếu. Ta có công thức:

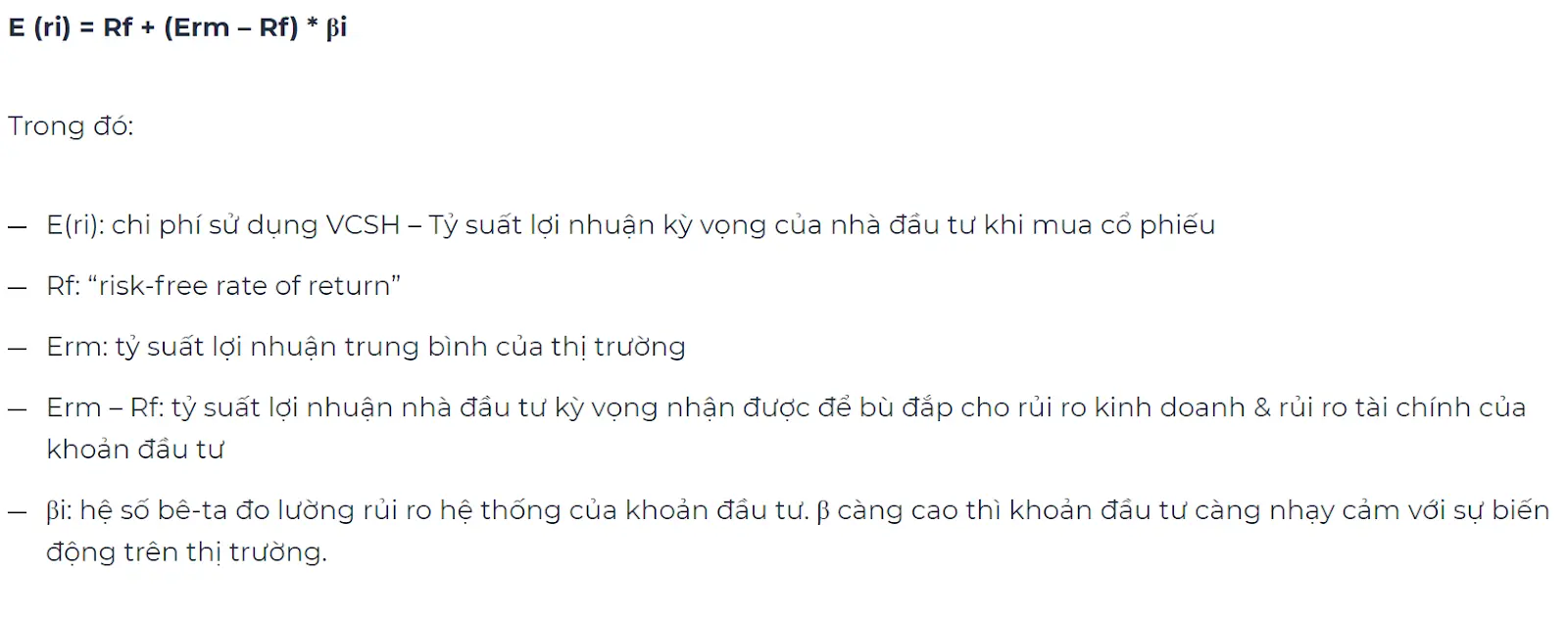

- Mô hình CAPM

Mô hình CAPM tập trung vào việc đo lường rủi ro hệ thống vốn. Mô hình có thể giúp nhà đầu tư xác định tỷ suất sinh lợi cần thiết để bù đắp rủi ro. Nó có thể là rủi ro hệ thống hoặc không hệ thống.

Rủi ro hệ thống liên quan đến biến động thị trường và không thể giảm thiểu thông qua đa dạng hóa danh mục đầu tư. Rủi ro phi hệ thống là rủi ro riêng của từng khoản đầu tư, do đó, rủi ro của doanh nghiệp có thể được giảm thiểu bằng cách đa dạng hóa danh mục đầu tư.

Chi phí sử dụng vốn vay (cost of debt)

Chi phí sử dụng vốn vay là tỷ suất lợi nhuận mà một công ty phải trả cho các nhà đầu tư để huy động vốn. Nó có thể được chia thành hai loại, nợ khó đòi và nợ có thể mua lại, mỗi loại sẽ quyết định chi phí sử dụng. Cho vay theo 2 hướng khác nhau

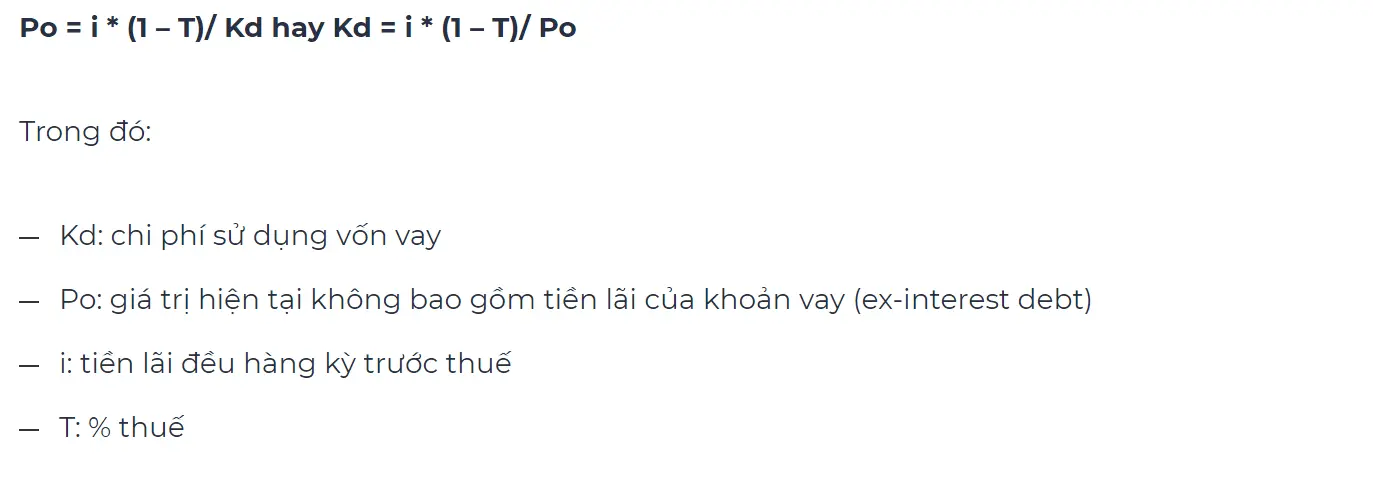

- Nợ khó đòi

Đây là khoản cho vay mà công ty phải trả lãi thường xuyên và không xác định ngày trả nợ gốc. Tiền lãi hàng tháng là một dòng tiền vô hạn, nên sử dụng công thức sau để xác định giá vốn.

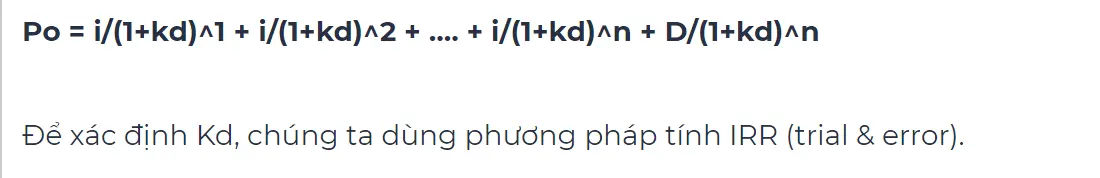

- Nợ phải trả

Đây là khoản vay đòi hỏi công ty phải trả lãi định kỳ cho đến khi nào đó được trả gốc. Với kỳ hạn giả định là n năm, số tiền lãi hàng năm là i. Chúng ta có công thức sau:

Tạm kết

Bài viết trên, SAPP đã mang đến cho bạn những thông tin tổng quát về Cost Of Capital (Chi phí sử dụng vốn). Cảm ơn bạn vì đã theo dõi.

Kết nối với fanpage: https://www.facebook.com/sapp.edu.vn

![Cập Nhật Lịch Thi Và Lệ Phí ACCA Kỳ Tháng 12 Năm 2022 [Mới Nhất]](https://sapp.edu.vn/wp-content/uploads/2024/06/Lich-thi-thang-12.jpg)