Chứng khoán nợ có phải lựa chọn đầu tư an toàn nhất?

Bạn đã bao giờ cảm thấy bối rối khi phân biệt giữa chứng khoán nợ và chứng khoán vốn trong lĩnh vực đầu tư chứng khoán chưa? Đừng lo lắng! Trong bài viết này, chúng tôi sẽ giúp bạn hiểu rõ hơn về hai loại chứng khoán này và cách phân biệt chúng một cách dễ dàng.

1. Chứng khoán nợ là gì?

Chứng khoán nợ (Debt securities) là một loại chứng khoán tài chính đại diện cho khoản nợ của công ty hoặc chính phủ. Chứng khoán nợ được phát hành bởi tổ chức tài chính, ngân hàng hoặc chính phủ và được giao dịch trên thị trường chứng khoán. Nó bao gồm trái phiếu, giấy phép tín dụng, chứng chỉ tiền gửi và các sản phẩm tài chính khác. Những ai đầu tư vào chứng khoán nợ sẽ nhận được lợi tức từ lãi suất và phí dịch vụ mà công ty hay chính phủ phải trả.

Chứng khoán nợ được đánh giá là một trong những tùy chọn đầu tư an toàn và ổn định nhất trên thị trường chứng khoán. Tuy nhiên, đầu tư vào chứng khoán nợ cũng tồn tại nhiều rủi ro, chẳng hạn như nguy cơ mất vốn hoặc thay đổi lãi suất.

Xem thêm: Chứng khoán là gì? Có nên đầu tư chứng khoán vào thời điểm này hay không?

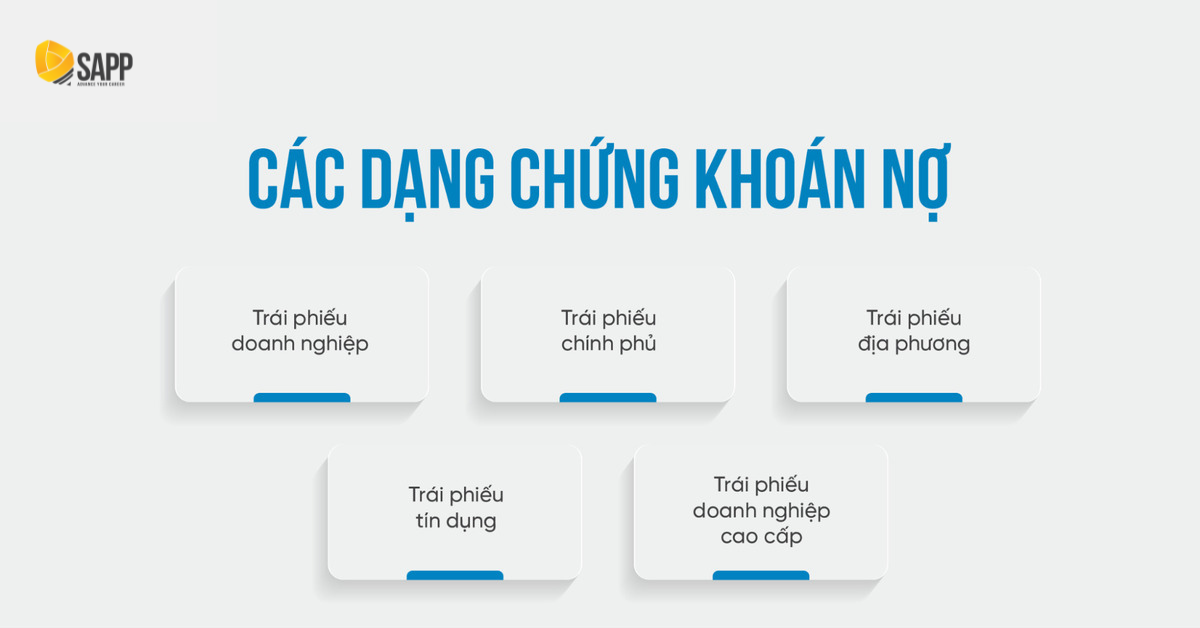

2. Các dạng chứng khoán nợ

Chứng khoán nợ tồn tại dưới hình thức trái phiếu. Chúng đều có thời hạn phát hành và lãi suất khác nhau, tùy thuộc vào tình hình tài chính của người phát hành và điều kiện thị trường.

Có thể chi một số chứng khoán nợ phổ biến thành 5 dạng.

Cụ thể:

- Trái phiếu doanh nghiệp: Được phát hành bởi công ty hoặc tập đoàn để tài trợ cho hoạt động kinh doanh, đầu tư của họ. Trái phiếu doanh nghiệp có mức độ rủi ro thấp hơn so với các loại trái phiếu khác.

- Trái phiếu chính phủ: Được phát hành bởi chính phủ để tài trợ cho hoạt động kinh tế và các dự án công cộng. Đây là loại trái phiếu có mức độ an toàn cao nhất.

- Trái phiếu địa phương: Được phát hành bởi địa phương để tài trợ cho dự án hạ tầng địa phương như đường sá, cầu đường, trường học, bệnh viện và các dự án khác. Trái phiếu địa phương có mức độ rủi ro thấp hơn so với các loại trái phiếu khác.

- Trái phiếu tín dụng: Được phát hành bởi tổ chức tài chính để tài trợ cho khoản vay, thẻ tín dụng, cho vay tiêu dùng… Trái phiếu tín dụng có mức độ rủi ro tương đối cao.

- Trái phiếu doanh nghiệp cao cấp: Được phát hành bởi công ty hoặc tập đoàn có mức độ tín dụng cao. Đây là loại trái phiếu có mức độ rủi ro thấp nhưng mang lại lợi nhuận cao.

Xem thêm: Trái phiếu là gì – Đặc điểm và các loại trái phiếu hiện hành

3. Cách phân biệt chứng khoán nợ và chứng khoán vốn

Nhà đầu tư hay người làm tài chính doanh nghiệp cần phải nắm được sự khác biệt giữa chứng khoán nợ và chứng khoán vốn. Chúng ta sẽ phân biệt hai khái niệm này theo những yếu tố sau:

|

Chứng khoán nợ |

Chứng khoán vốn |

|

| Tính chất của chứng khoán | Đại diện cho khoản nợ của công ty hoặc chính phủ. | Đại diện cho sự sở hữu của nhà đầu tư trong công ty. |

| Lợi nhuận | Từ lãi suất hoặc phí dịch vụ. | Từ sự tăng giá cổ phiếu hoặc từ việc chia cổ tức. |

| Độ rủi ro | Rủi ro thấp. Bởi lẽ trả lãi suất và giá trị đáo hạn là cam kết của doanh nghiệp. | Rủi ro cao. Vì cổ phiếu, cũng như quyền biểu quyết của doanh nghiệp bị ảnh hưởng bởi tình hình tài chính và hoạt động kinh doanh. |

| Thời hạn đáo hạn | Thời hạn đáo hạn cụ thể. | Không có thời hạn đáo hạn. |

| Trách nhiệm của nhà đầu tư | Nhà đầu tư chỉ chịu trách nhiệm tối đa là số tiền đầu tư của mình. | Nhà đầu tư có trách nhiệm chịu rủi ro tối đa là số vốn đầu tư của mình. |

| Quyền sở hữu | Không đưa cho nhà đầu tư quyền sở hữu doanh nghiệp, chỉ đưa cho nhà đầu tư quyền được hưởng lãi suất, kỳ hạn trả lãi và giá trị sau khi đáo hạn. | Đưa cho nhà đầu tư quyền sở hữu một phần của doanh nghiệp, tức là quyền biểu quyết, quyền nhận cổ tức và quyền chuyển nhượng. |

Tóm lại, chứng khoán nợ và chứng khoán vốn là hai loại chứng khoán khác nhau về cơ chế phát hành, quyền sở hữu và rủi ro. Chứng khoán nợ là khoản nợ của doanh nghiệp được phát hành thành các trái phiếu và đưa ra thị trường để huy động vốn. Trong khi đó, chứng khoán vốn đại diện cho quyền sở hữu một phần của doanh nghiệp và được phát hành dưới dạng cổ phiếu hoặc trái phiếu chuyển đổi.

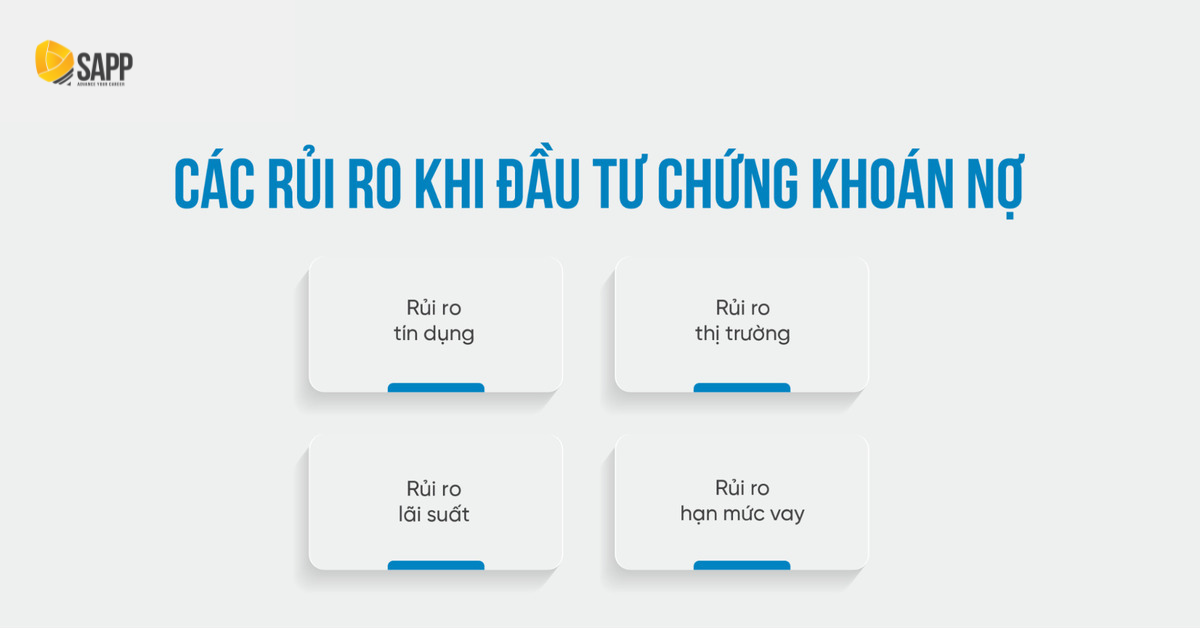

4. Rủi ro khi đầu tư chứng khoán nợ?

Để giảm thiểu rủi ro khi đầu tư vào chứng khoán nợ, các bạn cần phân tích và đánh giá những yếu tố rủi ro. Bên cạnh đó, người làm tài chính hoặc nhà đầu tư nên tìm hiểu kỹ thông tin về công ty hoặc chính phủ phát hành chứng khoán nợ, sau đó định kỳ theo dõi và đánh giá lại danh mục đầu tư để điều chỉnh khi cần thiết.

Có 4 rủi ro thường xuất hiện khi đầu tư chứng khoán nợ.

Cụ thể:

- Rủi ro tín dụng: Liên quan đến khả năng của nhà phát hành trả lãi và trả vốn đúng hạn. Nếu nhà phát hành không trả đủ hoặc không trả kịp thời, nhà đầu tư sẽ mất tiền và có nguy cơ không thu hồi được khoản đầu tư ban đầu.

- Rủi ro thị trường: Do giá trị chứng khoán nợ phụ thuộc vào yếu tố thị trường và lãi suất, do đó nếu thị trường giảm hoặc lãi suất tăng, giá trị chứng khoán nợ sẽ giảm và nhà đầu tư có thể mất tiền khi bán ra.

- Rủi ro thanh khoản: Chứng khoán nợ thường ít thanh khoản hơn chứng khoán vốn, điều này có thể làm tăng nguy cơ không thể bán được chứng khoán nợ vào thời điểm mong muốn với giá phù hợp.

- Rủi ro lãi suất: Nếu lãi suất tăng, giá trị chứng khoán nợ sẽ giảm và ngược lại. Do đó, nhà đầu tư cần theo dõi sát diễn biến lãi suất để đưa ra quyết định đầu tư phù hợp.

- Rủi ro hạn mức vay: Đầu tư chứng khoán nợ cần tiền vay. Nếu nhà đầu tư mua quá nhiều chứng khoán nợ so với khả năng tài chính, họ có nguy cơ bị thua lỗ nặng nề và gặp khó khăn trong việc thanh toán nợ vay.

Trên đây là những thông tin chi tiết về chứng khoán nợ. Người làm tài chính doanh nghiệp hoặc nhà đầu tư luôn phải nắm vững kiến thức chuyên môn. Nếu bạn đang cần nâng cao kiến thức hay kỹ năng chuyên ngành, tìm hiểu khoá học CFA – “bảo chứng vàng” trong lĩnh vực Phân Tích – Đầu Tư – Tài Chính ngay hôm nay!

Nếu bạn đang tìm kiếm một “người đồng hành” trên hành trình chinh phục CFA để có được định hướng học tập và luyện thi CFA phù hợp nhất, bạn có thể tham khảo khóa học CFA online tại SAPP, giải pháp chinh phục CFA toàn diện, tối ưu “trọn gói – tiết kiệm – cá nhân hóa”, thiết kế theo khung năng lực của từng cá nhân ngay cả người trái ngành.

Liên hệ với SAPP qua Fanpage hoặc Website nếu cần bất cứ hỗ trợ nào nhé!