Đầu tư tài chính dài hạn – Kênh đầu tư an toàn và bền vững

Đầu tư tài chính dài hạn là chiến lược tối ưu để tích lũy tài sản và tận dụng sức mạnh của lãi kép theo thời gian. Trong bài viết này, SAPP sẽ giải thích đầu tư tài chính dài hạn là gì, phân tích đặc điểm và giới thiệu các kênh phổ biến như tiết kiệm, chứng khoán, vàng, bất động sản hay ngoại hối.

Đầu tư tài chính dài hạn là gì?

Định nghĩa đầu tư Tài chính dài hạn

Đầu tư tài chính dài hạn là việc nhà đầu tư sử dụng một khoản tiền (vốn) để hình thành các tài sản cần thiết với kỳ vọng nắm giữ từ 3-10 năm trở lên, thậm chí là lâu hơn. Tài sản cần thiết bao gồm Tài sản hữu hình hoặc vô hình; Tài sản Tài chính như cổ phiếu, Trái phiếu…

Khác với đầu tư ngắn hạn tập trung vào lợi nhuận nhanh trong vòng vài tháng hoặc 1-2 năm. Đây là chiến lược đầu tư tài chính hướng tới mục tiêu tăng trưởng bền vững, phù hợp với những nhà đầu tư có tầm nhìn xa, muốn đạt được tự do tài chính trong tương lai.

Có thể bạn quan tâm: Hướng dẫn đầu tư tài chính ngắn hạn an toàn & sinh lời

Đặc điểm của đầu tư dài hạn

Đầu tư dài hạn sở hữu những đặc điểm khác biệt rõ rệt so với các phương thức đầu tư khác, giúp nhà đầu tư yên tâm hơn trong hành trình xây dựng tài sản:

Tập trung vào giá trị nội tại

Nhà đầu tư dài hạn thành công thường tập trung vào giá trị nội tại của doanh nghiệp thay vì giá thị trường nhất thời. Hãy tìm kiếm các công ty có nền tảng vững chắc, mô hình kinh doanh bền vững, ban lãnh đạo có năng lực và lợi thế cạnh tranh lâu dài.

Tiết kiệm chi phí

Mỗi khi thực hiện giao dịch (ví dụ trên sàn chứng khoán), bạn đều phải trả phí giao dịch hoặc thuế. Việc đầu tư dài hạn sẽ giúp giảm thiếu số lần giao dịch, giúp tiết kiệm chi phí.

- Giảm thiểu chi phí giao dịch: Mỗi khi thực hiện một lệnh mua hoặc bán trên thị trường chứng khoán, nhà đầu tư đều phải trả phí môi giới (thường từ 0,1% đến 0,2% giá trị giao dịch). Với chiến lược “Mua và Giữ” (Buy & Hold) của đầu tư dài hạn, bạn chỉ phải trả phí một lần khi mua và một lần khi bán sau nhiều năm, từ đó giữ lại phần lớn lợi nhuận cho mình.

- Tối ưu hóa thuế thu nhập: Tại Việt Nam, thuế thu nhập cá nhân (TNCN) thường được tính trên mỗi lần bán chứng khoán (0,1% trên giá bán), việc mua bán thường xuyên đồng nghĩa với việc nộp thuế nhiều lần. Ngược lại, nắm giữ dài hạn giúp trì hoãn việc nộp thuế cho đến khi bạn thực sự cần chốt lời sau nhiều năm.

Lãi kép

Đầu tư dài hạn cho phép khoản lợi nhuận ban đầu tiếp tục sinh lời theo thời gian. Hiệu ứng này tạo ra sự tăng trưởng lũy tiến đáng kể cho tài sản của bạn, đặc biệt là sau nhiều năm đầu tư.

Ví dụ, nếu bạn đầu tư 50 triệu, với lãi suất là 5% một năm, sang năm tiếp theo bạn nhận được 2.5 triệu lãi. Nếu tiếp tục đầu tư số tiền lãi này, năm sau bạn sẽ nhận được tiền lãi từ 50 triệu ban đầu, cộng thêm 2.5 triệu lãi kia, tổng cộng là 2.625.000 đồng, cao hơn năm trước 125.000 đồng.

Đến khoảng năm thứ 5, nếu tiếp tục đều đặn gửi đầu tư dài hạn lãi kép, nhà đầu tư có thể nhận về khoảng 60 triệu đồng, tăng 120% so với vốn ban đầu.

Lãi kép sẽ tạo ra lợi nhuận chỉ từ khoản đầu tư nhỏ, miễn là bạn đủ kiên nhẫn và có thời gian đầu tư dài hạn.

Tỷ suất sinh lợi cao

Thị trường Tài chính có xu hướng tăng trưởng, trong đó gồm các chu kỳ phục hồi. Bởi vậy, đầu tư dài hạn giúp bạn vượt qua suy thoái và hưởng lợi khi thị trường tăng trưởng trở lại, mang lại lợi nhuận ổn định

Yêu cầu kỷ luật và kiên nhẫn

Bằng cách tập trung vào các mục tiêu dài hạn, bạn sẽ tránh được việc đưa ra các quyết định bốc đồng dựa trên cảm xúc nhất thời. Đây là nguyên nhân chính dẫn đến thua lỗ.

Các kênh đầu tư Tài chính dài hạn phổ biến

Thị trường tài chính hiện nay cung cấp rất nhiều lựa chọn, từ những kênh an toàn tuyệt đối như tiết kiệm ngân hàng đến những kênh có tiềm năng sinh lời cao hơn nhưng đi kèm rủi ro như chứng khoán hay bất động sản. Mỗi kênh đầu tư đều có những ưu điểm và hạn chế riêng, phù hợp với các mục tiêu và khẩu vị rủi ro khác nhau.

Gửi tiết kiệm

Theo khoản 1 Điều 5 Thông tư 48/2018/TT-NHNN tiền gửi tiết kiệm là khoản tiền được người gửi tiền gửi tại tổ chức tín dụng theo nguyên tắc được hoàn trả đầy đủ tiền gốc, lãi theo thỏa thuận với tổ chức tín dụng.

Tại Việt Nam, lãi suất tiết kiệm kỳ hạn 12 tháng hiện dao động từ 4,5% đến gần 6,0% mỗi năm tùy vào ngân hàng (Theo thông tin từ VP Bank). Khi bạn gửi tiền tiết kiệm tại các ngân hàng có uy tín, tiền của bạn được bảo hiểm tiền gửi theo quy định của Nhà nước (tại Việt Nam là tối đa 125 triệu đồng/người/ngân hàng theo Luật Bảo hiểm tiền gửi Việt Nam 2012). Điều này có nghĩa là ngay cả khi ngân hàng gặp khó khăn, tiền gốc của bạn vẫn được đảm bảo.

Đầu tư chứng khoán

Theo khoản 15 Điều 4 Luật Chứng khoán 2019 thì đầu tư chứng khoán là việc mua, bán, nắm giữ chứng khoán của nhà đầu tư trên thị trường chứng khoán.

Chứng khoán, bao gồm cổ phiếu, quỹ ETF (Exchange-Traded Funds), và quỹ đầu tư mở (mutual funds). Đây được coi là một trong những kênh đầu tư dài hạn mạnh mẽ nhất để tạo dựng tài sản. Để thành công với kênh này, bạn cần hiểu rõ bản chất của thị trường và có chiến lược phù hợp.

Lợi nhuận từ đầu tư chứng khoán chủ yếu đến từ hai nguồn chính: lãi vốn (chênh lệch giá) và cổ tức/trái tức.

- Lãi vốn (Capital Gains): Đây là nguồn lợi nhuận phổ biến và thường chiếm tỷ trọng lớn nhất, phát sinh từ sự chênh lệch giữa giá mua và giá bán chứng khoán. Nhà đầu tư mua cổ phiếu hoặc các loại chứng khoán khác với giá thấp, và khi giá thị trường tăng lên, họ bán ra để thu về khoản tiền lời.

- Cổ tức và Trái tức (Dividends and Interests): Đây là nguồn thu nhập thụ động, thường xuyên hơn, đến từ việc công ty hoặc tổ chức phát hành chứng khoán phân chia lợi nhuận.

Giá trị thực sự của cổ phiếu phụ thuộc vào kết quả kinh doanh và tiềm năng tăng trưởng của công ty. Để một doanh nghiệp phát triển, mở rộng thị trường, hoặc thực hiện các dự án lớn, cần có thời gian dài (vài năm đến cả thập kỷ). Đầu tư dài hạn cho phép nhà đầu tư đồng hành cùng sự phát triển đó và hưởng lợi khi giá trị nội tại của doanh nghiệp tăng lên.

Đầu tư ngoại hối

Đầu tư ngoại hối (Forex) là việc mua bán các cặp tiền tệ như USD/VND, EUR/USD, hoặc GBP/JPY với kỳ vọng kiếm lời từ chênh lệch tỷ giá.

Đối với đầu tư dài hạn, việc nắm giữ một phần tài sản bằng các đồng tiền mạnh như USD hoặc EUR có thể giúp đa dạng hóa và bảo vệ tài sản trước rủi ro mất giá của đồng nội tệ.

Tuy nhiên, giao dịch Forex chủ động có mức độ rủi ro cực kỳ cao, bởi thị trường ngoại hối biến động liên tục 24/7. Ngoài ra, thị trường còn chịu ảnh hưởng từ vô số yếu tố kinh tế – chính trị phức tạp, và đòi hỏi kiến thức chuyên sâu về phân tích kỹ thuật lẫn phân tích cơ bản.

Bởi vậy, thay vì đầu tư quá nhiều vào Forex, bạn có thể cân nhắc giữ một phần nhỏ tài sản (khoảng 10-20%) bằng ngoại tệ mạnh như USD hoặc đầu tư vào các quỹ quốc tế, ETF toàn cầu để hưởng lợi từ sự tăng trưởng của nền kinh tế thế giới.

Đầu tư bảo hiểm

Bảo hiểm nhân thọ có tích lũy (bảo hiểm liên kết đơn vị – Unit-Linked hoặc bảo hiểm truyền thống có hoàn tiền) là sản phẩm kết hợp giữa bảo vệ tài chính và tích lũy dài hạn.

Khi tham gia, một phần phí bảo hiểm của bạn được dùng để mua quyền bảo vệ (trong trường hợp rủi ro như tử vong, bệnh hiểm nghèo), phần còn lại được công ty bảo hiểm đầu tư vào các quỹ hoặc danh mục tài sản khác nhau. Sau một thời gian nhất định (thường từ 10-20 năm), bạn sẽ nhận lại số tiền tích lũy cùng với lợi nhuận từ hoạt động đầu tư.

Tuy nhiên, bạn cũng cần lưu ý rằng lợi nhuận từ bảo hiểm tích lũy thường thấp hơn đáng kể so với đầu tư trực tiếp vào chứng khoán hoặc quỹ đầu tư. Nguyên nhân là do các khoản phí quản lý cao (phí bảo hiểm rủi ro, phí quản lý quỹ, phí giao dịch ban đầu… ) của bảo hiểm.

Bên cạnh đó, nếu rút trước hạn, bạn có thể bị phạt vi phạm hợp đồng bảo hiểm và mất phần lớn giá trị tích lũy. Vì vậy, hãy coi bảo hiểm tích lũy là công cụ bảo vệ tài chính kết hợp với tiết kiệm dài hạn, chứ không phải là kênh đầu tư chính để tối đa hóa lợi nhuận.

Đầu tư bất động sản

Bất động sản từ lâu đã được coi là một trong những kênh đầu tư dài hạn kinh điển và ổn định nhất. Sức hấp dẫn của bất động sản đến từ tính hữu hình – bạn có thể “nhìn thấy, chạm vào” tài sản của mình, khác với cổ phiếu chỉ là các con số. Hơn nữa, bất động sản có thể sinh lời từ hai nguồn:

- Tăng giá vốn (capital appreciation) khi giá trị tài sản tăng theo thời gian

- Dòng tiền cho thuê (rental income) đều đặn hàng tháng nếu bạn cho thuê căn hộ hoặc nhà đất

Tuy nhiên, đầu tư bất động sản đòi hỏi vốn ban đầu lớn (thường từ vài trăm triệu đến vài tỷ đồng), thanh khoản thấp (khó bán nhanh khi cần tiền gấp), và chi phí duy trì không nhỏ (thuế, bảo trì, phí quản lý). Hình thức này phù hợp với nhà đầu tư có vốn lớn, kiên nhẫn nắm giữ ít nhất 5-10 năm, và có khả năng quản lý hoặc thuê dịch vụ quản lý chuyên nghiệp.

Đầu tư vào vàng

Vàng là tài sản “trú ẩn an toàn” truyền thống, được xem là công cụ bảo toàn giá trị trong thời kỳ lạm phát cao, khủng hoảng kinh tế hoặc bất ổn chính trị. Sức hấp dẫn của vàng đang quay trở lại trong bối cảnh bất ổn kinh tế – chính trị toàn cầu:

- Tại Việt Nam, giá vàng đã đạt mốc 146,2 – 148,2 triệu đồng/lượng (mua – bán) – được ghi nhận vào ngày 04/11/2025.

- Ở thị trường Quốc tế, giá vàng đã chạm mức kỷ lục trên 3.500 USD/ounce vào cuối tháng 4/2025, tăng mạnh từ mức 2.200-2.300 USD/ounce một năm trước đó.

Tuy nhiên, các chuyên gia tài chính cảnh báo rằng vàng không tạo ra dòng tiền (không có cổ tức hay lãi suất) và lợi nhuận chủ yếu đến từ tăng giá. Nhà đầu tư được khuyến nghị chỉ nên giữ 5-10% tổng tài sản ở dạng vàng như một phần của chiến lược đa dạng hóa và phòng ngừa rủi ro, chứ không nên coi vàng là kênh đầu tư chính.

Bạn có thể mua vàng miếng SJC, vàng nhẫn tròn, hoặc đầu tư vào các quỹ ETF vàng (gold ETFs) để tránh rủi ro bảo quản vật lý.

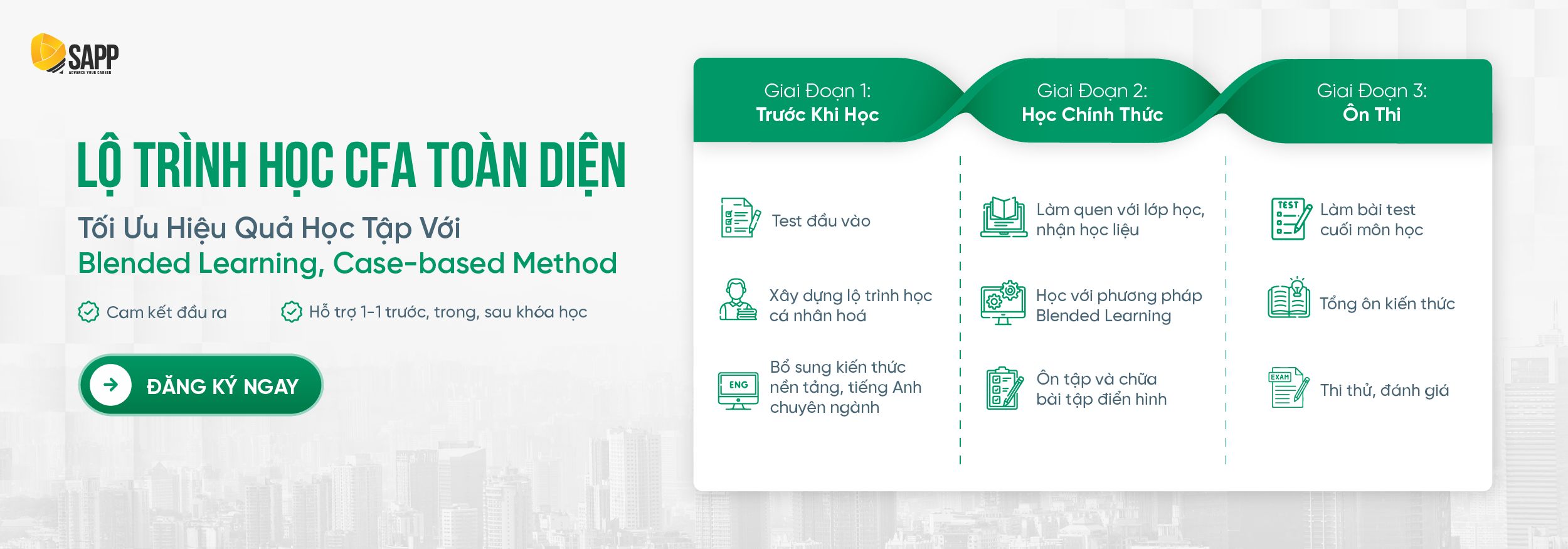

Đầu tư vàng và đầu tư bất động sản là một trong những hình thức Đầu tư Thay thế (Alternative Investments). Đây là những tài sản bị ảnh hưởng nhiều bởi các yếu tố kinh tế vĩ mô, thu nhập, khó biết chọn thời điểm mua vào – bán ra cho phù hợp, thu về lợi nhuận cao nhất. Nếu bạn muốn học cách quản lý danh mục Đầu tư Thay thế hiệu quả, hãy thử tham khảo chương trình học bằng CFA.

Là một chứng chỉ chuyên sâu về Đầu tư, người học sẽ được trải nghiệm môn Alternative Investments CFA xuyên suốt 3 level, tìm hiểu về bất động sản, vốn cổ phần tư nhân, hàng hóa. Bạn sẽ được học riêng các module về quản lý đầu tư Bất động sản và cơ sở hạ tầng, cũng như Tài sản Kỹ thuật số, Hàng hóa và phái sinh (bao gồm đầu tư Vàng, Dầu mỏ…)

Ngoài ra, CFA cũng có rào cản học tập thấp, dù là người mới bắt đầu, chưa có nhiều kiến thức về đầu tư vẫn có thể tham gia học. Chương trình kết hợp giữa lý thuyết và giải case thực tiễn, giúp bạn nhanh chóng áp dụng kiến thức học được vào quá trình đầu tư.

Xem thêm: Chứng chỉ CFA là gì? “Bảo chứng vàng” năng lực nhà Đầu tư

Các chiến lược đầu tư dài hạn giúp “tiền đẻ ra tiền”

Các nguyên tắc chung khi đầu tư

Trước khi đi vào các chiến lược cụ thể, hãy nắm vững những nguyên tắc nền tảng giúp bạn không lạc hướng trong hành trình đầu tư dài hạn.

- Xác định rõ mục tiêu và mức độ chấp nhận rủi ro: Trước khi bắt đầu, hãy tự hỏi bạn đầu tư để làm gì (ví dụ: nghỉ hưu, mua nhà, học vấn cho con) và khung thời gian là bao lâu. Điều này giúp bạn lựa chọn danh mục đầu tư phù hợp. Nếu bạn có thời gian dài (nhiều thập kỷ), bạn có thể chấp nhận rủi ro cao hơn để đổi lấy tiềm năng tăng trưởng lớn hơn.

- Thường xuyên đánh giá và cân đối lại danh mục: Dù là đầu tư dài hạn, bạn vẫn cần định kỳ (ví dụ: mỗi năm một lần) xem xét lại danh mục đầu tư để đảm bảo nó vẫn phù hợp với mục tiêu và mức độ chấp nhận rủi ro ban đầu. Cân đối lại có thể bao gồm việc bán bớt các khoản đã tăng giá quá cao và mua thêm các khoản có tiềm năng.

- Đa dạng hóa danh mục: Danh mục đa dạng hóa giúp giảm thiểu rủi ro đáng kể mà vẫn đảm bảo lợi nhuận ổn định trong dài hạn. Bằng cách đầu tư vào nhiều loại tài sản (cổ phiếu, trái phiếu, quỹ đầu tư, v.v.) hoặc nhiều ngành công nghiệp khác nhau, bạn có thể giảm thiểu rủi ro khi một khoản đầu tư cụ thể gặp vấn đề.

- Kiên nhẫn và kỷ luật: Một trong những sai lầm phổ biến nhất là cố gắng đoán đỉnh, đoán đáy để mua bán. Trên thực tế, “time in the market” (thời gian ở trong thị trường) quan trọng hơn nhiều so với “timing the market” (chọn đúng thời điểm). Hãy tập trung vào việc đầu tư đều đặn, kiên định với chiến lược, và để thời gian làm việc cho bạn.

Chiến lược 1: Đầu tư Tích sản Định kỳ (Dollar-Cost Averaging – DCA)

Dollar-Cost Averaging (DCA) là chiến lược đầu tư một khoản tiền cố định vào tài sản theo định kỳ (hàng tuần, hàng tháng, hàng quý), bất kể giá cả thị trường đang lên hay xuống. Khi giá thấp, số tiền cố định sẽ mua được nhiều cổ phần hơn; khi giá cao, bạn mua ít hơn. Theo thời gian, chi phí mua vào trung bình của bạn sẽ thấp dần, giúp giảm thiểu rủi ro mua vào đúng đỉnh thị trường.

Ví dụ thực tế: Thay vì bỏ 120 triệu đồng một lần vào quỹ ETF, bạn đầu tư 10 triệu đồng mỗi tháng trong 12 tháng. Giả sử giá chứng chỉ quỹ dao động từ 80.000 đồng đến 100.000 đồng/CCQ trong năm. Tháng giá thấp 80.000, bạn mua được 125 CCQ; tháng giá cao 100.000, bạn chỉ mua được 100 CCQ. Cuối năm, giá trung bình bạn trả có thể thấp hơn đáng kể so với việc mua một lần vào thời điểm giá đang cao.

Chiến lược này tự động hóa quá trình đầu tư, giúp bạn xây dựng kỷ luật tài chính và tránh được những quyết định cảm tính khi thị trường biến động. Nó phù hợp nhất với những người có thu nhập đều đặn hàng tháng, hoặc những người muốn giảm thiểu rủi ro tâm lý khi bắt đầu đầu tư.

Chiến lược 2: Đầu tư Tăng trưởng (Growth Investing)

Đầu tư tăng trưởng (Growth Investing) là chiến lược tập trung vào các công ty có tiềm năng phát triển nhanh về doanh thu và lợi nhuận trong tương lai, ngay cả khi định giá hiện tại có vẻ cao.

Những nhà đầu tư theo phong cách này sẵn sàng trả mức giá cao hơn để sở hữu các doanh nghiệp đang trong giai đoạn bùng nổ, điển hình như các công ty công nghệ, y tế sinh học, hoặc năng lượng tái tạo.

Chiến lược này dành cho những nhà đầu tư trẻ tuổi (dưới 40 tuổi) có thời gian dài để chờ đợi và chấp nhận rủi ro cao hơn để đổi lấy tiềm năng sinh lời vượt trội.

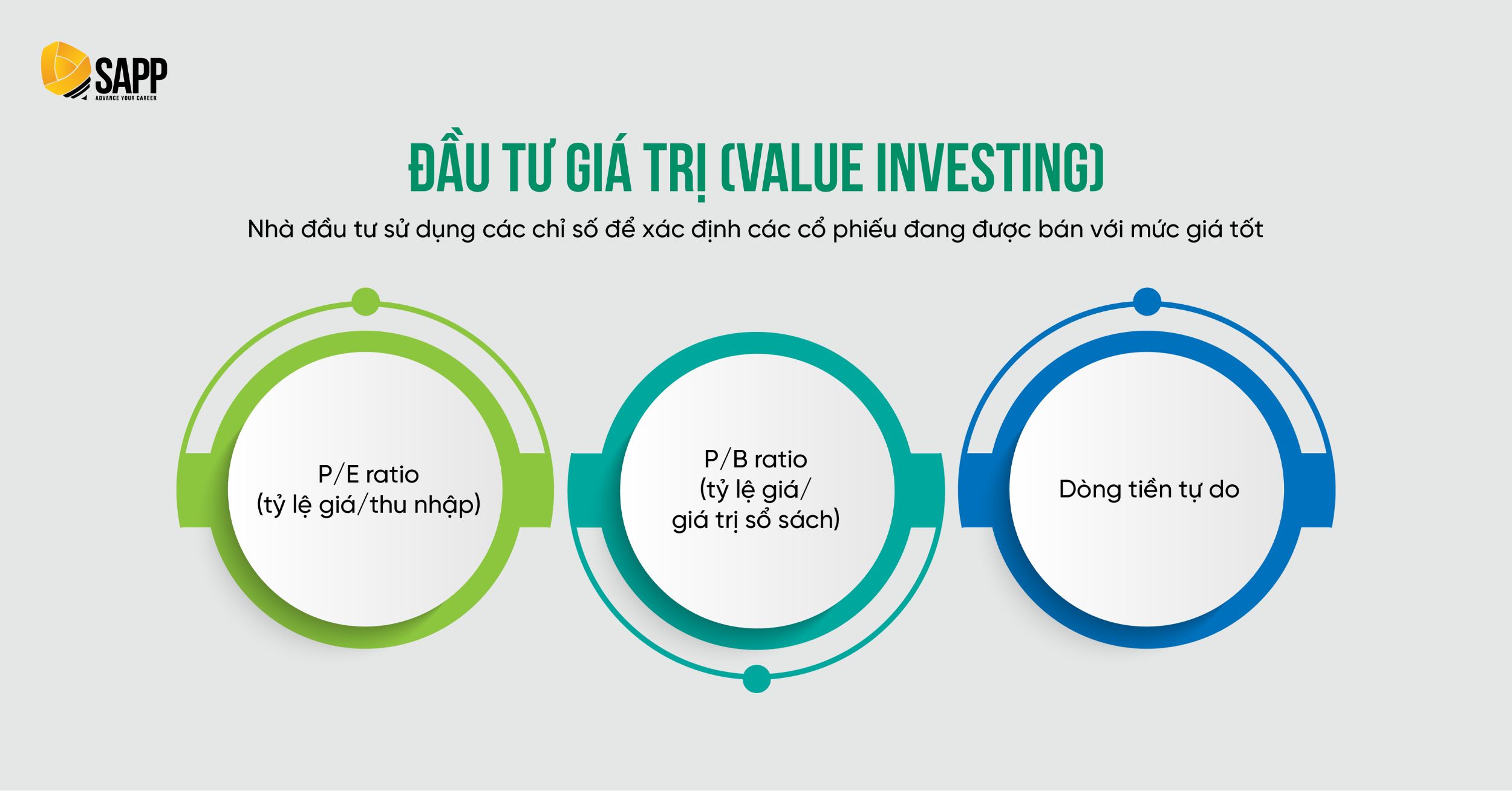

Chiến lược 3: Đầu tư Giá trị (Value Investing)

Đầu tư giá trị (Value Investing) là triết lý tìm kiếm và mua vào những doanh nghiệp đang bị thị trường “định giá thấp hơn giá trị thực” của chúng.

Khác với đầu tư tăng trưởng tập trung vào tiềm năng tương lai, nhà đầu tư giá trị đi tìm những công ty có nền tảng vững chắc, tài sản thực tế có giá trị, dòng tiền ổn định, nhưng đang bị thị trường đánh giá thấp do tâm lý bi quan hoặc khó khăn tạm thời.

Nhà đầu tư giá trị sử dụng các chỉ số như P/E ratio (tỷ lệ giá/thu nhập), P/B ratio (tỷ lệ giá/giá trị sổ sách), hoặc dòng tiền tự do để xác định các cổ phiếu đang được bán với mức giá tốt.

Ví dụ, nếu một công ty có P/E ratio là 8 trong khi trung bình ngành là 15, và lý do định giá thấp chỉ là do lo ngại ngắn hạn (không phải vấn đề cơ bản), đây có thể là cơ hội mua vào tốt.

Những câu hỏi thường gặp (FAQ)

Đã có một khoản vốn nhất định, tôi nên chọn kênh đầu tư nào để sinh lời?

Khi đã có một khoản vốn nhất định, bạn có nhiều lựa chọn đầu tư dài hạn với mức độ sinh lời và rủi ro khác nhau. Các kênh đầu tư phổ biến bao gồm bất động sản, chứng khoán (qua quỹ đầu tư hoặc cổ phiếu), vàng và các quỹ hưu trí.

Để đưa ra quyết định tốt nhất, bạn cần trả lời các câu hỏi sau:

- Mức độ chấp nhận rủi ro: Bạn chấp nhận mất một phần vốn để đổi lấy lợi nhuận cao (chứng khoán) hay ưu tiên an toàn vốn tuyệt đối (tiết kiệm, trái phiếu)?

- Số vốn đầu tư: Bạn có đủ vốn lớn để tham gia bất động sản hay muốn bắt đầu với số vốn nhỏ và tích lũy dần (quỹ đầu tư)?

- Thời gian và kiến thức: Bạn có đủ thời gian để nghiên cứu thị trường và cổ phiếu hay muốn giao phó cho các chuyên gia (quỹ đầu tư)?

Nên đầu tư dài hạn như thế nào với số vốn ít?

Bạn hoàn toàn có thể bắt đầu đầu tư với số vốn rất khiêm tốn. Chiến lược Dollar-Cost Averaging (DCA) chính là giải pháp hoàn hảo cho người có vốn ít, bạn chỉ cần 500.000 – 1.000.000 đồng mỗi tháng để đầu tư vào các quỹ ETF hoặc quỹ mở.

Ví dụ, với 1 triệu đồng/tháng trong 20 năm và lợi nhuận trung bình 8%/năm, bạn sẽ tích lũy được khoảng 590 triệu đồng – con số đáng kể để lo cho con học đại học hoặc làm vốn mua nhà. Quan trọng là bắt đầu càng sớm càng tốt để tận dụng tối đa sức mạnh của lãi kép.

Ngoài ra, hãy tập trung vào các kênh có chi phí thấp và dễ tiếp cận như quỹ thị trường tiền tệ (có thể bắt đầu từ 100.000 đồng), quỹ ETF (vài triệu đồng), hoặc mua cổ phiếu lẻ qua các sàn chứng khoán.

Vì sao tôi nên chọn đầu tư dài hạn?

Bạn nên chọn đầu tư dài hạn vì chiến lược này giúp tối đa hóa lợi nhuận nhờ lãi kép, giảm thiểu rủi ro từ biến động thị trường ngắn hạn, tiết kiệm thời gian và giảm thiểu các chi phí phát sinh. Cụ thể như sau:

- Giảm thiểu rủi ro từ biến động: Thị trường chứng khoán thường xuyên biến động thất thường trong ngắn hạn. Bằng cách đầu tư dài hạn, bạn có thể “bỏ qua” những biến động này và tập trung vào xu hướng tăng trưởng chung của thị trường, giúp trải nghiệm đầu tư bớt căng thẳng hơn.

- Tiết kiệm thời gian và công sức: Thay vì liên tục theo dõi thị trường và đưa ra các quyết định mua/bán thường xuyên như đầu tư ngắn hạn, chiến lược dài hạn cho phép bạn tập trung vào việc nghiên cứu và lựa chọn các công ty có nền tảng vững chắc để nắm giữ trong nhiều năm. Điều này giúp giảm thiểu áp lực về mặt thời gian và cảm xúc.

- Giảm chi phí và thuế: Đầu tư dài hạn với tần suất giao dịch thấp sẽ giúp bạn tiết kiệm được đáng kể chi phí giao dịch. Ngoài ra, tại một số quốc gia, lợi nhuận từ đầu tư dài hạn có thể được hưởng mức thuế ưu đãi hơn so với đầu tư ngắn hạn.

Mới bắt đầu đầu tư dài hạn, nên chọn kênh nào an toàn, lợi nhuận ổn định?

Khi mới bắt đầu đầu tư dài hạn và ưu tiên sự an toàn cùng lợi nhuận ổn định, bạn nên cân nhắc các kênh sau đây tại thị trường Việt Nam. Đây là những lựa chọn giúp giảm thiểu rủi ro cho người mới:

- Gửi tiết kiệm ngân hàng: Đây là kênh đầu tư an toàn nhất, gần như không có rủi ro về vốn

- Trái phiếu và Quỹ đầu tư trái phiếu: Rủi ro thấp hơn cổ phiếu, lợi nhuận thường cao hơn lãi suất tiết kiệm, mang lại nguồn thu nhập cố định và ổn định

- Vàng: Có tính thanh khoản cao, giữ giá trị tốt trong dài hạn và chống lạm phát hiệu quả.

Kết luận

Đầu tư tài chính dài hạn là công cụ hiệu quả để xây dựng và bảo vệ tài sản, đồng thời tận dụng sức mạnh của lãi kép theo thời gian. Việc lựa chọn kênh đầu tư phù hợp và áp dụng chiến lược thông minh sẽ giúp tối đa hóa lợi nhuận và giảm thiểu rủi ro. Với tầm nhìn dài hạn, bạn có thể xây dựng nền tảng tài chính vững chắc, hướng tới mục tiêu tự do tài chính bền vững.

Liên hệ với SAPP qua Fanpage hoặc Website nếu cần bất cứ hỗ trợ nào nhé!

- Fanpage: https://www.facebook.com/cfa.sapp / https://www.facebook.com/sapp.cfaonline/

- Website: https://sapp.edu.vn/

- Hotline: 19002225

- Youtube: https://www.youtube.com/@sapp-cfa