Thanh khoản là gì? Ý nghĩa của tính thanh khoản trong lĩnh vực đầu tư

Thanh khoản là một thuật ngữ rất quen thuộc và được sử dụng nhiều trong đầu tư, thế nhưng rất ít ai có thể hiểu đúng định nghĩa chính xác của thuật ngữ này. Đặc biệt là một số nhà đầu tư mới, chưa thực sự hiểu rõ các thuật ngữ trong đầu tư chứng khoán. Thanh khoản có ý nghĩa như thế nào trong lĩnh vực đầu tư? SAPP sẽ giúp bạn hiểu rõ hơn qua bài viết dưới đây!

1. Thanh khoản là gì?

Thanh khoản (Liquidity) là thuật ngữ chỉ mức độ lưu động của một tài sản bất kỳ, có thể được mua hoặc bán trên thị trường mà không làm ảnh hưởng lớn đến giá thị trường của nó.

Hiểu một cách đơn giản, khái niệm này sử dụng để chỉ khả năng chuyển đổi thành tiền mặt của tài sản một cách nhanh chóng. Nếu tài sản có tính thanh khoản cao, nó sẽ dễ dàng chuyển đổi thành tiền mặt với giá thị trường hoặc giá trị mong muốn. Ngược lại, tính thanh khoản thấp đồng nghĩa với việc thị trường có rất ít cơ hội để mua và bán, dẫn đến khó giao dịch hơn.

Đây là một trong những tiêu chí quan trọng đánh giá xếp hạng của những tổ chức tín dụng chẳng hạn như công ty tài chính, ngân hàng hợp tác xã, ngân hàng thương mại,…

Thông qua tính thanh khoản, nhà đầu tư có thể thấy được mức độ linh hoạt của công ty trong vấn đề tài chính cũng như phương án giải quyết các chi phí phát sinh của họ.

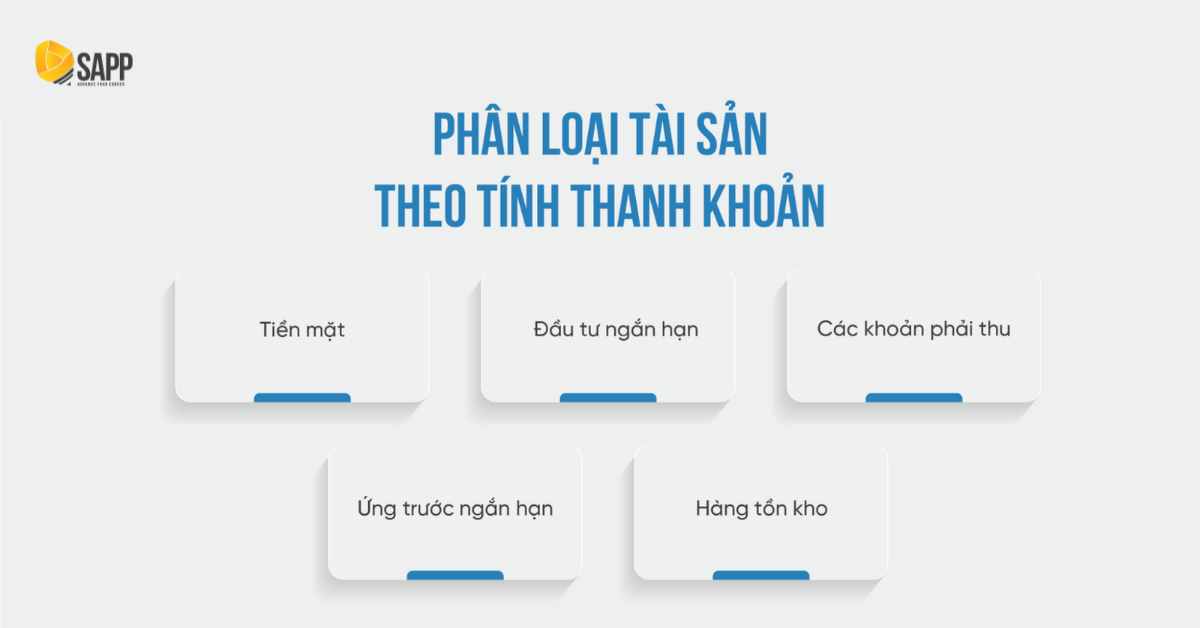

2. Phân loại tài sản theo tính thanh khoản

Vậy chúng ta phân loại tài sản theo tính thanh khoản thế nào để quản lý các danh mục đầu tư tốt hơn?

- Tiền mặt: Tài sản có tính thanh khoản cao nhất hiện nay vì nhu cầu sử dụng cao, lưu thông liên tục.

- Đầu tư ngắn hạn: Bao gồm những hình thức cổ phiếu, chứng khoán, tiền điện tử,… Các loại này có tính thanh khoản xếp thứ 2 vì tỷ lệ chấp nhận đổi ra tiền mặt khá cao trong khoảng thời gian ngắn.

- Các khoản phải thu: Tương đương với khoản nợ ngắn hạn và phụ thuộc trực tiếp vào thời hạn thanh toán. Tuy nhiên, trong nhiều trường hợp các khoản này phải kéo dài lên đến vài năm.

- Ứng trước ngắn hạn: Khoản được ứng trước từ nhiều ngành nghề khác nhau. Loại tài sản này cũng có tính thanh khoản cao hơn hẳn so với nguồn hàng hoá tồn kho.

- Hàng tồn kho: Loại tài sản này có tính thanh khoản thấp nhất. Khi tiến hành bán chúng ra thị trường phải thực hiện những quy trình phức tạp như kiểm kê, vận chuyển, phân phối.

3. Ý nghĩa của tính thanh khoản

3.1. Đối với doanh nghiệp

- Hỗ trợ doanh nghiệp nắm rõ nhiều vấn đề trong tình hình thanh toán. Điều này giúp công ty kịp thời xem xét cũng như có thể đưa ra hướng xử lý phù hợp.

- Giúp doanh nghiệp nhanh chóng phát hiện một số nguy cơ tiềm ẩn, loại bỏ rủi ro tài chính. Đồng thời, tính thanh khoản còn giúp đảm bảo sự đúng hạn cho các khoản vay nợ. Có như vậy, niềm tin của nhà đầu tư, đối tác muốn rót vốn vào doanh nghiệp mới được củng cố.

- Căn cứ vào tính thanh khoản, đội ngũ ban lãnh đạo sẽ có các phương án quản trị tối ưu. Mục đích của việc này nhằm gia tăng sự linh hoạt, lành mạnh của dòng tiền.

3.2. Đối với ngân hàng, chủ nợ và nhà đầu tư

- Hỗ trợ tổ chức tín dụng, nhà đầu tư biết được những rủi ro thanh toán các khoản nợ của doanh nghiệp. Nhờ đó, họ có thể nhanh chóng đưa ra quyết định có nên cho vay hoặc rót vốn hay không.

- Nếu doanh nghiệp đang có khoản nợ với ngân hàng sẽ phải thực hiện thanh lý tài sản để chi trả. Lúc này, tổ chức tín dụng sẽ hỗ trợ doanh nghiệp vay vốn thông qua hình thức thế chấp tài sản.

- Giúp nhà đầu tư có thể đưa ra quyết định mua cổ phiếu của doanh nghiệp hay không.

4. Bẫy thanh khoản là gì?

Bẫy thanh khoản là một vấn đề kinh tế phức tạp có thể gây ra nhiều hậu quả tiêu cực. Việc hiểu rõ nguyên nhân và hậu quả của bẫy thanh khoản là rất quan trọng để có thể đưa ra các biện pháp phòng ngừa và khắc phục hiệu quả. Bẫy thanh khoản được hiểu là một tình trạng thị trường mà tại thời điểm đó mức lãi suất xuống quá thấp, nhà đầu tư sẽ giữ các tài sản dễ thanh toán (tài sản không sinh lợi) hơn là giữ các tài sản sinh lợi khác.

Cụ thể ở một mức lãi suất, khi nhu cầu về tiền nằm ngang thì cho dù các chính sách tiền tệ có mở rộng để cắt giảm lãi suất đều không có hiệu quả và dẫn đến việc nhà đầu tư nắm giữ tiền nhiều hơn.

Một số nguyên nhân chính của bẫy thanh khoản có thể kể đến như:

- Nhu cầu về tiền thấp: Khi nền kinh tế suy thoái, người tiêu dùng và doanh nghiệp có nhu cầu vay mượn ít hơn, dẫn đến nhu cầu về tiền thấp.

- Mức độ không chắc chắn cao: Khi thị trường không ổn định, nhà đầu tư trở nên lo lắng và có xu hướng giữ tiền mặt thay vì đầu tư vào các tài sản rủi ro hơn như cổ phiếu.

- Lãi suất thấp: Khi lãi suất giảm xuống thấp, lợi nhuận từ việc gửi tiết kiệm trở nên thấp hơn, khiến nhà đầu tư tìm kiếm các kênh đầu tư khác có lợi nhuận cao hơn.

5. Rủi ro thanh khoản là gì?

Rủi ro thanh khoản là một số tổn thất tiềm năng về mặt tài chính, thương hiệu có thể xảy ra do ngân hàng không đủ khả năng hoặc không đủ năng lực thực hiện nghĩa vụ chi trả, thanh toán một cách đầy đủ và đúng thời hạn theo các cam kết đề ra.

Rủi ro thanh khoản là loại rủi ro mang tính hệ quả bởi ngoài những nguyên nhân mang tính đặc thù. Rủi ro thanh khoản có thể bắt nguồn và chuyển biến xấu dưới tác động của một số rủi ro phi tài chính và rủi ro tài chính khác trong hoạt động của ngân hàng.

Hiện nay, có thể chia rủi ro thanh khoản thành 2 loại chính:

- Rủi ro thanh khoản ngắn hạn: Đây là rủi ro không thể đáp ứng các nghĩa vụ tài chính ngắn hạn, thường là trong vòng một năm.

- Rủi ro thanh khoản dài hạn: Đây là rủi ro không thể đáp ứng các nghĩa vụ tài chính dài hạn, thường là hơn một năm.

6. Nhà đầu tư nên làm gì để phòng tránh rủi ro thanh khoản?

Như đã đề cập, tình hình phát triển chung của thị trường kết hợp cùng một số yếu tố nội tại trong hoạt động của doanh nghiệp sẽ tác động đến những sản phẩm đầu tư tài chính như chứng khoán.

Vậy nên để có thể giảm thiểu tối đa các rủi ro, nhà đầu tư nên xem xét và đánh giá kỹ càng về khả năng phát triển của doanh nghiệp trong thời gian lâu dài. Có sự quan sát lâu dài nhà đầu tư sẽ dễ dàng hơn trong việc nhận định những xu hướng biến động của thị trường, nhất là lĩnh vực mà bạn đang đầu tư.

Bên cạnh đó, một giải pháp hiệu quả được nhiều nhà đầu tư sử dụng đó là đa dạng hóa danh mục đầu tư. Hãy đầu tư vào nhiều loại tài sản khác nhau (cổ phiếu, trái phiếu, bất động sản, hàng hóa) để giảm thiểu rủi ro.

Tính thanh khoản giúp nhà đầu tư có thể dễ dàng hơn trong việc thực hiện các giao dịch mua bán cũng như quy đổi thành giá trị tiền mặt. Trong đầu tư tài chính, thanh khoản lại càng là yếu tố có ảnh hưởng quan trọng.

Tạm kết

Trong toàn bộ chương trình CFA, kiến thức về rủi ro thanh khoản được tích hợp trong nhiều môn học khác nhau, từ cơ bản đến nâng cao, nhằm giúp bạn hiểu rõ và áp dụng chúng trong lĩnh vực tài chính và đầu tư.

Nếu bạn đang tìm kiếm một “người đồng hành” trên hành trình chinh phục thành công CFA để có được định hướng học tập và luyện thi CFA phù hợp nhất. Bạn có thể tham khảo khóa học CFA Online tại SAPP, giải pháp chinh phục CFA toàn diện, tối ưu “trọn gói – tiết kiệm – cá nhân hóa”, thiết kế theo khung năng lực của từng cá nhân ngay cả người trái ngành.

Liên hệ với SAPP qua Fanpage hoặc Website để được hỗ trợ nhanh nhất nhé!!