Ứng Dụng Công Cụ Phân Tích Báo Cáo Tài Chính Trong Đầu Tư

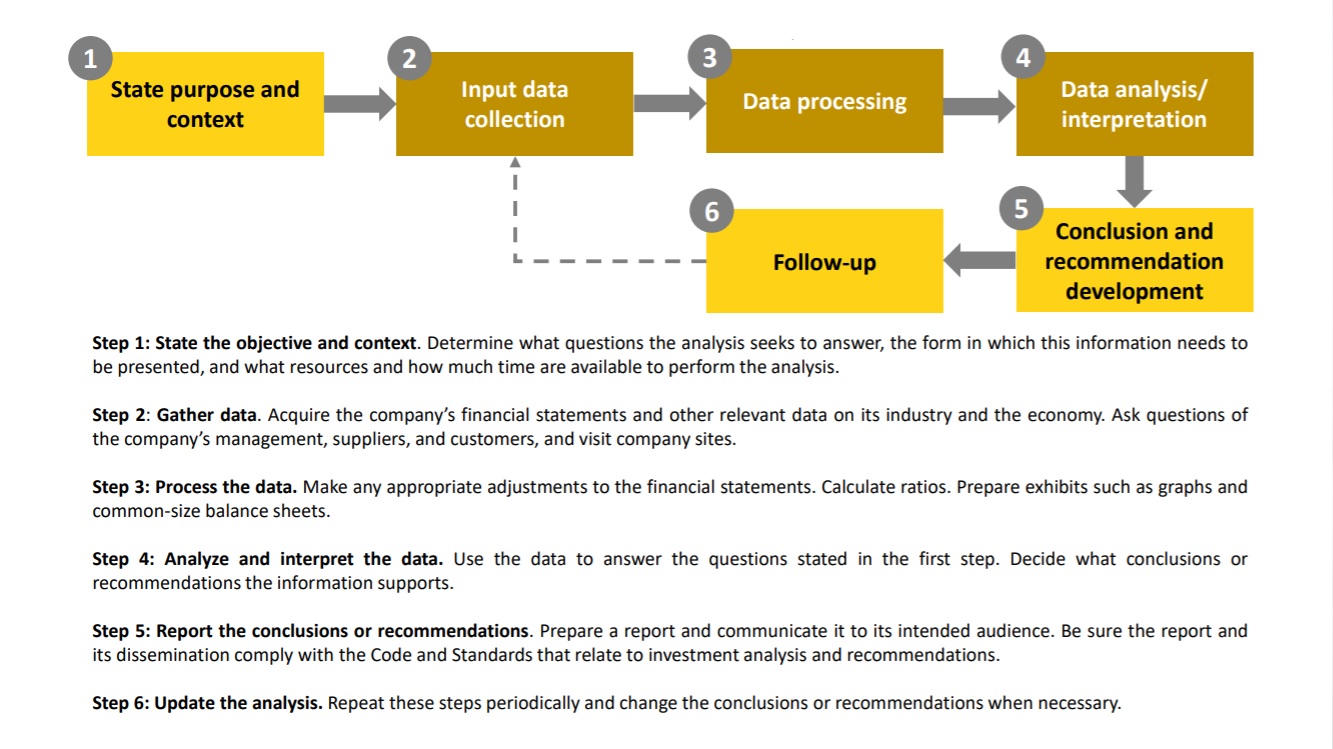

Quy trình phân tích báo cáo tài chính diễn ra như thế nào?

Quy trình phân tích báo cáo tài chính thường sẽ bao gồm những bước sau đây:

Bước 1: Xác định mục tiêu và hoàn cảnh

Xác định rõ những câu hỏi cần giải đáp sau khi tiến hành phân tích, hình thức trình bày các thông tin phân tích cũng như những nguồn lực và thời gian cần thiết để có thể thực hiện được việc phân tích.

Bước 2: Thu thập dữ liệu đầu vào

Thu thập thông tin báo cáo tài chính của công ty và các dữ liệu có liên quan khác về ngành và tình hình kinh tế của công ty. Đồng thời đặt câu hỏi cho ban quản lý công ty, nhà cung cấp, khách hàng và truy cập các trang web của công ty để có thêm thông tin.

Bước 3: Xử lý số liệu

Thực hiện bất kỳ điều chỉnh thích hợp nào đối với báo cáo tài chính, tiến hành tính toán tỷ lệ và chuẩn bị các công cụ để biểu diễn số liệu như đồ thị và bảng cân đối kích thước chung.

Bước 4: Phân tích những số liệu vừa xử lý

Sử dụng những dữ liệu đã được xử lý tại bước 3 để trả lời cho các câu hỏi đặt ra ở bước 1. Sau đó quyết định những kết luận hoặc khuyến nghị mà thông tin phân tích hướng tới.

Bước 5: Đưa ra quyết định và lời khuyến nghị

Chuẩn bị một bàn báo cáo và truyền tải nó đến với những khách hàng dự định. Đồng thời, lưu ý rằng cần phải đảm bảo bản báo cáo và việc phổ biến báo cáo tuân thủ theo quy tắc và tiêu chuẩn liên quan đến phân tích và khuyến khích đầu tư.

Bước 6: Cập nhật phân tích

Lặp lại những bước trên, nếu cần thiết hãy thay đổi kết luận và khuyến nghị khi có thông tin số liệu thay đổi.

Các công cụ phân tích báo cáo tài chính và ứng dụng của chúng trong đầu tư

Để phân tích báo cáo tài chính, các chuyên gia phân tích có thể áp dụng theo những phương pháp phân tích khác nhau, ứng với mỗi phương pháp sẽ có các công cụ thích hợp. Một số phương pháp phân tích thường gặp là: Ratio Analysis, Common-size Analysis, Graphical Analysis, Regression Analysis.

Vậy các công cụ phân tích báo cáo tài chính được ứng dụng như thế nào trong đầu tư?

Thông thường các nhà đầu tư sẽ áp dụng các phương pháp phân tích với những công cụ khác nhau để đánh giá được hiệu quả hoạt động của công ty trong thời gian qua và dự đoán tiềm năng, hiệu suất hoạt động trong tương lai.

Dựa vào các công cụ phân tích, nhà đầu tư cũng sẽ so sánh được cách thức hoạt động của công ty so với mặt bằng chung trong ngành và so với đối thủ cạnh tranh để từ đó đưa ra quyết định có nên đầu tư hay không.

Ratio Analysis (Phân tích chỉ số)

Ratio analysis là một phương pháp phân tích các số liệu trong bảng báo cáo tài chính theo từng chỉ số để nắm được hiệu quả kinh doanh, lợi nhuận thu được và khả năng thanh khoản của doanh nghiệp. Khi phân tích các chỉ số, chuyên viên tài chính cũng sẽ phân tích theo từng nhóm chỉ số có tính chất giống nhau.

Giá trị và mục đích của việc phân tích chỉ số

-

Dùng để đánh giá hoạt động của doanh nghiệp trong quá khứ và tình hình tài chính của doanh nghiệp tại thời điểm hiện tại như thế nào.

-

So sánh với các công ty ngang hàng và các ngành có liên quan.

-

Đánh giá khả năng quản lý của doanh nghiệp

-

Nắm được những thay đổi trong công ty hoặc trong ngành hàng nói chung qua thời gian.

-

Đánh giá được độ linh hoạt về tài chính và khả năng tạo ra dòng tiền trong tương lai.

-

Dự đoán trước thu nhập và dòng tiền của công ty.

Những nhóm chỉ số quen thuộc trong phân tích tài chính

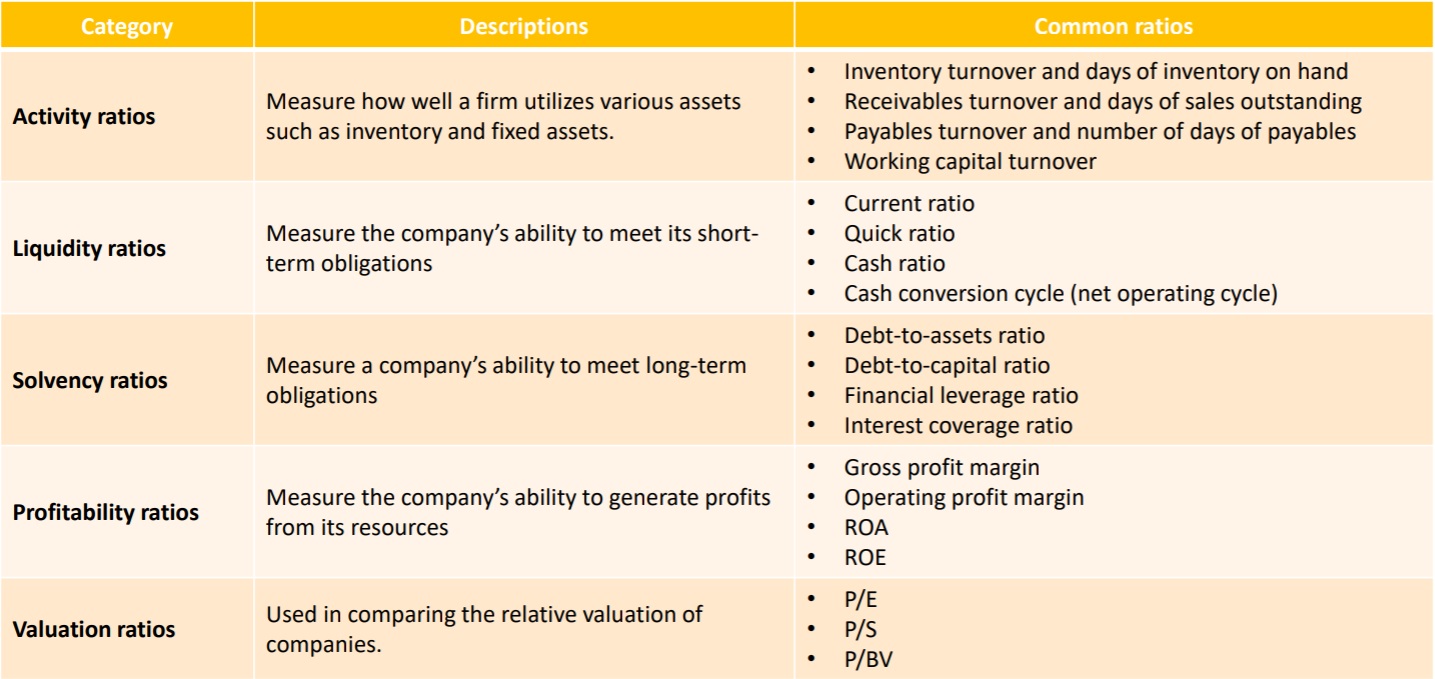

– Nhóm chỉ số hoạt động (activity ratios): đo lường khả năng sử dụng tài sản (tài sản ngắn hạn và dài hạn) để tạo ra lợi nhuận cho doanh nghiệp.

-

Chỉ số vòng quay hàng tồn kho (Inventory turnover)

-

Hệ số vòng quay khoản phải thu (Receivable turnover)

-

Chỉ số vòng quay khoản phải trả (Accounts Payable turnover)

-

Luân chuyển vốn lưu động (Working Capital Turnover)

– Nhóm chỉ số thanh khoản (Liquidity ratios): đo lường khả năng thanh toán nợ ngắn hạn.

-

Chỉ số vòng quay hàng tồn kho (Inventory turnover)

-

Hệ số vòng quay khoản phải thu (Receivable turnover)

-

Chỉ số vòng quay khoản phải trả (Accounts Payable turnover)

-

Luân chuyển vốn lưu động (Working Capital Turnover)

– Nhóm chỉ số thanh khoản (Liquidity ratios): đo lường khả năng thanh toán nợ ngắn hạn.

-

Chỉ số thanh khoản hiện hành (Current ratio)

-

Chỉ số thanh toán nhanh (Quick ratio)

-

Tỷ lệ thanh toán bằng tiền (Cash ratio)

-

Vòng quay tiền mặt (Cash conversion cycle)

– Nhóm chỉ số khả năng thanh toán (Solvency ratios): đo lường khả năng thanh toán các khoản nợ dài hạn của doanh nghiệp.

-

Tỷ số nợ trên tổng tài sản (Debt-to-assets ratio)

-

Tỷ lệ nợ trên vốn (Debt-to-capital ratio)

-

Chỉ số đòn bẩy tài chính (Financial leverage ratio)

-

Chỉ số bao phủ lãi vay (Interest coverage ratio)

– Nhóm chỉ số sinh lời ( Profitability ratios): đo lường khả năng tạo ra lợi nhuận dựa trên nguồn lực của doanh nghiệp

-

Biên lợi nhuận gộp (Gross profit margin)

-

Biên lợi nhuận hoạt động (Operating Profit Margin)

-

Lợi nhuận trên vốn chủ sở hữu (ROE)

-

Lợi nhuận trên tổng tài sản (ROA)

– Nhóm chỉ số định giá (Valuation Ratios): được sử dụng trong so sánh giá trị liên quan của các công ty

-

P/E: hệ số giá trên lợi nhuận một cổ phiếu

-

P/S: chỉ số định giá cổ phiếu

-

P/BV: tỷ số giá cổ phiếu và tài sản ròng

– Ngoài ra, đối với các tổ chức tài chính, ngân hàng, chuyên viên phân tích có thể sử dụng nhóm chỉ số:

-

Capital adequacy: chỉ số an toàn vốn

-

Monetary reserve requirement: yêu cầu về dự trữ tiền

-

Liquid asset requirement: yêu cầu tài sản thanh khoản

-

Net interest margin: tỷ lệ thu nhập lãi thuần

Ưu điểm và nhược điểm của việc phân tích nhóm chỉ số

– Ưu điểm:

-

Dự kiến thu nhập trong tương lai và dòng tiền.

-

Đánh giá tính linh hoạt của công ty.

-

Đánh giá biểu hiện của công tác quản lý.

-

Đánh giá những thay đổi của doanh nghiệp nói riêng và toàn ngành nói chung qua thời gian.

-

So sánh công ty với các đối thủ cạnh tranh trong ngành.

– Nhược điểm:

-

Các chỉ số tài chính không hữu ích khi đánh giá một cách riêng lẻ, cần phải đánh giá kết hợp, so sánh các chỉ số khác nhau mới có thể đưa ra được kết luận.

-

Việc so sánh với các công ty khác khó khăn hơn bởi phương pháp kế toán khác nhau.

-

Rất khó để tìm thấy các chỉ số có thể so sánh được khi phân tích các công ty cùng hoạt động trong nhiều ngành.

-

Việc xác định mục tiêu hoặc giá trị so sánh cho một tỷ lệ rất khó, đòi hỏi phải đặt ra một số phạm vi của giá trị chấp nhận được.

Common-size Analysis (Phân tích quy mô chung)

Việc phân tích quy mô chung có nghĩa là đưa tất cả số liệu về đơn vị phần trăm hoặc lấy giá trị của 1 năm làm gốc để so sánh và đánh giá. Trên bảng cân đối kế toán, phân tích quy mô chung bằng cách lấy giá trị các mục trong bảng chia cho giá trị tài sản (asset).

– Ưu điểm:

-

Cho phép nhà phân tích so sánh dễ dàng hơn hiệu suất giữa các công ty.

-

Báo cáo thu nhập quy mô chung thể hiện tất cả các khoản mục báo cáo thu nhập theo tỷ lệ phần trăm của doanh số bán hàng.

-

Báo cáo lưu chuyển tiền tệ quy mô chung thể hiện tất cả các dòng tiền theo tỷ lệ phần trăm của tổng dòng chảy tiền mặt hoặc tỷ lệ phần trăm của phương pháp doanh thu thuần.

– Nhược điểm:

-

Không tạo điều kiện thuận lợi cho quá trình ra quyết định do thiếu bất cứ điểm tiêu chuẩn nào đã được phê duyệt.

-

Không truyền tải được chính xác sự biến động của các thành phần khác nhau trong bán hàng và các tài sản nợ qua các thời kỳ chuyển giao.

-

Không giúp xác định các hệ số mà được áp dụng trong việc đánh giá, đo lường tính thanh khoản và khả năng thanh toán của một công ty như chỉ số khả năng thanh toán hiện tại, hiệu suất thanh toán,…

Graphical Analysis (phân tích đồ họa)

Khi phân tích tài chính, thay vì biểu diễn bằng các bảng biểu số liệu thông thường, chuyên viên tài chính có biểu diễn đa dạng qua hình ảnh, màu sắc.

– Ưu điểm:

-

So sánh hiệu quả hoạt động và cấu trúc tài chính theo thời gian, nêu rõ những thay đổi trong các khía cạnh quan trọng của hoạt động kinh doanh.

-

Cung cấp cho nhà phân tích (và ban quản trị) cái nhìn tổng quan về các xu hướng rủi ro trong một doanh nghiệp.

-

Truyền tải kết luận của nhà phân tích về các khía cạnh điều kiện tài chính và quản trị rủi ro.

– Nhược điểm:

-

Yêu cầu phải có thêm văn bản hoặc lời nói để giải thích thêm về hình ảnh biểu diễn.

-

Có thể dễ gặp tình trạng sai sót khi biểu diễn qua hình ảnh nếu không cẩn thận.

Regression Analysis (Phân tích hồi quy)

Trước năm 2022, hồi quy tuyến tính nằm trong level 2 của chương trình CFA. Nhưng từ năm 2022, CFA đẩy một phần hồi quy đơn biến xuống level 1 và người học sẽ tiếp cận với phân tích hồi quy từ level 1.

Việc phân tích hồi quy giúp tài chính viên dự đoán được mối quan hệ giữa các biến tài chính trong một doanh nghiệp. Ví dụ: dự đoán mối quan hệ giữa số liệu kinh doanh (sale) với GDP của quốc gia.

Tuy nhiên, để chạy được mô hình hồi quy tuyến tính trong phân tích tài chính, các biến lựa chọn phải có mối quan hệ về mặt kinh tế và phân chia đúng vai trò biến phụ thuộc và biến độc lập.

– Ưu điểm:

-

Xác định mối quan hệ giữa các biến dùng để phân tích.

-

Cung cấp cơ sở để dự báo tương lai về các biến tài chính của doanh nghiệp.

-

Xác định các mục hoặc các chỉ số không hoạt động như mong đợi.

– Nhược điểm:

-

Hồi quy tuyến tính sẽ liên quan nhiều đến các thủ tục tính toán, phân tích dài dòng và phức tạp.

-

Có thể sẽ vi phạm giả định nghiêm ngặt về mô hình hồi quy.

Lời kết

Hy vọng những thông tin trên đây mà SAPP cung cấp đã giúp các bạn nắm được sơ lược về ứng dụng của công cụ phân tích báo cáo tài chính trong đầu tư.

Để tiếp cận các công cụ và ứng dụng nó một cách cụ thể, thực tiễn hơn, các bạn có thể tìm hiểu trong chương trình đào tạo của CFA. Bên cạnh việc cung cấp các kiến thức về lĩnh vực đầu tư, tài chính, chương trình CFA còn giúp các bạn biết vận dụng những kiến thức đó vào thực tế.

Nếu như bạn đang muốn phát triển bản thân nhiều hơn trong lĩnh vực đầu tư, tài chính, CFA sẽ là một sự lựa chọn hoàn hảo cho bạn. Tham khảo ngay khóa học CFA tại SAPP để nâng cao kiến thức và kỹ năng về đầu tư, tài chính.

Hoặc liên hệ với SAPP qua Fanpage hoặc Website nếu cần bất cứ hỗ trợ nào nhé!

Fanpage: https://www.facebook.com/sapp.edu.vn

Website: https://sapp.edu.vn/