# Phân Tích Cơ Cấu Tài Sản Và Nguồn Vốn Của Doanh Nghiệp

Phân tích cơ cấu tài sản và nguồn vốn của một doanh nghiệp dựa trên bảng cân đối kế toán là cách hiệu quả để so sánh tổng tài sản và tổng nguồn vốn giữa các giai đoạn thời gian. Việc này giúp đánh giá quy mô vốn được sử dụng và khả năng tận dụng nguồn vốn từ các nguồn khác nhau của doanh nghiệp. Phân tích này đóng vai trò quan trọng trong việc phát hiện sớm các vấn đề và tình trạng của tài sản và nguồn vốn hiện tại của doanh nghiệp. Trong bài viết này, cùng SAPP Academy đi sâu vào phân tích cơ cấu tài sản và nguồn vốn của một doanh nghiệp.

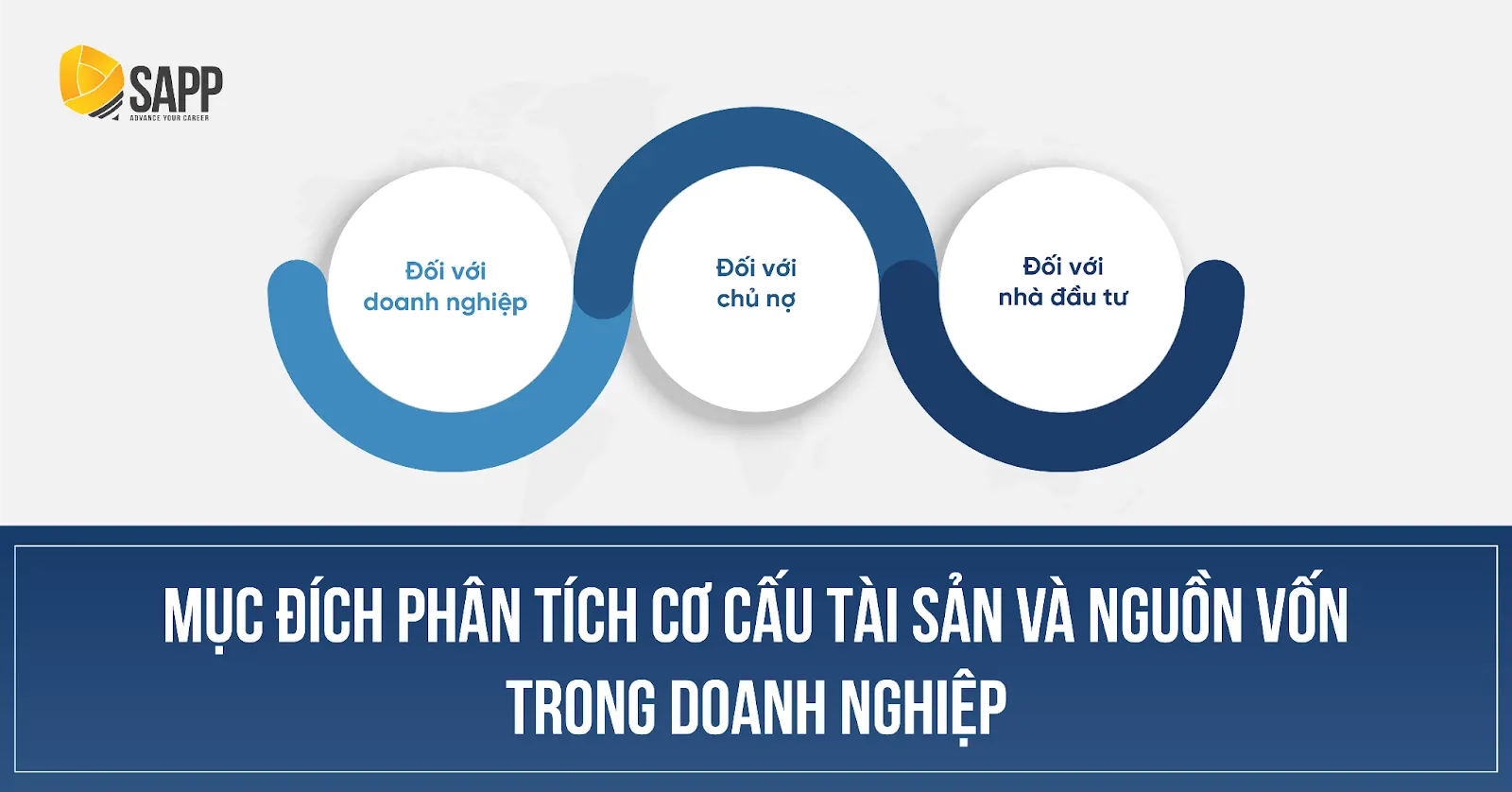

1. Mục đích phân tích cơ cấu tài sản và nguồn vốn trong doanh nghiệp

Khi tiến hành phân tích cơ cấu tài sản và nguồn vốn, chúng ta có thể:

- Hiểu rõ hơn về các chỉ số phản ánh cấu trúc tài sản và nguồn vốn của doanh nghiệp;

- Xác định các yếu tố ảnh hưởng đến cấu trúc tài sản;

- Đánh giá mức độ độc lập và ổn định của nguồn vốn.

Nhờ việc dựa vào các con số trong phân tích cơ cấu tài sản và nguồn vốn, chúng ta có thể hiểu rõ hơn về tình hình và sức khỏe tài chính doanh nghiệp, cụ thể như sau:

1.1. Đối với doanh nghiệp

Đối với doanh nghiệp, mục tiêu chính là đưa ra những quyết định phù hợp nhằm tối đa hóa lợi nhuận và giảm thiểu rủi ro. Điều này được thực hiện thông qua việc đánh giá sự hợp lý của việc điều chỉnh cấu trúc tài sản và nguồn vốn, nhằm đem lại những thay đổi mang lại hiệu quả tối đa cho doanh nghiệp.

1.2. Đối với chủ nợ

Đối với chủ nợ, mục tiêu cuối cùng là đưa ra những quyết định phù hợp về việc cấp vốn (tỷ lệ cho vay và thời hạn vay) thông qua việc đánh giá xem việc sử dụng vốn có đáp ứng mục tiêu và có hiệu quả không. Điều này giúp chủ nợ đưa ra các quyết định vay vốn hợp lý và có thể đạt được mục tiêu kinh doanh một cách hiệu quả.

1.3. Đối với nhà đầu tư

Với nhà đầu tư, mục tiêu chính là đưa ra những quyết định phù hợp về việc đầu tư (quyết định có hay không đầu tư) dựa trên việc đánh giá rủi ro và đánh giá tiềm năng lợi nhuận. Điều này giúp họ đưa ra những quyết định đầu tư có tính chiến lược, dựa trên việc hiểu rõ rủi ro cũng như tiềm năng sinh lợi từ việc đầu tư.

2. Phân tích cơ cấu tài sản doanh nghiệp

Phân tích cấu trúc tài sản không chỉ đơn thuần so sánh tổng vốn cuối kỳ và đầu kỳ, mà còn bao gồm việc xem xét từng khoản vốn (tài sản) chiếm phần trăm trong tổng số. Điều này giúp đánh giá mức độ mà các khoản tài sản đó đóng vai trò trong việc duy trì và thúc đẩy quá trình sản xuất kinh doanh của doanh nghiệp.

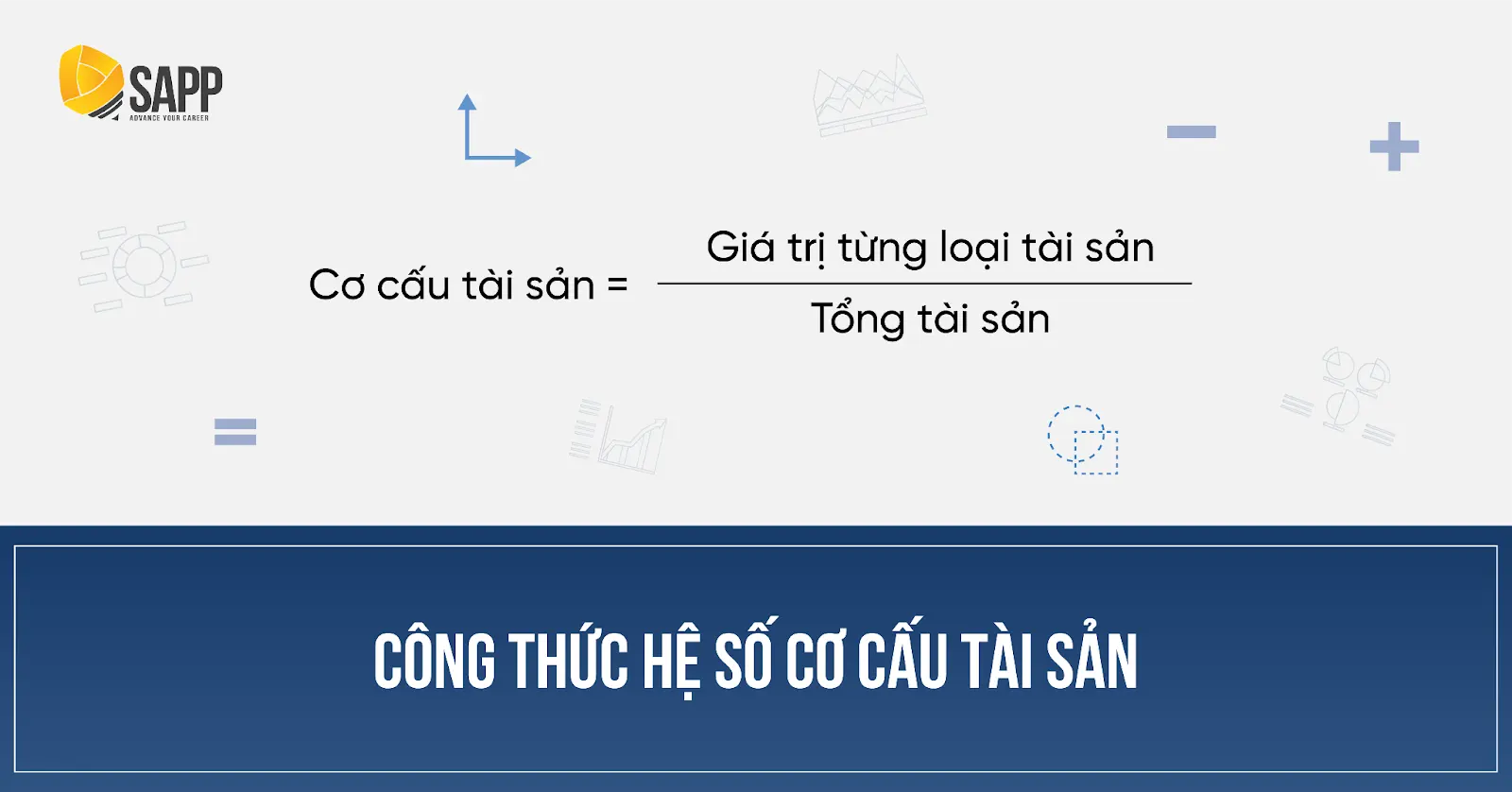

2.1. Công thức tính hệ số cơ cấu tài sản

Khi phân tích cơ cấu tài sản, việc lập bảng phân tích phân bổ vốn là rất quan trọng. Bảng này cho phép chia tỷ trọng của từng khoản vốn (tài sản) trong tổng số tài sản, giúp nhận biết mức độ quan trọng của từng khoản vốn đối với hoạt động kinh doanh, tùy thuộc vào loại hình kinh doanh. Đối với doanh nghiệp sản xuất, việc dự trữ nguyên liệu cần phải đủ để đáp ứng nhu cầu sản xuất; trong khi doanh nghiệp thương mại cần có lượng hàng hóa đủ để cung cấp cho thị trường.

Tỷ trọng cao của khoản nợ phải thu thường cho thấy doanh nghiệp sử dụng vốn một cách không hiệu quả và nó có thể ảnh hưởng đến hoạt động kinh doanh.

Tỷ suất đầu tư là một chỉ số quan trọng trong phân tích cấu trúc tài sản, biểu thị tỷ lệ giữa tài sản cố định và đầu tư dài hạn so với tổng tài sản. Đây cũng là thước đo sự khác biệt giữa các doanh nghiệp về đặc điểm và ngành nghề kinh doanh. Mức tỉ suất đầu tư cao thường biểu thị năng lực sản xuất và tiềm năng phát triển dài hạn của doanh nghiệp.

2.2. Lợi ích của việc phân tích cơ cấu tài sản

Phân tích cấu trúc tài sản của một doanh nghiệp không chỉ giúp đưa ra các quyết định chính xác mà còn cho phép so sánh tổng vốn cuối kỳ với đầu kỳ. Đồng thời, doanh nghiệp cũng có thể xem xét từng khoản vốn trong tổng số để đảm bảo quá trình sản xuất diễn ra ổn định và hiệu quả nhất có thể.

Xem thêm: Kiểm Soát Ngân Sách Là Gì? Vai Trò Kiểm Soát Ngân Sách

3. Phân tích cơ cấu nguồn vốn doanh nghiệp

Phân tích cơ cấu nguồn vốn giúp đánh giá khả năng tài chính tự cung cấp của doanh nghiệp và mức độ tự quản lý, chủ động trong hoạt động kinh doanh, cũng như đối mặt với những thách thức mà doanh nghiệp phải đối diện.

3.1. Công thức tính hệ số cơ cấu nguồn vốn

- Phân tích tính độc lập về tài chính của doanh nghiệp:

Tỷ số nợ = Nợ phải trả / Tổng tài sản

Tỷ suất tự tài nợ = Vốn chủ sở hữu / Tổng tài sản

Hệ số nợ trên vốn chủ sở hữu = Nợ phải trả / Vốn chủ sở hữu

- Phân tích tính ổn định của nguồn tài trợ:

Tỷ suất nguồn vốn thường xuyên = (Nợ dài hạn + Vốn chủ sở hữu) / Tổng nguồn vốn

Tỷ suất nguồn vốn tạm thời = Nợ ngắn hạn / Tổng nguồn vốn

Tương tự như việc phân tích cơ cấu tài sản, việc tạo bảng phân tích cấu trúc nguồn vốn cho phép đánh giá tỷ trọng của từng nguồn vốn, biết được mức độ quan trọng của từng loại nguồn trong tổng số.

Phân tích cơ cấu nguồn vốn thường liên quan đến việc so sánh tổng nguồn vốn và từng loại nguồn vốn giữa cuối kỳ và đầu năm. Thông qua việc so sánh này, chúng ta có thể đánh giá xu hướng thay đổi về nguồn vốn theo thời gian.

Trong quá trình phân tích cơ cấu nguồn vốn, đặc biệt chú ý đến tỷ suất tự tài trợ, hay tỷ suất vốn chủ sở hữu. Chỉ số này thể hiện mức độ tự chủ về vốn của doanh nghiệp, là tỉ lệ giữa vốn chủ sở hữu so với tổng nguồn vốn.

3.2. Lợi ích của việc phân tích nguồn vốn

Phân tích cơ cấu nguồn vốn đóng vai trò quan trọng trong việc tối đa hóa lợi nhuận của một công ty:

- Thứ nhất, nắm được các chỉ tiêu phản ánh cấu trúc nguồn vốn;

- Thứ hai, hiểu rõ hơn về các yếu tố ảnh hưởng đến cấu trúc nguồn vốn;

- Thứ ba, thông qua bảng tổng kết, doanh nghiệp có thể dễ dàng nhận biết nợ và vốn, từ đó hiểu rõ hơn về cấu trúc nguồn vốn của mình.

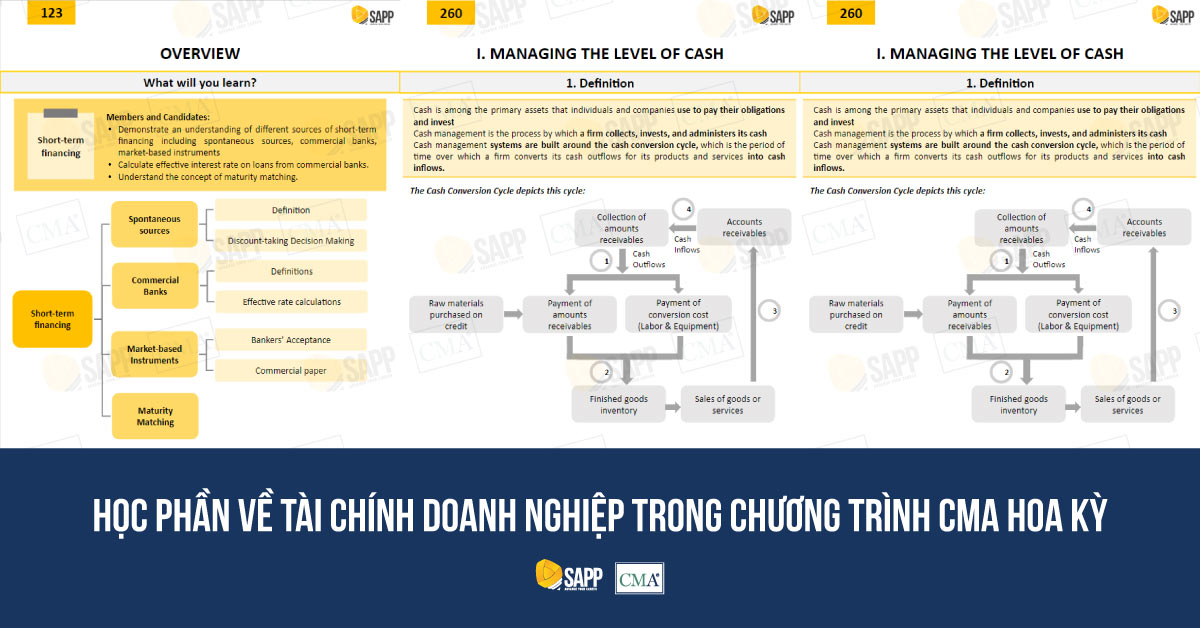

Phân tích cơ cấu tài sản – nguồn vốn là một nội dung khó và quan trọng có ảnh hưởng đến việc ra các quyết định chiến lược. Điều này đòi hỏi nhà quản trị cần phải trang bị cho mình những kiến thức vững chắc để giải quyết được các bài toán của doanh nghiệp. Đó là lý do bạn nên tìm hiểu các chứng chỉ giúp hoàn thiện khả năng chuyên môn như CMA Hoa Kỳ.

Đây là một trong những nội dung của môn 2B – Tài chính doanh nghiệp thuộc Khóa học CMA. Mục đích của học phần này là nhằm giúp quản lý nguồn tài trợ tài chính trong ngắn hạn và dài hạn. Học viên sẽ được hướng dẫn các nội dung về quản trị vốn lưu động bao gồm tiền và các khoản tương đương với tiền, khoản phải thu, hàng tồn kho, nợ phải trả,… cùng với các nguồn tài trợ dài hạn như vốn vay, cổ phiếu, trái phiếu,… Tìm hiểu ngay về khóa học CMA Hoa Kỳ bằng cách liên hệ ngay với SAPP các bạn nhé!

4. Kết luận

Bài viết trên đã giới thiệu cho doanh nghiệp những phương pháp phân tích cơ cấu tài sản và nguồn vốn chi tiết, nhằm cung cấp cái nhìn tổng thể và cần thiết để điều chỉnh nguồn vốn và tài sản một cách hợp lý. Hy vọng thông tin này sẽ giúp doanh nghiệp tránh được những rủi ro và tổn thất, đồng thời thúc đẩy sự phát triển và thịnh vượng.