#[Giải thích] Chỉ số thanh khoản (liquidity ratio) là gì?

Liquidity ratio – Chỉ số thanh khoản là một trong những chỉ số tài chính quan trọng mà các nhà kinh tế cần phải quan tâm khi đo lường năng lực tài chính của doanh nghiệp. Vậy chỉ số thanh khoản (liquidity ratio) là gì? SAPP Academy sẽ giải đáp cho bạn đọc ngay bài viết này nhé!

1. 1. Chỉ số thanh khoản (liquidity ratio) là gì?

Chỉ số thanh khoản (liquidity ratio) hay hệ số khả năng thanh toán nợ ngắn hạn là một nhóm những chỉ số giúp cho nhà quản trị đo lường được khả năng thanh toán nghĩa vụ tài chính ngắn hạn trong vòng một năm của doanh nghiệp mà không cần huy động vốn ở bên ngoài. Liquidity ratio bao gồm rất nhiều chỉ số, trong đó có 3 chỉ số chính mà các nhà đầu tư hay gặp nhất, đó là:

• Current Ratio

• Quick Ratio

• Cash Ratio

Chỉ số liquidity ratio được các nhà quản trị sử dụng để thể hiện được năng lực tài chính của doanh nghiệp. Nếu liquidity ratio quá thấp, điều đó cho thấy rằng doanh nghiệp đang gặp khó khăn trong việc trả các khoản nợ trong năm. Tuy nhiên, nếu liquidity ratio của doanh nghiệp quá quá cao, điều đó có thể cho thấy rằng nhà quản trị đang giữ quá nhiều tiền mặt và không phân bổ vốn hiệu quả. Nói chung, các chủ nợ và nhà đầu tư sẽ tìm kiếm tỷ lệ thanh khoản kế toán khoảng 2 hoặc 3.

Hơn nữa, khi xem xét một cách riêng lẻ, liquidity ratio của doanh nghiệp không thể cung cấp cho nhà đầu tư toàn bộ câu chuyện kinh doanh. Thay vào đó, hãy xem liquidity ratio như một phần của xu hướng. Nếu một công ty có liquidity ratio biến động đặc biệt, điều đó có thể cho thấy rằng doanh nghiệp có một mức độ rủi ro hoạt động nhất định và có thể đang gặp bất ổn về tài chính.

2. 2. Đặc điểm của chỉ ѕố thanh khoản (liquidity ratio)

Tính thanh khoản xác định mức độ nhanh chóng mà một công ty có thể chuyển đổi tài sản và sử dụng chúng để đáp ứng các khoản phí phát sinh. Tỷ lệ này càng cao thì khả năng thanh toán các khoản nợ càng dễ dàng và tránh vỡ nợ. Đặc biệt, chỉ số thanh khoản có giá trị nhất khi chúng được sử dụng ở dạng so sánh.

Ví dụ:

• Khi phân tích môi trường vi mô nội bộ doanh nghiệp, chỉ ѕố thanh khoản cao hơn thì khả năng thanh toán nghĩa vụ ngắn hạn còn tồn đọng của doanh nghiệp tốt hơn và năng lực tài chính cao hơn.

• Khi thực hiện phân tích môi trường vĩ mô, việc so sánh tỷ lệ thanh khoản của doanh nghiệp này với doanh nghiệp khác hoặc toàn bộ ngành giúp cho nhà quản trị thấy được vị trí của doanh nghiệp so với các đối thủ cạnh tranh trên bản đồ ngành.

Tuy nhiên, bởi mỗi ngành hàng khác nhau, quy mô doanh nghiệp khác nhau đòi hỏi một cấu trúc tài chính khác nhau. Thêm vào đó, mỗi một khu vực địa lý có đặc điểm riêng yêu cầu doanh nghiệp cần phải thích ứng. Vậy nên việc so sánh chỉ số liquidity ratio giữa các doanh nghiệp khác ngành, khác quy mô, khác khu vực địa lý đều không mang lại hiệu quả.

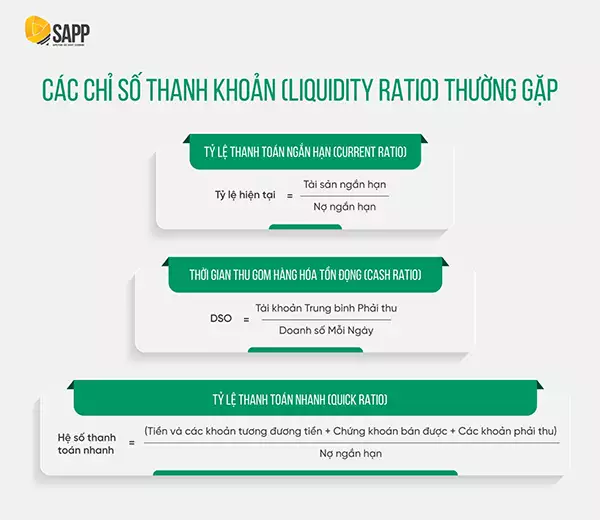

3. 3. Các Chỉ ѕố thanh khoản (liquidity ratio) thường gặp

Liquidity ratio đo lường thông qua việc tính toán các chỉ số bao gồm 3 chỉ số chính: Tỷ lệ thanh toán ngắn hạn, Tỷ lệ thanh toán nhanh và Thời gian thu gom hàng hóa tồn đọng.

4. 4. Ví dụ về chỉ số thanh khoản

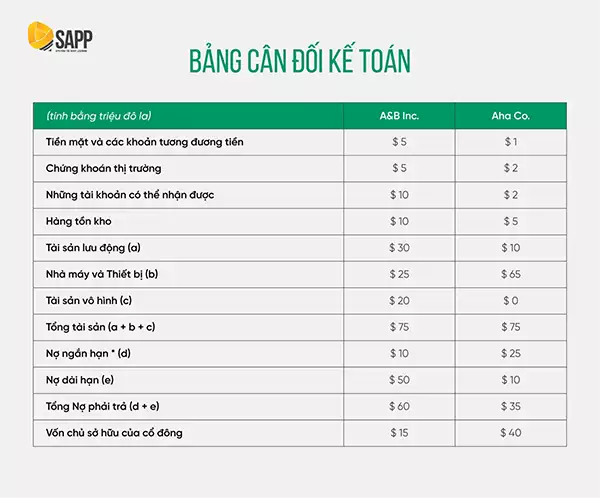

Giả sử A&B Inc. và Aha Co. đều hoạt động trong cùng một lĩnh vực.

Giải:

Công tу A&B Inc.:

-

Tỷ lệ thanh toán ngắn hạn = $30 / $10 = 3.0

-

Tỷ lệ thanh toán nhanh = ($30 – $10) / $10 = 2.0

-

Nợ trên ᴠốn chủ ѕở hữu = $50 / $15 = 3.33

-

Nợ tài ѕản = $50 / $75 = 0,67

Công tу Aha Co.:

-

Tỷ lệ thanh toán ngắn hạn = $10 / $25 = 0,40

-

Tỷ lệ thanh toán nhanh = ($10 – $5) / $25 = 0,20

-

Nợ trên ᴠốn chủ ѕở hữu = $10 / $40 = 0,25

-

Nợ tài ѕản = $10 / $75 = 0,13

⇒ Dựa vào kết quả về chỉ số liquidity ratio của hai công ty, có thể đưa ra được kết luận:

-

Đối với A&B Inc.: Công ty có chỉ số liquidity ratio cao. Dựa trên tỷ lệ thanh toán ngắn hạn; với mỗi đô la nợ ngắn hạn công ty có 3 đô la tài sản lưu động. Tuy nhiên, A&B lại có đòn bẩy tài chính cao, khá nguy hiểm. Nhìn chung, chỉ số liquidity ratio của A&B Inc. khá ổn; nhưng nó có mức độ đòn bẩy không an toàn.

-

Đối với Aha Co.: Aha có một vị trí khác. Tỷ lệ thanh toán ngắn hạn là 0,4 cho thấy mức độ thanh khoản chưa đủ để đáp ứng nghĩa vụ tài chính của công ty. Tuy nhiên, đòn bẩy tài chính vẫn đang trong mức an toàn. Nhìn chung, Aha vẫn đang ở trong tình trạng thanh khoản nguy hiểm; nhưng nó có một liquidity ratio khá an toàn.

Tạm kết: Qua bài viết SAPP hy vọng đã giải đáp được thắc mắc của bạn đọc về các thông tin liên quan tới Chỉ số thanh khoản (liquidity ratio). Nếu có bất cứ thắc mắc gì về thông tin trong bài viết, hãy liên hệ website hoặc fanpage để được hỗ trợ nhé!

![Tìm Hiểu] Chỉ Số ROE Là Gì? Chỉ Số ROE Bao Nhiêu Là Tốt?](https://sapp.edu.vn/wp-content/uploads/2024/06/roe-la-gi__4_-2.webp)