Chỉ số CIR là gì? Ảnh hưởng của CIR tới hoạt động ngân hàng

Bạn đã bao giờ nghe đến chỉ số CIR trong lĩnh vực ngân hàng và muốn hiểu rõ hơn về nó? Chỉ số CIR (Cost to Income Ratio) là một trong những chỉ số quan trọng đo lường hiệu quả hoạt động của các ngân hàng. Trong bài viết này, SAPP Academy sẽ cùng bạn tìm hiểu CIR là gì và tầm quan trọng của nó trong ngành ngân hàng.

1. 1. CIR là gì?

Chỉ số CIR (Cost to Income Ratio) là một chỉ số quan trọng trong lĩnh vực ngân hàng và các tổ chức tài chính khác. Nó đo lường mức độ hiệu quả trong việc quản lý chi phí hoạt động so với doanh thu thu nhập mà ngân hàng hoặc tổ chức tài chính thu được. Chỉ số CIR cho phép đánh giá khả năng của một tổ chức tài chính trong việc tối ưu hóa chi phí và tăng cường lợi nhuận.

Mục tiêu trong đo lường CIR là giảm thiểu chỉ số CIR để cải thiện lợi nhuận và tăng cường sự cạnh tranh trên thị trường tài chính. Công thức tính CIR thường được biểu diễn như sau: CIR = Tổng Chi phí hoạt động/Tổng Doanh thu thu nhập

Trong đó:

- Tổng Chi phí hoạt động là tổng số tiền mà tổ chức tài chính tiêu tốn để duy trì hoạt động kinh doanh hàng năm, bao gồm cả chi phí nhân sự, chi phí vận hành, chi phí tiếp thị, và các chi phí liên quan khác.

- Tổng Doanh thu thu nhập là tổng số tiền thu được từ các hoạt động kinh doanh chính của tổ chức tài chính trong cùng một khoảng thời gian.

2. 2. Cách tính chỉ số CIR của các ngân hàng

Để tính chỉ số CIR của một ngân hàng, bạn cần có thông tin về tổng chi phí hoạt động và tổng doanh thu thu nhập của ngân hàng trong một khoảng thời gian cụ thể (thường là hàng năm).

Cách tính chỉ số CIR của các ngân hàng gồm 3 bước:

Bước 1: Tính tổng chi phí hoạt động

-

Tổng chi phí hoạt động của ngân hàng bao gồm tất cả các chi phí liên quan đến hoạt động kinh doanh hàng năm, bao gồm:

- Chi phí nhân sự: lương, thưởng, bảo hiểm, các khoản trợ cấp cho nhân viên.

- Chi phí vận hành: chi phí văn phòng, chi phí thuê nhà, điện, nước, v.v.

- Chi phí tiếp thị: quảng cáo, chương trình khuyến mãi, chi phí truyền thông.

- Chi phí liên quan khác: chi phí dịch vụ ngoài, chi phí nghiên cứu phát triển,..

Bước 2: Tính tổng doanh thu thu nhập

-

Tổng doanh thu thu nhập của ngân hàng bao gồm tất cả các nguồn thu nhập từ hoạt động kinh doanh chính, bao gồm:

- Lãi suất từ các khoản vay và cho vay.

- Phí và lệ phí dịch vụ ngân hàng.

- Lợi nhuận từ các hoạt động đầu tư.

- Các khoản thu khác từ các hoạt động kinh doanh.

Bước 3: Tính chỉ số CIR

Sau khi có tổng chi phí hoạt động và tổng doanh thu thu nhập, bạn có thể tính chỉ số CIR theo công thức sau:

CIR = (Tổng Chi phí hoạt động/Tổng Doanh thu thu nhập) x 100

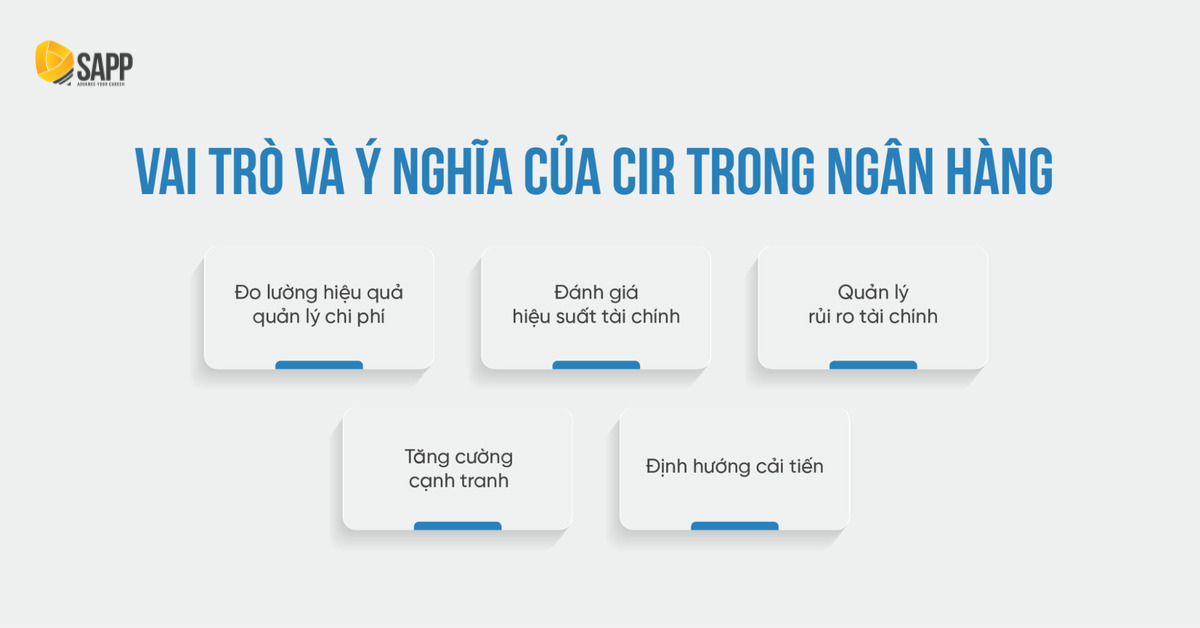

3. 3. Vai trò và ý nghĩa của CIR trong ngân hàng

Vai trò CIR là gì? Vai trò CIR rất quan trọng trong việc đánh giá hiệu quả hoạt động và tình hình tài chính của ngân hàng. Đây là một chỉ số quản lý cơ bản được sử dụng đo lường mức độ hiệu quả của việc quản lý chi phí so với doanh thu thu nhập.

Đối với ngân hàng, CIR có những vai trò và ý nghĩa như sau:

- Đo lường hiệu quả quản lý chi phí: Chỉ số CIR cho phép ngân hàng đánh giá mức độ hiệu quả của việc quản lý và kiểm soát chi phí trong quá trình hoạt động. CIR thấp cho thấy ngân hàng đang tiết kiệm được chi phí và thường có xu hướng sinh lời cao hơn.

- Đánh giá hiệu suất tài chính: CIR cho phép nhà quản lý và nhà đầu tư có cái nhìn tổng quan về lợi nhuận và chi phí hoạt động. Nó giúp họ đưa ra quyết định đúng đắn về việc đầu tư và phát triển.

- Quản lý rủi ro tài chính: Chỉ số CIR giúp ngân hàng đánh giá khả năng quản lý rủi ro tài chính. Ví dụ, nếu chỉ số CIR tăng quá cao cho thấy ngân hàng đang đối mặt với rủi ro tài chính do chi phí vượt quá doanh thu, gây áp lực không cần thiết lên nguồn vốn.

- Tăng cường cạnh tranh: CIR thấp giúp tăng sự hỗ trợ cho ngân hàng về cạnh tranh mạnh mẽ hơn trên thị trường tài chính. Ngân hàng có thể cung cấp các sản phẩm và dịch vụ với giá cạnh tranh hơn, thu hút khách hàng và tăng cường thị phần.

- Định hướng cải tiến: Chỉ số CIR không chỉ là công cụ đo lường, mà còn giúp ngân hàng định hướng các biện pháp cải tiến. Nếu chỉ số CIR cao, ngân hàng có thể tìm kiếm cách cắt giảm chi phí không cần thiết hoặc tăng cường doanh thu từ các nguồn thu nhập mới.

Xem thêm: Ngành Tài Chính Ngân Hàng Và Những Câu Chuyện Bạn Cần Biết

4. 4. Cách cải thiện chỉ số CIR

Hiểu CIR là chỉ số gì bạn sẽ biết cách cải thiện CIR. Các ngân hàng luôn đặt mục tiêu quan trọng cho việc cải thiện chỉ số CIR để tối ưu hóa hiệu quả hoạt động và tăng cường lợi nhuận. Dưới đây là một số cách cải thiện chỉ số CIR mà các ngân hàng có thể áp dụng:

- Tối ưu hóa chi phí hoạt động: Ngân hàng tìm hiểu và đánh giá các khoản chi phí không cần thiết và tối ưu hóa quá trình hoạt động. Điều này có thể bao gồm cắt giảm nhân sự không hiệu quả, tối ưu hóa quá trình công việc và sử dụng công nghệ hiện đại để giảm thiểu chi phí.

- Tăng cường hiệu quả sử dụng nguồn vốn: Ngân hàng cần đảm bảo rằng nguồn vốn được sử dụng hiệu quả và tối ưu hóa việc sử dụng vốn để đảm bảo rủi ro tài chính được kiểm soát.

- Tăng cường doanh thu: Để cải thiện chỉ số CIR, ngân hàng cần tập trung vào việc tăng cường doanh thu thông qua các sản phẩm và dịch vụ hấp dẫn, thu hút khách hàng mới và duy trì khách hàng cũ.

- Đầu tư vào công nghệ: Để cải thiện hiệu quả hoạt động và giảm thiểu chi phí, ngân hàng cần đầu tư vào công nghệ hiện đại. Điều này bao gồm việc áp dụng trí tuệ nhân tạo, tự động hóa quy trình và cải thiện trải nghiệm khách hàng thông qua các ứng dụng di động và giao dịch trực tuyến.

- Tăng cường hiệu quả quản lý rủi ro: Ngân hàng cần đảm bảo rằng các hoạt động kinh doanh được quản lý một cách hiệu quả để giảm thiểu rủi ro tài chính và đảm bảo an toàn cho hoạt động của ngân hàng.

- Tăng cường đào tạo và phát triển nhân viên: Đào tạo và phát triển nhân viên là yếu tố quan trọng giúp cải thiện hiệu suất làm việc và giảm chi phí đào tạo mới.

Cải thiện chỉ số CIR là một quá trình liên tục và đòi hỏi sự quyết tâm và cống hiến của toàn bộ tổ chức ngân hàng.

Trên đây là những chia sẻ của chúng tôi về chỉ số CIR. Hy vong qua bài viết, bạn đã hiểu CIR là gì và có những ứng dụng hợp lý. Nếu bạn quan tâm đến lĩnh vực tài chính ngân hàng và muốn nâng cao kiến thức và kỹ năng của mình, hãy tìm hiểu các khóa học chuyên sâu như CFA. Khoá học CFA Online tại SAPP với đội ngũ giảng viên giàu kinh nghiệm và chương trình học tập chất lượng “Trọn gói – Tiết kiệm – Cá nhân hoá”, cam kết giúp bạn trang bị những kiến thức và kỹ năng cần thiết để thành công trong ngành Tài chính ngân hàng.

Liên hệ với SAPP qua Fanpage hoặc Website nếu cần bất cứ hỗ trợ nào nhé!