Các nhóm chỉ số phân tích báo cáo tài chính doanh nghiệp

Các nhóm chỉ số phân tích báo cáo tài chính bao gồm cụ thể các loại chỉ số nào và cách tính ra sao? Hãy theo dõi bài viết dưới đây cùng SAPP ngay.

Chỉ số thanh toán

Chỉ số thanh toán hiện hành

Chỉ số thanh toán hiện hành (Current Ratio) đánh giá khả năng của doanh nghiệp trong đáp ứng nghĩa vụ tài chính ngắn hạn. Thông thường, chỉ số từ 2-3 được xem là tốt.

Một chỉ số thấp cho thấy doanh nghiệp có thể gặp khó khăn trong việc thực hiện các nghĩa vụ tài chính, trong khi một chỉ số thanh toán quá cao cũng không luôn có ý nghĩa tốt. Điều này chỉ ra rằng tài sản của doanh nghiệp đang tập trung quá nhiều vào “tài sản lưu động”, làm giảm hiệu quả sử dụng tài sản.

Chỉ số thanh toán nhanh

Chỉ số thanh toán nhanh (Quick Ratio) đánh giá mức độ thanh khoản cao hơn của doanh nghiệp.

Chỉ có những tài sản có khả năng chuyển đổi nhanh thành tiền mới được tính trong chỉ số này. Hàng tồn kho và các tài sản ngắn hạn khác được loại bỏ vì tính thanh khoản của chúng thường thấp khi cần tiền để trả nợ.

Công thức tính chỉ số thanh toán nhanh:

Chỉ số thanh toán nhanh = (Tiền + Khoản đầu tư tài chính ngắn hạn) / Nợ ngắn hạn

Chỉ số tiền mặt

Chỉ số tiền mặt đo lường số tiền mặt và chứng khoán có thể sử dụng để trả các nghĩa vụ nợ ngắn hạn của doanh nghiệp.

Chỉ số này thể hiện mức độ tiền mặt và chứng khoán khả mại sẵn có để đảm bảo việc thanh toán các khoản nợ ngắn hạn.

Công thức tính chỉ số tiền mặt:

Chỉ số tiền mặt = (Tiền mặt + Chứng khoán khả mại) / Nợ ngắn hạn

Chỉ số dòng tiền từ hoạt động

Khi doanh nghiệp có ít khoản phải thu và duy trì vòng quay hàng tồn kho hạn chế, thông tin từ các chỉ số thanh toán hiện hành và thanh toán nhanh có thể không mang ý nghĩa như mong đợi của người sử dụng báo cáo tài chính.

Vì vậy, chỉ số dòng tiền hoạt động trở thành một chỉ báo quan trọng hơn để đánh giá khả năng của công ty trong việc thực hiện các nghĩa vụ tài chính ngắn hạn bằng tiền mặt thu được từ hoạt động kinh doanh.

Công thức tính chỉ số dòng tiền hoạt động:

Dòng tiền hoạt động = Dòng tiền hoạt động / Nợ ngắn hạn

Vòng quay các khoản phải thu

Vòng quay các khoản phải thu (Accounts Receivable Turnover) thể hiện sự hiệu quả khi doanh nghiệp áp dụng chính sách tín dụng đối với khách hàng.

Một chỉ số vòng quay cao cho thấy doanh nghiệp thu nợ từ khách hàng nhanh chóng. Tuy nhiên, nếu chỉ số cao hơn nhiều so với đối thủ thì khả năng cao khách hàng sẽ chuyển qua đơn vị có thời gian tín dụng lâu hơn dẫn đến sụt giảm doanh số của doanh nghiệp chúng ta. Khi so sánh chỉ số này qua từng năm, nếu nhận thấy sự sụt giảm, có thể cho thấy doanh nghiệp gặp khó khăn trong việc thu nợ từ khách hàng và cũng có thể là dấu hiệu rằng doanh số đã vượt quá mức.

Công thức tính vòng quay các khoản phải thu = Doanh số thuần hàng năm / Các khoản phải thu trung bình.

Số ngày bình quân vòng quay khoản phải thu

Tương tự như vòng quay các khoản phải thu, chỉ số này cho chúng ta biết số ngày trung bình mà doanh nghiệp thu được tiền từ khách hàng.

Công thức tính số ngày trung bình = 365 / Vòng quay các khoản phải thu

Chỉ số vòng quay hàng tồn kho

Chỉ số vòng quay hàng tồn kho thể hiện khả năng quản trị hàng tồn kho hiệu quả của doanh nghiệp, chỉ số này càng cao cho thấy doanh nghiệp bán hàng hiệu quả, không có nhiều hàng tồn.

Điều này cho thấy doanh nghiệp có ít rủi ro hơn nếu giá trị hàng tồn kho giảm qua các năm trong báo cáo tài chính. Tuy nhiên, chỉ số này quá cao cũng không tốt vì có thể chỉ ra rằng lượng hàng dự trữ trong kho không đủ, không đủ dự trữ nguyên liệu và vật liệu đầu vào cho quá trình sản xuất có thể gây trục trặc trong dây chuyền sản xuất.

Công thức tính vòng quay hàng tồn kho được tính như sau:

Vòng quay hàng tồn kho = Giá vốn hàng bán / Hàng tồn kho trung bình

Trong đó: Hàng tồn kho trung bình = (Hàng tồn kho trong báo cáo năm trước + hàng tồn kho năm nay) / 2

Tương tự như vòng quay hàng tồn kho, số ngày bình quân vòng quay hàng tồn kho = 365/ Vòng quay hàng tồn kho

Vòng quay các khoản phải trả

Chỉ số cho biết cách doanh nghiệp sử dụng chính sách tín dụng của nhà cung cấp, nếu chỉ số vòng quay các khoản phải trả quá thấp, sẽ ảnh hưởng đến uy tín của doanh nghiệp.

Công thức tính vòng quay các khoản phải trả:

Vòng quay các khoản phải trả = (Giá vốn hàng bán + Hàng tồn kho cuối kỳ – Hàng tồn kho đầu kỳ) / Phải trả bình quân,

Trong đó: phải trả bình quân = (Phải trả trong báo cáo năm trước + phải trả năm nay) / 2.

Tương tự như vậy, số ngày bình quân vòng quay các khoản phải trả = 365 chia cho vòng quay các khoản phải trả.

Chỉ số đo lường hiệu quả hoạt động kinh doanh

Ngoài những chỉ số liên quan tới khả năng thanh toán của doanh nghiệp. Trong báo cáo tài chính doanh nghiệp, ta cũng cần quan tâm tới những chỉ số đo lường hiệu quả hoạt động kinh doanh của doanh nghiệp. Cụ thể:

Lợi nhuận bán hàng

- Biên lợi nhuận thuần (Profit Margin)

Chỉ số Biên lợi nhuận thuần (Profit Margin) thể hiện mức độ lợi nhuận tăng thêm trên mỗi đơn vị hàng hoá được bán ra hoặc dịch vụ được cung cấp. Đây là một chỉ số quan trọng để đo lường hiệu quả của hoạt động kinh doanh trong doanh nghiệp. Tuy nhiên, giá trị của chỉ số này có thể khác nhau giữa các ngành.

Công thức tính biên lợi nhuận thuần được tính như sau:

Biên lợi nhuận thuần = Lợi nhuận ròng / doanh thu thuần

- Biên lợi nhuận hoạt động tính bằng cách lấy thu nhập hoạt động chia cho doanh thu thuần;

- Biên EBITDA tính bằng cách lấy lợi nhuận trước thuế và khấu hao chia cho doanh thu thuần;

- Biên lợi nhuận trước thuế tính bằng cách lấy thu nhập trước thuế chia cho doanh thu;

- Biên lợi nhuận ròng có công thức lấy thu nhập ròng chia cho doanh thu;

- Biên lợi nhuận phân phối cho biết mỗi đơn vị hàng bán ra thì bao nhiêu doanh thu được phân phối cho các chi phí cố định. Được tính bằng cách lấy tổng doanh thu phân phối chia cho doanh thu;

Lợi nhuận đầu tư

ROA – Tỷ suất sinh lợi trên tài sản

ROA – Tỷ suất sinh lợi trên tài sản đo lường hiệu quả hoạt động của công ty mà không quan tâm đến cấu trúc tài chính. Nó cho biết khả năng sinh lợi trước thuế và lãi vay của công ty trên mỗi đơn vị tài sản trung bình. Chỉ số này giúp đánh giá khả năng tạo ra lợi nhuận từ sử dụng tài sản của công ty.

Công thức tính tỷ suất sinh lợi trên tài sản (ROA):

ROA được tính bằng cách lấy thu nhập trước thuế và lãi vay chia cho tổng tài sản trung bình. Cụ thể:

ROA = (Thu nhập trước thuế + Lãi vay) / Tổng tài sản trung bình

ROCE – Tỷ suất sinh lợi trên vốn cổ phần

ROCE – Tỷ suất sinh lợi trên vốn cổ phần thường đo lường khả năng sinh lợi đối với các cổ đông thường, không bao gồm cổ đông ưu đãi. Chỉ số này cho biết tỷ lệ lợi nhuận được tạo ra trên mỗi đơn vị vốn cổ phần thường bình quân. ROCE là một thước đo quan trọng để đánh giá hiệu quả sử dụng vốn của công ty.

Công thức tính Tỷ suất sinh lợi trên vốn cổ phần (ROCE):

Công thức tính ROCE bằng cách lấy hiệu số (thu nhập ròng – cổ tức ưu đãi) chia cho vốn cổ phần thường bình quân.

ROCE = (thu nhập ròng – cổ tức ưu đãi) / vốn cổ phần thường bình quân

- Tỷ suất sinh lợi trên tổng vốn cổ phần (ROE) – Return on Equity đo lường khả năng sinh lợi đối với cổ phần nói chung, bao gồm cả cổ phần ưu đãi. Chỉ số này cho biết tỷ lệ lợi nhuận được tạo ra trên mỗi đơn vị vốn cổ phần bình quân. ROE là một thước đo quan trọng để đánh giá hiệu quả sử dụng vốn và khả năng sinh lợi của công ty.

- Công thức tính ROE bằng cách lấy thu nhập ròng chia cho tổng vốn cổ phần bình quân.

Tỷ suất sinh lợi trên tổng vốn (ROTC – Return on Total Capital)

Tỷ suất sinh lợi trên tổng vốn (ROTC – Return on Total Capital) đo lường khả năng sinh lợi trong hoạt động của doanh nghiệp từ tất cả các nguồn tài trợ. Chỉ số này bao gồm cả tổng nợ phải trả và vốn cổ phần cổ đông, cũng như chi phí lãi vay và thu nhập lãi vay.

Công thức tính Tỷ suất sinh lợi trên tổng vốn (ROTC):

Công thức tính ROTC = (Thu nhập ròng + Chi phí lãi vay) / Tổng vốn trung bình.

Hiệu quả hoạt động

Tỷ suất vòng quay tổng tài sản (Total Asset Turnover) đo lường khả năng của doanh nghiệp tạo ra doanh thu từ việc đầu tư vào tổng tài sản. Chỉ số này cho biết mức độ hiệu quả sử dụng tổng tài sản để tạo ra doanh thu. Ví dụ khi chỉ số này đạt giá trị 3, có nghĩa là với mỗi đô la được đầu tư vào tổng tài sản, doanh nghiệp sẽ tạo ra 3 đô la doanh thu.

Thường thì các doanh nghiệp thâm dụng vốn sẽ có chỉ số vòng quay tổng tài sản thấp hơn so với các doanh nghiệp khác.

Công thức tính tỷ suất vòng quay tổng tài sản

Tỷ suất vòng quay tổng tài sản = doanh thu thuần / tổng tài sản trung bình.

- Vòng quay tài sản cố định được xác định bằng doanh thu thuần chia cho tài sản cố định trung bình.

- Vòng quay vốn cổ phần đo lường khả năng của doanh nghiệp tạo ra doanh thu từ việc đầu tư vào tổng vốn cổ phần (bao gồm cả cổ phần thường và cổ phần ưu đãi). Chỉ số này cho biết mức độ hiệu quả sử dụng vốn cổ phần để tạo ra doanh thu. Vòng quay vốn cổ phần được xác định bằng doanh thu thuần chia cho tổng vốn cổ phần trung bình.

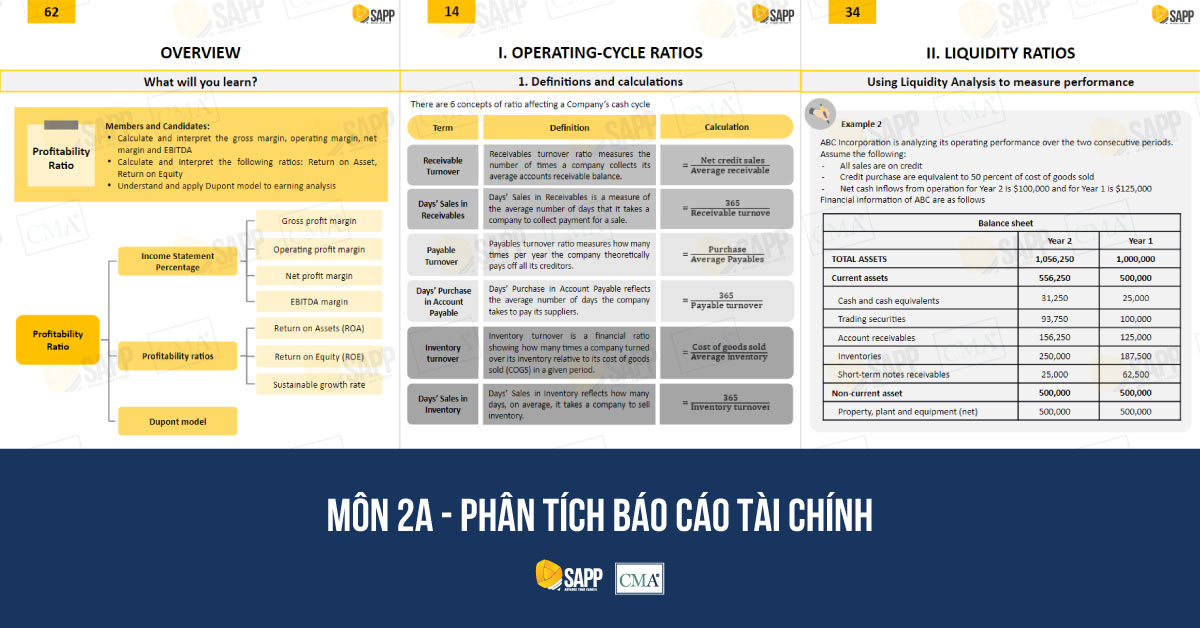

Nếu như bạn đang cân nhắc tìm kiếm một khóa học liên quan đến phân tích báo cáo tài chính phục vụ cho nhu cầu quản trị tài chính doanh nghiệp. CMA Hoa Kỳ chính là cái tên mà bạn nên cân nhắc. Đây là một nội dung thuộc môn học 2A – Phân tích báo cáo tài chính, chiếm 20% tỷ trọng trong chương trình CMA Hoa Kỳ Part 2. Với môn học này, học viên sẽ được tìm hiểu về cách tính toán cũng như giải thích ý nghĩa của các chỉ số đối với tình hình tài chính của doanh nghiệp.

Thông qua việc học và áp dụng các chỉ số phân tích báo cáo tài chính này, học viên sở hữu tấm bằng CMA sẽ trang bị cho mình khả năng đánh giá, phân tích và đưa ra quyết định thông minh về tài chính trong môi trường kinh doanh. CMA cung cấp cho chuyên gia quản lý tài chính các kiến thức và kỹ năng cần thiết để đóng góp tích cực vào quyết định chiến lược và thành công của doanh nghiệp.

Tạm kết

Tóm lại, việc phân tích báo cáo tài chính thông qua các nhóm chỉ số khác nhau là một công cụ không thể thiếu để đánh giá tình hình tài chính và hiệu quả hoạt động của doanh nghiệp. Bằng cách sử dụng những chỉ số này một cách hiệu quả, doanh nghiệp có thể đưa ra các quyết định chiến lược chính xác hơn, tối ưu hóa nguồn lực và hướng tới sự phát triển bền vững trong tương lai. Nếu có bất cứ thắc mắc nào liên quan đến các nhóm chỉ số trong phân tích tài chính hay muốn tìm hiểu về chứng chỉ CMA Hoa Kỳ, đừng ngần ngại liên hệ với SAPP để được giải đáp thắc mắc các bạn nhé!