Học CFA để làm gì? Học CFA có giúp thăng tiến sự nghiệp

Học CFA để làm gì? Đây có lẽ là câu hỏi của rất nhiều người mới bắt đầu tìm hiểu về chứng chỉ CFA. Từ lâu, việc chinh phục chứng chỉ CFA đã trở thành mục tiêu đầu tiên cần đạt được để thành công của đa số nhân sự làm việc trong lĩnh vực Đầu Tư – Tài chính. Vậy, rốt cuộc CFA mang lại giá trị gì và học CFA để làm gì? Hãy cùng SAPP Academy đi tìm câu trả lời ngay dưới đây!

1. Chứng chỉ CFA là gì?

Chứng chỉ CFA là gì? CFA được viết tắt của Chartered Financial Analyst – chứng chỉ nghề nghiệp được xem là tiêu chuẩn uy tín và danh giá nhất trong lĩnh vực phân tích tài chính, đầu tư do Hiệp hội CFA Hoa Kỳ – Hiệp hội quốc tế dành cho các nhà quản lý đầu tư chuyên nghiệp trên thế giới biên soạn, cấp văn bằng.

Chứng chỉ CFA được đánh giá là một trong những bằng chứng bảo đảm nhất cho sự nghiệp thành công của các cá nhân làm việc trong lĩnh vực tài chính. Bởi CFA sở hữu chương trình đào tạo lâu đời, được xây dựng từ năm 1962 và có đóng góp quan trọng vào tiêu chuẩn toàn cầu cho chuẩn mực về đạo đức và kiến thức chuyên môn.

Cho tới nay, chứng chỉ CFA ngày càng khẳng định được giá trị của mình bởi các công ty, nhà phân tích tài chính chuyên nghiệp, nhà đầu tư và các tổ chức kinh doanh trên toàn thế giới. Ước tính trên thể giới hiện có khoảng 190,000 thành viên thuộc hiệp hội này khắp 162 quốc gia.

2. Chứng chỉ CFA có hiệu lực trong bao lâu?

CFA là Chứng chỉ nghề nghiệp quốc tế có giá trị sử dụng vô thời hạn, được công nhận trên toàn cầu. Mạng lưới các CFA Charterholder đều đang thuộc đội ngũ nhân sự cấp cao, cố vấn chuyên môn hoặc lãnh đạo các doanh nghiệp, tập đoàn tài chính, phủ rộng trên 162+ quốc gia & các vùng lãnh thổ.

Thêm vào đó, ứng viên CFA có thể tự do lựa chọn vị trí làm việc. Không còn là điều gì quá lạ khi 1 CFA Charterholder người Việt có thể được luân chuyển công tác tại châu Âu, Singapore, Hoa Kỳ,…

Có thể nói, CFA được xem như sự cam kết trọn đời cho sự xuất sắc trong ngành được công nhận bởi Hiệp Hội Quản lý đầu tư Hoa Kỳ. Khi sở hữu CFA, bạn có thể sử dụng vĩnh viễn mà ứng viên không cần tái thi sau một khoảng thời gian nhất định. Điều này cũng đồng nghĩa với việc bạn đang sở hữu tấm vé thông hành cho suốt quá trình hành nghề.

3. Mục đích học CFA để làm gì?

Như đã đề cập tới trước đó, các ứng viên khi sở hữu CFA luôn được đánh giá cao trên thị trường lao động, và đây cũng được xem như “tấm hộ chiếu nghề nghiệp” tốt nhất trong lĩnh vực Tài chính. Điều này có nghĩa, một khi bạn sở hữu CFA, bạn sẽ có lợi thế cạnh tranh vô cùng mạnh mẽ so với các nhân sự khác. Bạn có thể làm việc tại bất kỳ công ty nào trong ngành Tài chính – Đầu tư trên toàn thế giới.

Chương trình CFA tập trung khai thác chi tiết các mô hình tài chính, quản lý danh mục đầu tư và những lĩnh vực đầu tư tương đương. Các công ty hàng đầu về đầu tư, quản lý quỹ đầu tư,….đánh giá cao các kiến thức nền tảng này. Vì vậy, càng nhiều cơ hội cho các Charterholders chiếm giữ vị trí quan trọng trong công ty so với các ứng viên từ lĩnh vực khác.

CFA Charterholder thường được ưu tiên tuyển dụng và thăng tiến trong các lĩnh vực: Công ty đầu tư và quản lý quỹ, Môi giới, Ngân hàng, Quản lý tài sản khách hàng cá nhân, Quỹ phòng ngừa rủi ro… Theo Viện CFA, top 10 chuyên viên trong ngành Phân tích tài chính (hội viên CFA) thuộc các công ty hàng đầu như JP Morgan Chase, PricewaterhouseCoopers, HSBC, Bank of America, Merrill Lynch, UBS, Ernst & Young. RBC, Citigroup, Morgan Stanley and Wells Fargo.

Khi theo đuổi một chứng chỉ trong bất kỳ lĩnh vực nào, chắc chắn các bạn đều đặt ra mục đích nhất định để đầu tư thời gian, chi phí để chinh phục nó. Chứng chỉ CFA cũng không ngoại lệ, trước khi học, câu hỏi “mục đích học CFA để làm gì” là băn khoăn nhiều người tự đặt ra để xác định phương hướng. Bởi vì lý do đó SAPP Academy cho ra đời khóa học CFA online nhằm hỗ trợ các học viên dễ dàng tiếp vận và theo đuổi chứng chỉ CFA danh giá.

- Lợi ích đầu tiên của chứng chỉ CFA đối với nhân sự ngành Phân tích – Đầu tư – Tài chính hoặc những ai có định hướng phát triển Đầu tư cá nhân đó chính là kiến thức chuyên ngành vững chắc về tài chính. Chương trình học CFA không chỉ giúp bạn tạo ra mindset mà còn là góc nhìn toàn diện về những vấn đề Tài chính.

- Ngoài ra, việc theo đuổi chứng chỉ CFA còn giúp bạn cải thiện tiếng Anh chuyên ngành, tự tin apply vào công ty lớn hoặc môi trường làm việc quốc tế.

Xem thêm: Review lộ trình tự học CFA Level 1 cùng học viên top 10% tại SAPP

4. Điều kiện trở thành CFA Charterholder là gì?

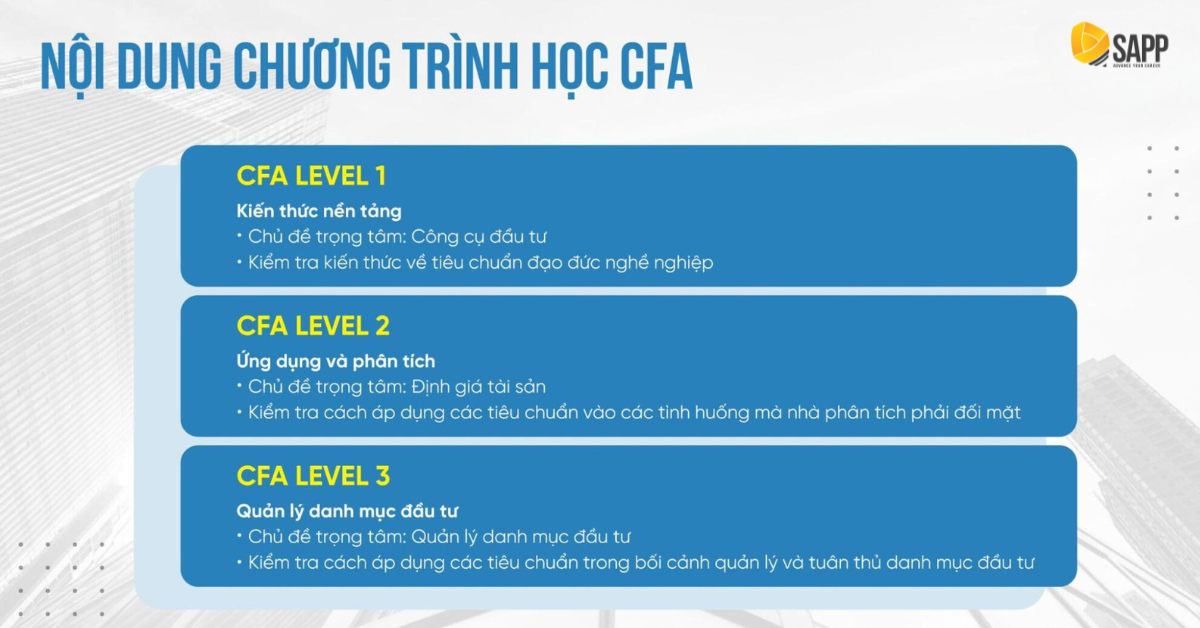

Khi bạn đã xác định rõ được học CFA để làm gì chắc chắn sẽ đặt ra câu hỏi: “CFA học những gì?” Chương trình học CFA sẽ được thiết kế theo 3 Level với 10 môn học cố định. Mỗi level các bạn sẽ đều sẽ học 10 môn, tuy nhiên, tuy theo cấp độ, nội dung giảng dạy từng môn cũng nâng cao hơn.

Để trở thành CFA Charterholder, bạn cần trải qua quá trình đào tạo chuyên sâu với chương trình gồm 10 môn học xoay quanh 3 cấp độ như sau:

- Cấp độ 1 – Cấp độ kiến thức sẽ cung cấp một cách hệ thống những kiến thức và khái niệm trong lĩnh vực tài chính;

- Cấp độ 2 – Cấp độ kỹ năng sẽ tập trung vào các nhóm công cụ và kỹ năng phân tích tài chính, xây dựng mô hình định giá, xác định các cơ hội, tính khả thi trong môi trường kinh doanh;

- Cấp độ 3 – Cấp độ ứng dụng sẽ cung cấp kiến thức mang tính chiến lược trong doanh nghiệp, tập trung vào các kỹ năng ứng dụng vào quản lý danh mục đầu tư và lên kế hoạch hiệu quả.

Trong đó, 10 môn học thuộc chương trình đào tạo của CFA lần lượt là:

- Ethical and Professional Standards CFA (Tiêu chuẩn đạo đức và nghề nghiệp): Tìm hiểu về việc phát huy phẩm chất, năng lực của nhà đầu tư trong thực tiễn hàng ngày.

- Quantitative Methods CFA (Phương pháp phân tích định lượng): Cung cấp các công cụ tính toán cơ bản về lãi suất (discounted rate), tỷ suất sinh lời (return), giá trị các dòng tiền (time value of money), các công cụ về thống kê (statistics), xác suất (probabilities) và các kiểm định (hypothesis testing).

- Economics CFA (Kinh tế học): Trang bị các kiến thức tổng quan về nền kinh tế vi mô và vĩ mô. Từ đó, người học có những góc phân tích về rủi ro hệ thống (systematic risk) trên thị trường tài chính.

- Financial Statement Analysis CFA (Phân tích báo cáo tài chính): Người học sẽ tìm hiểu các khái niệm, kỹ năng cơ bản về phân tích báo cáo tài chính, một trong những bước quan trọng đánh giá khả năng tài chính của một doanh nghiệp.

- Corporate Issuers CFA (Tài chính doanh nghiệp): Cung cấp các kiến thức nền về hoạt động doanh nghiệp, các dự án ảnh hưởng đến “sức khỏe” của doanh nghiệp như thế nào? Các khái niệm về quản trị doanh nghiệp (corporate governance)? Tổng hợp các kiến thức ấy, người học sẽ đưa ra các nhận định cơ bản về rủi ro phi hệ thống (unsystematic risk).

- Equity Investment CFA (Đầu tư vốn cổ phần): Áp dụng các kiến thức về phân tích báo cáo tài chính, người học sẽ được cung cấp các công cụ định giá chứng khoán vốn: chiết khấu dòng tiền (discounted cash flow), định giá theo phương pháp P/E, định giá theo tài sản ròng (net asset value).

- Fixed Income CFA (Thu nhập cố định): Nghiên cứu các loại bảo mật thu nhập cố định, điểm chuẩn danh mục đầu tư và các chủ đề phức tạp khác.

- Derivatives CFA (Công cụ phái sinh): Tìm hiểu về thị trường kỳ hạn, thị trường tương lai, thị trường quyền chọn…

- Alternative Investments CFA (Đầu tư thay thế): Bất động sản, vốn cổ phần tư nhân, hàng hóa.

- Portfolio Management and Wealth Planning (Quản lý và lập kế hoạch danh mục đầu tư): Áp dụng các kiến thức về Quantitative Methods, người học được giới thiệu và ứng dụng công thức tính trong môn Portfolio management. Người học được cung cấp cách quản lý danh mục tài sản, mối quan hệ các tài sản và những rủi ro tổng quát trên thị trường: rủi ro hệ thống (systematic risk), và rủi ro phi hệ thống (unsystematic risk).

Từ 10 môn học kể trên, chúng ta có thể tổng hợp thành 4 nhóm chủ đề như sau:

- Tools (Công cụ dùng để phân tích cho quyết định đầu tư): Quantitative Methods, Economics, Financial Statement Analysis;

- Assets (Những tài sản bạn có thể đầu tư): Equity Investments, Fixed Income, Derivatives, Alternative Investments;

- Portfolio Management and Analysis (Quản lý danh mục đầu tư sao cho hiệu quả nhất): Corporate Issuers, Portfolio Management;

- Ethical and Professional Standards (Đảm bảo mọi hoạt động đầu tư diễn ra đúng pháp luật): Ethical and Professional Standards.

Ngoài ra, kể từ năm 2024, để nhận được kết quả thi CFA ở từng level, ứng viên cần hoàn thành Practical Skills Module (Học phần Kỹ năng thực tế). Học phần tập trung giới thiệu đến thí sinh các kỹ năng, công cụ sử dụng trong công việc như Financial Modeling, Lập trình Python cơ bản hay kỹ thuật phân tích như một Equity Analyst. PSM không nằm trong nội dung thi CFA, và sẽ xuất hiện trong Learning Ecosystems của thí sinh khi mở tài khoản và đăng ký thi, cho phép học bất cứ lúc nào miễn là hoàn thành trước ngày nhận kết quả từ Viện CFA.

Tuy nhiên, việc vượt qua 3 cấp độ không có nghĩa là bạn đủ điều kiện để trở thành CFA Charterholder. Bạn cần đảm bảo đủ 4000 giờ kinh nghiệm làm việc trong lĩnh vực Tài chính – Đầu tư, hoàn thành bản mô tả công việc, chuẩn bị thư tiến cử (Reference Letter) từ 2-3 Charterholder khác và nhận được chấp thuận từ Viện CFA Hoa Kỳ.

Ngoài ra, CFA cũng có hình thức hội viên Affiliate đối với các chuyên viên Tài chính chưa tích đủ 4 năm kinh nghiệm nhưng muốn gia nhập cộng đồng CFA và mở rộng mối quan hệ với những người trong ngành.

5. Học chứng chỉ CFA mang lại lợi ích gì cho sự nghiệp của bạn?

Từ lâu, chứng chỉ CFA đã được ngành tài chính coi là “bảo chứng vàng”, chứng minh năng lực của một chuyên gia trong lĩnh vực tài chính. Tính đến thời điểm hiện tại, trên toàn thế giới có trên 162 quốc gia công nhận và đề cao giá trị của chứng chỉ CFA. Vì lẽ đó, việc sở hữu CFA giống như có tấm vé để phát triển sự nghiệp không chỉ trong nước mà còn tại thị trường quốc tế.

Tại Việt Nam, ngay từ cấp độ đầu tiên, bạn sẽ nhận được các lợi thế lớn khi tham gia các cuộc thi tài chính, du học, ứng tuyển tại các vị trí tư vấn tài chính, đầu tư, môi giới,..

Sau khi hoàn thành cấp độ 2, bạn có thể ứng tuyển vào các vị trí phân tích tài chính, phân tích đầu tư, M&A, Thẩm định giá hoặc nguồn vốn trong khối ngân hàng, tập đoàn tài chính. Và đặc biệt khi bạn tham vào lĩnh vực chứng khoán bạn sẽ được miễn giảm ngay 3/7 chứng chỉ chuyên môn chứng khoán do Ủy ban Chứng khoán yêu cầu khi hành nghề.

Đối với cấp độ 3, bên cạnh cơ hội sở hữu văn bằng CFA và trở thành CFA Charterholder – hội viên chính thức của Viện CFA Hoa Kỳ cùng 190.000 chuyên gia, bạn sẽ luôn được đánh giá cao, nắm giữ các vị trí quản lý cấp cao trong lĩnh vực tài chính như quản lý quỹ, quản lý tài sản, ngân hàng đầu tư, quỹ đầu tư…

TOP các doanh nghiệp tài chính lớn bạn có thể hướng đến như: Vina Capital, Việt Capital, FPT Sercurities,Bảo Việt Sercurities, Big4 tài chính như KPMG, PWC, Deloitte, EY, các ngân hàng lớn như Agribank, BIDV, MB …

Theo số liệu thống kê, trên thế giới có trên 25000 doanh nghiệp tuyển dụng ưu tiên CFA Charterholder để nâng cao tiêu chuẩn nghề nghiệp. Bên cạnh đó, trên 31000 công ty lấy chứng chỉ CFA là tiêu chuẩn để ra quyết định thăng chức hay tuyển dụng nhân viên.

Không chỉ đem đến cơ hội về nghề nghiệp hay thăng tiến vị trí cao trong doanh nghiệp, CFA còn mang lại cho bạn lợi ích về mức lương thưởng đáng mơ ước. Bởi càng lên một vị trí cao, mức lương của bạn cũng sẽ tăng tương ứng. Theo trang Salary Expert, mức lương trung bình của một CFA Charterholder là 470.584.783 VNĐ/năm. Bên cạnh đó, dự tính trong năm 2025, mức lương sẽ lên đến 672.448.898 VNĐ/năm.

Xem thêm: Bật mí lương của người có bằng CFA – Cơ hội thăng tiến kèm thu nhập hấp dẫn

6. Cần bao nhiêu chi phí để sở hữu chứng chỉ CFA?

Xét về mặt chi phí học CFA, thực tế, việc theo đuổi CFA thường mang tính hiệu quả về chi phí so với các lựa chọn thay thế như MBA, Master. Theo đó, các khoản phí ứng viên CFA sẽ cần phải chi trả khi theo đuổi chứng chỉ CFA bao gồm:

- Phí mở tài khoản: 350$ – Dành cho ứng viên lần đầu tiên tham dự kỳ thi CFA Level 1. Khoản phí này chỉ cần đóng 1 lần duy nhất. Khi hoàn thành phí này, bạn có thể được tham chiếu toàn bộ thông tin và công nhận kết quả của mình trên toàn cầu.

- Lệ phí thi: 940$/cấp độ với kì hạn đóng sớm và 1250$/cấp độ với kì hạn đóng chuẩn (từ kỳ tháng 02/2024).

- Chi phí học tập: Tuỳ thuộc vào phương pháp đào tạo và trung tâm bạn lựa chọn. Tại Việt Nam, con số thường sẽ dao động khoảng 30 đến 40 triệu VNĐ cho cả 3 cấp độ.

Như vậy tổng chi phí bạn cần chi trả chưa tới 100 triệu đồng nhưng sẽ không cần nghỉ việc hay phải tới đất nước khác để theo học, bạn vẫn có thể duy trì công việc full time mà vẫn có thể sở hữu văn bằng quốc tế do Hoa Kỳ cấp.

Ngược lại, chương trình MBA có thể khiến bạn tiêu tốn nhiều thời gian và học phí hơn. Cùng với đó là các khoản chi trả chi phí sinh hoạt tại nước ngoài cũng vô cùng tốn kém.

Theo khảo sát của SalaryExpert, tại Việt Nam, mức lương trung bình của một CFA Charterholder là 561.203.768 VNĐ/năm chưa kể thưởng. Ước tính con số này có thể tăng thêm 24% trong vòng 5 năm nữa tương đương 694.956.121 VNĐ/năm. Điều này càng khẳng định CFA là một khoản đầu tư sinh lời, mang lại cho bạn lợi nhuận lâu dài trong sự nghiệp.

.png?width=1600&height=1066&name=Thi%E1%BA%BFt%20k%E1%BA%BF%20ch%C6%B0a%20c%C3%B3%20t%C3%AAn%20(4).png)

7. Khi nào nên bắt đầu học CFA?

Theo khảo sát của signal.com cần trung bình 300 giờ học để hoàn thiện 10 môn học trong 3 level của CFA. Trong đó, học viên thường dành 10 đến 15 giờ học mỗi tuần, trong vòng 6 tháng (khoảng 2 tháng rưỡi cho một môn học). Vậy nên, nếu có ý định theo đuổi CFA, các ứng viên luôn được khuyến khích bắt đầu càng sớm càng tốt để đảm bảo kết quả tốt nhất và nhanh chóng đạt được lợi thế cạnh tranh và mang lại giá trị trong ngành mình đang phát triển.

Ngoài ra, bạn cũng cần nhắc đến các điều kiện để có thể đăng ký tham dự kỳ thi CFA. Viện CFA không đặt ra yêu cầu đối với thí sinh đầu vào. Tuy nhiên, để được tham gia đăng ký thi chứng chỉ CFA, thí sinh sẽ cần có hộ chiếu quốc tế và đạt một trong số các yêu cầu sau đây.

- Bằng cử nhân: Sở hữu bằng cử nhân (hoặc tương đương) và đã nhận được bằng cao đẳng/ đại học (bạn sẽ được yêu cập nhật thông tin học vấn trước khi đăng ký chương trình CFA level 2);

- Sinh viên đại học: khoảng thời gian dự kiến tốt nghiệp đến khi thi CFA Level 1 không quá 23 tháng và đến khi thi CFA Level 2 không vượt quá 11 tháng. Nếu muốn dự thi CFA Level 3, sinh viên cần hoàn thành chương trình cử nhân hoặc đã tích lũy được 4000 giờ kinh nghiệm làm việc chuyên nghiệp;

- Kinh nghiệm làm việc: Có ít nhất 4000 giờ làm việc và/ hoặc theo học chương trình cao học (chương trình học yêu cầu ít nhất 3 năm học liên tiếp). Chương trình cao học cần hoàn thành trước ngày dự thi CFA Level 1. Lưu ý:

+ Thời gian học tập và kinh nghiệm làm việc không được trùng lặp;

+ Nếu bạn cần kết hợp thời gian làm việc và thời gian học cao học để đủ 4000 giờ làm việc, bạn có thể giả định bậc cao học chiếm 1000 giờ mỗi năm;

+ Kinh nghiệm làm việc không cần liên quan đến đầu tư tài chính. Thực tập/ nghiên cứu khoa học sẽ được chấp nhận nếu bạn được trả lương từ việc này;

+ Kinh nghiệm làm việc tại doanh nghiệp của chính bạn hoặc doanh nghiệp gia đình bạn sẽ đủ điều kiện nếu đó là kinh nghiệm chuyên môn mà bạn được trả lương.

(Theo CFA Institute).

8. Hành trình ôn thi CFA

Thông thường, quá trình ôn thi CFA cho 1 level có thể chia thành 4 giai đoạn chính với tổng thời gian khoảng 260 – 280 giờ. Trong đó:

- 100 giờ dành cho ôn tập lại toàn bộ kiến thức

- 140 giờ dùng để làm bài tập, củng cố nội dung đã học

- 20 giờ được phân bổ cho việc luyện đề thi thử

- Trước ngày thi khoảng 1 tuần, dành 16 giờ để ôn nhanh toàn bộ kiến thức và xem lại công thức quan trọng

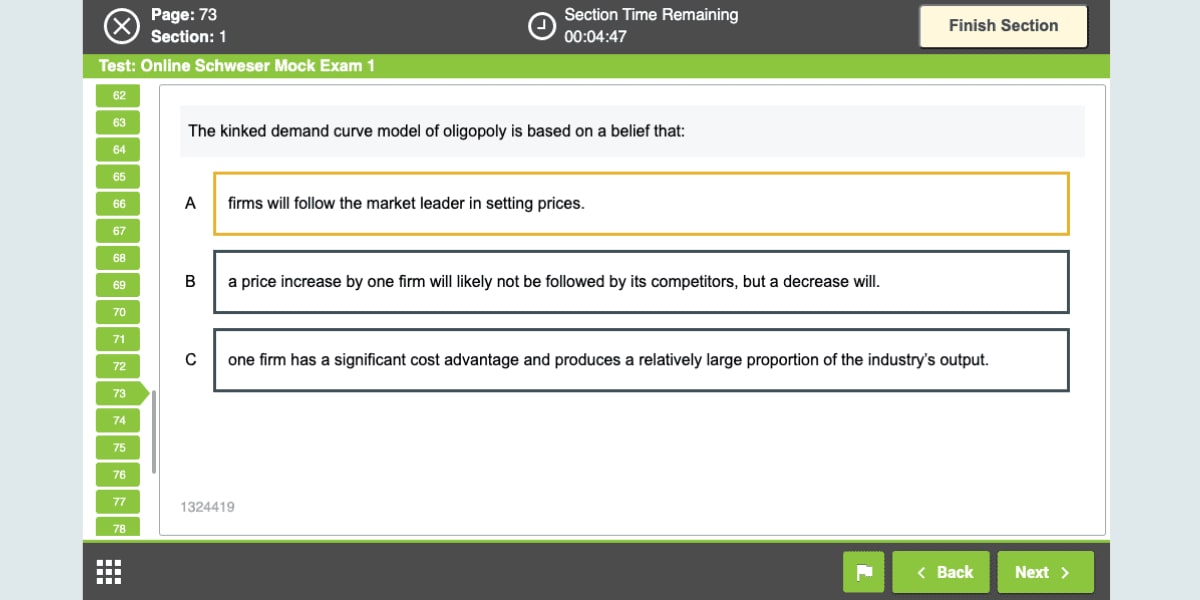

Trong giai đoạn ôn thi CFA, bạn có thể chọn những trang tài liệu, đề thi CFA uy tín với format tương tự như thi thật để luyện tập thêm, nhằm đảm bảo hoàn thành kỳ thi CFA với kết quả tốt nhất. Ví dụ như Schweser Mock Exam, trang thi thử chính thức của Kaplan Schweser, mang đến trải nghiệm thi thử sát với kỳ thi thực tế, bao gồm giao diện, cấu trúc, thời gian và độ khó của bài thi chính thức.

Bạn có thể tìm hiểu chi tiết hơn về 7+ nguồn đề thi CFA uy tín trên trang của SAPP: Tổng hợp 7 nguồn đề thi CFA cùng các bộ đề thi thử chất lượng

9. Ngoài mức lương đáng mơ ước, chứng chỉ CFA còn mang lại giá trị gì?

Hơn cả việc đem lại một mức lương đáng mơ ước, chứng chỉ CFA còn giúp bạn làm đẹp hồ sơ cá nhân, nâng cao địa vị, khẳng định giá trị bản thân.

Đặc biệt, chứng chỉ CFA cũng là bệ phóng giúp bạn có thể thăng tiến nhanh chóng đến các vị trí dẫn đầu trong ngành. Với mạng lưới 190.000 hội viên toàn cầu, đây cũng là cơ hội để bạn mở rộng các mối quan hệ xã hội với các chuyên gia hàng đầu, các lãnh đạo tầm cỡ đang hoạt động trong lĩnh vực Tài chính và Đầu tư.

Các sự kiện, kiến thức dành riêng cho CFA Charterholder cũng được tổ chức thường xuyên để bạn nâng cao, cập nhật thêm kiến thức, đón đầu những xu thế phát triển hiện tại và cũng là tiền đề tốt nhất bước đầu khẳng định giá trị trong ngành của bạn.

Tổ chức CFA tại Việt Nam còn thường xuyên tổ chức các sự kiện để cập nhật kiến thức, kỹ năng theo xu hướng thị trường. Do đó, bạn sẽ có cơ hội trở thành một trong những người luôn đón đầu xu thế và rút ngắn thời gian phát triển bản thân trong tương lai.

10. Kết luận

Với những chia sẻ trên đây của SAPP, hy vọng các bạn đã hiểu được mục đích học CFA để làm gì và nắm được những lợi ích mà bạn sẽ nhận được khi sở hữu CFA. Để chinh phục chứng chỉ CFA, chặng đường học tập nghiên cứu của bạn sẽ không đơn giản. Bởi vậy, nếu bạn có dự định thi chứng chỉ CFA thì hãy lên sẵn tinh thần, khởi đầu hành trình ngay từ bây giờ nhé!

Nếu bạn đang tìm kiếm một “người đồng hành” trên hành trình chinh phục thành công CFA để có được định hướng học tập và luyện thi CFA phù hợp nhất, bạn có thể tham khảo khóa học CFA Online tại SAPP, giải pháp chinh phục CFA toàn diện, tối ưu “trọn gói – tiết kiệm – cá nhân hóa”, thiết kế theo khung năng lực của từng cá nhân ngay cả người trái ngành.

Liên hệ với SAPP qua Fanpage hoặc Website nếu cần bất cứ hỗ trợ nào nhé!